Após a melhor recuperação dos índices de ações americanos desde junho, há uma sensação de que até mesmo um soldado pode fazer a diferença no campo de batalha. A Nvidia, a líder do mercado de ações, apresentou uma receita de $13,5 bilhões no segundo trimestre e uma receita esperada de $16 bilhões no terceiro trimestre, ambas superando as previsões dos especialistas de Wall Street, assim como o lucro por ação. Como resultado, as cotações subiram 8%, puxando não apenas o Nasdaq 100 e o S&P 500, mas também o EUR/USD. Entretanto, o euro acabou sendo apenas um líder temporário nessa situação.

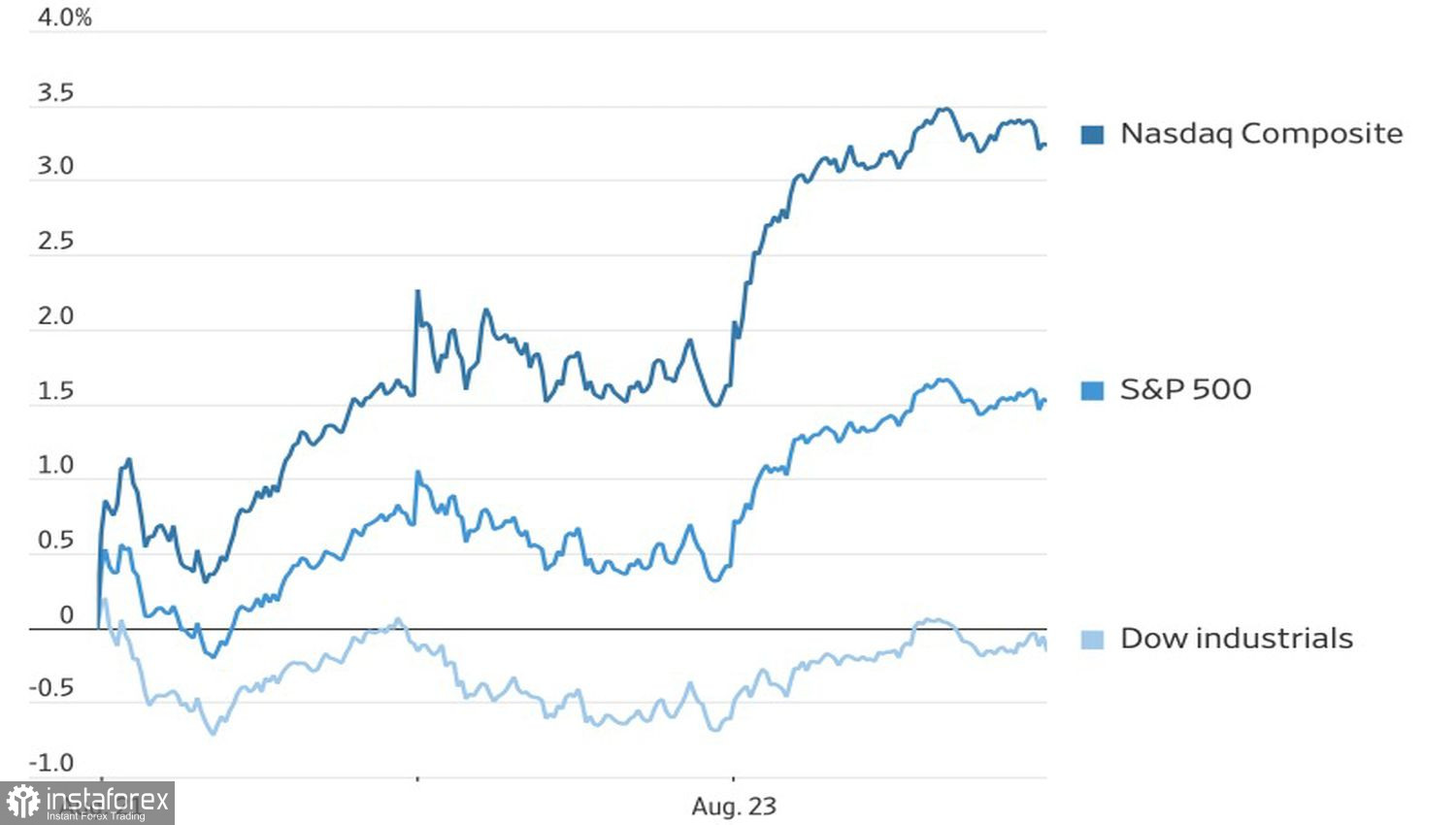

Dinâmica dos índices de ações dos EUA

As conquistas das empresas voltadas para a inteligência artificial são certamente impressionantes, mas não é apropriado falar sobre um aumento do apetite global pelo risco com base em um punhado de ações que crescem rapidamente.

A economia dos EUA está esfriando e continuará a esfriar sob a influência do agressivo aperto monetário do Federal Reserve. O rendimento dos títulos do Tesouro está aumentando drasticamente, e a diferença entre ele e o rendimento de dividendos dos títulos acionários é a maior dos últimos 15 anos. Além disso, os investidores se prepararam para o retorno de uma era de altas taxas de juros, semelhante à década de 1970.

Nesse cenário, uma recuperação da tendência de alta do S&P 500 parece problemática. Os ativos portos-seguros, incluindo o dólar dos EUA, continuarão a ter uma demanda crescente, criando obstáculos significativos para a jornada ascendente do EUR/USD.

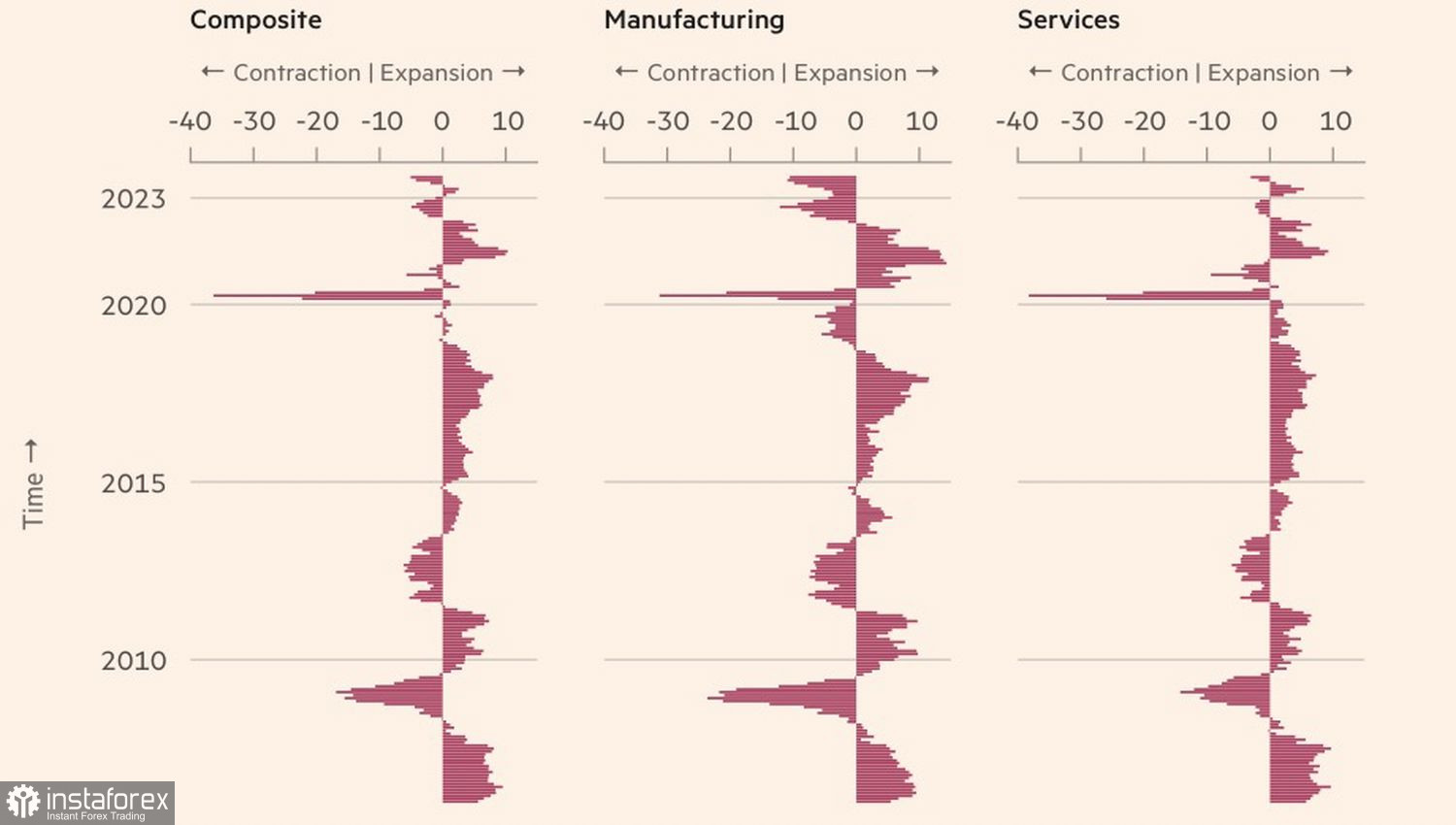

O euro não pode contar com a economia da zona do euro nem com o aperto da política monetária do BCE. As estatísticas de agosto sobre a atividade comercial do bloco monetário deixaram os "touros" do principal par de moedas atordoados. O Índice Composto de Gerentes de Compras caiu para 47, seu nível mais baixo nos últimos 33 meses. Ele está abaixo da marca crítica de 50 pela segunda vez consecutiva, indicando uma redução do PIB. Os especialistas da Bloomberg estimam que ela seja de 0,2% no terceiro trimestre. Esse fato pressiona o EUR/USD.

Dinâmica da atividade comercial na zona do euro

É importante observar que o PMI americano em agosto também deixou muito a desejar. O indicador despencou para uma baixa de meio ano, mas permaneceu acima de 50. A economia dos EUA continua a se expandir, e a divergência no crescimento econômico permite que o dólar mantenha sua confiança em relação ao euro.

O enfraquecimento da atividade comercial e o aumento dos riscos de recessão podem impedir o Banco Central Europeu (BCE) de aumentar a taxa de depósito em sua reunião de setembro.

O mercado de futuros avalia a probabilidade de seu crescimento para 4% como cinquenta por cento. Enquanto isso, as chances de o Federal Reserve aumentar os custos dos empréstimos para 5,75% ou mais até o final de 2023 subiram para 40%.

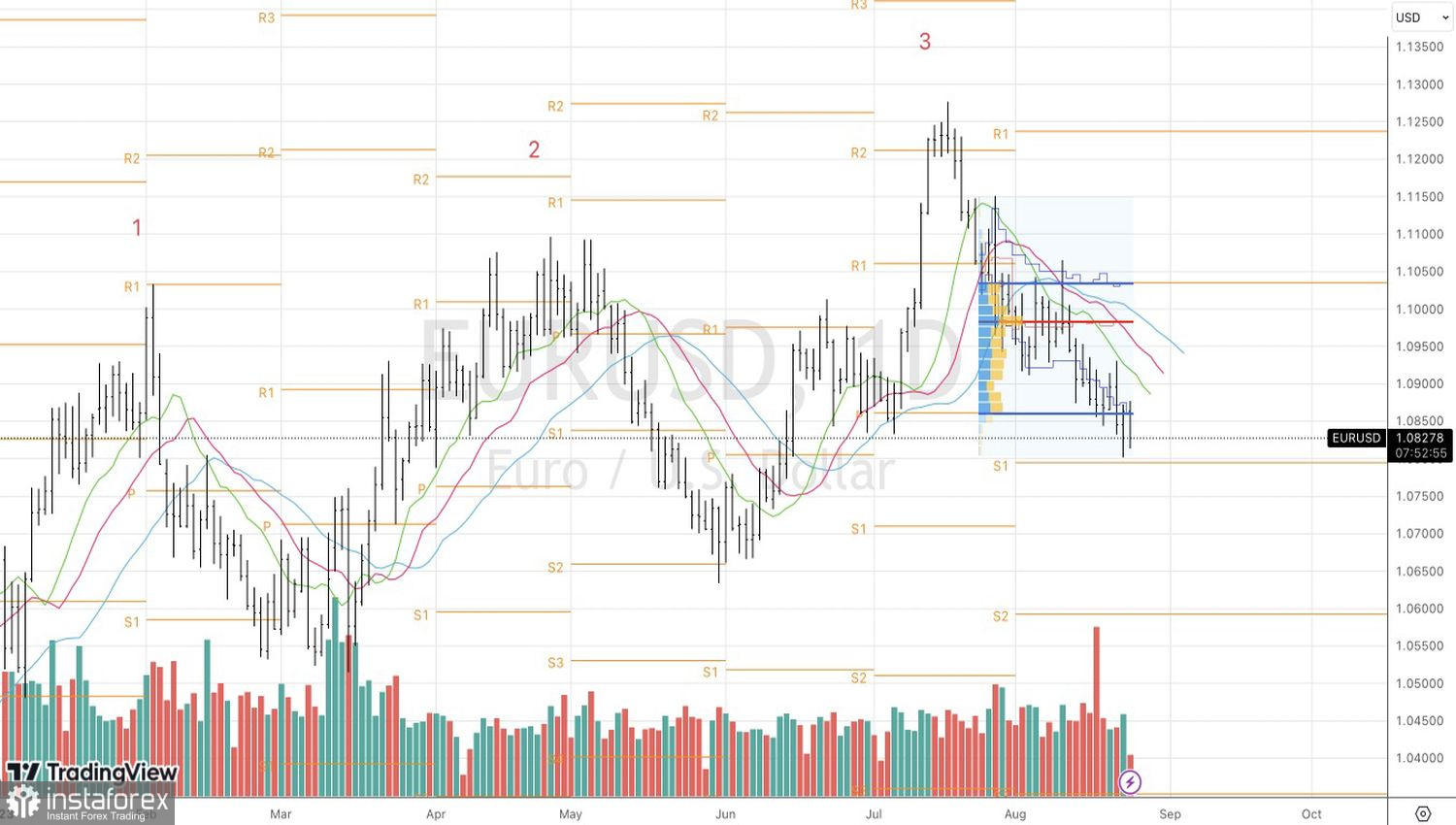

A causa desse aumento é a antecipação da retórica hawkish de Jerome Powell em Jackson Hole. De acordo com o Goldman Sachs, o presidente do Federal Reserve dará maior ênfase à inflação alta e ao seu combate.

Tecnicamente, a incapacidade dos touros do EUR/USD de se livrarem da barra de pinos e permanecerem acima do limite inferior da faixa de valor justo em 1,086 demonstra sua fraqueza. Continuamos a vender o principal par de moedas com metas em 1,071 e 1,066.

Português

Português

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română