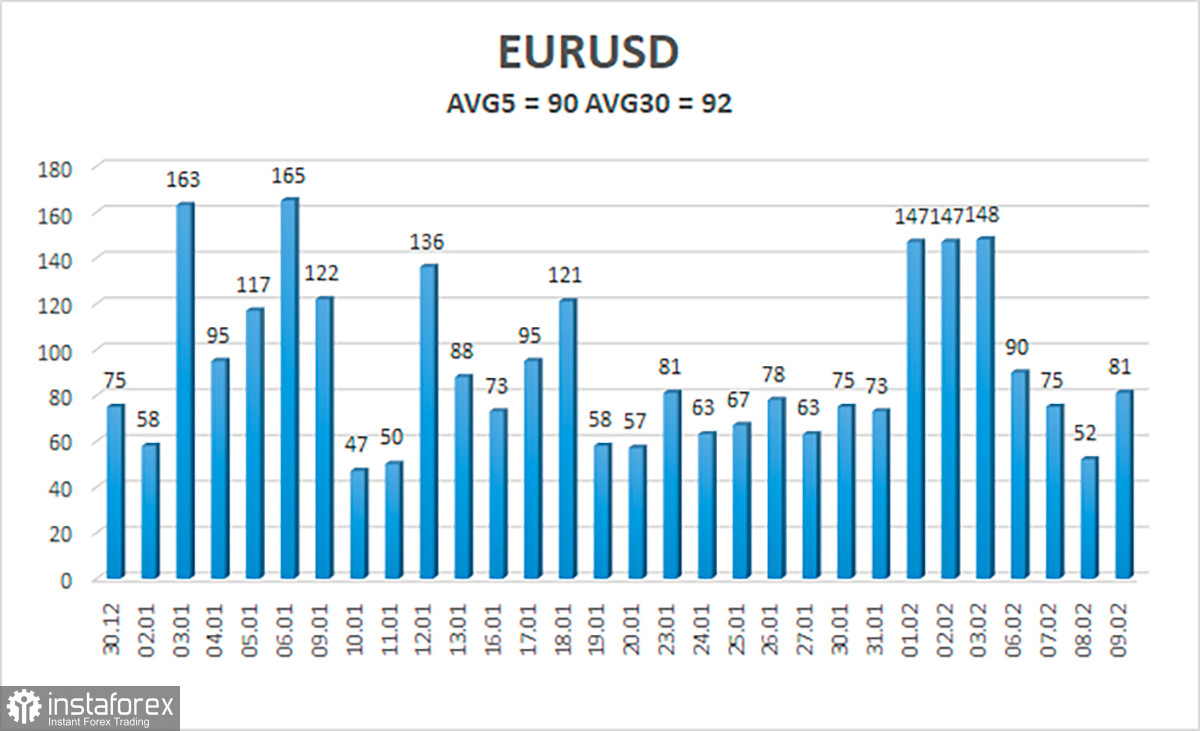

O par EUR/USD está sendo negociado em um intervalo estreito pela manhã. Os traders queriam facilitar uma nova correção, mas não havia motivos para isso. Isso não é surpreendente, já que o calendário econômico sem grandes eventos esta semana. Assim, os participantes do mercado simplesmente não têm nada a que reagir. A volatilidade diminuiu drasticamente esta semana. Pode ser visto no gráfico abaixo. Enfatizei uma vez que, após alguns dias de mercado estável, uma correção começaria. A correção ainda é fraca. É provável que o euro caia mais, e pode retomar um movimento descendente na próxima semana. No geral, não há razões fundamentais para uma tendência de alta. No entanto, no gráfico de 24 horas, o par rompeu o nível fisiologicamente importante. No entanto, sua consolidação ali é questionável. Portanto, se o par ficar acima das médias móveis, ele poderá se recuperar.

Parece que os investidores agora estão confusos, pois não têm certeza sobre o que esperar do BCE e do Fed no futuro próximo. Tudo parece estar claro após os discursos de Christine Lagarde e Jerome Powell na semana passada. O Fed aumentará a taxa básica novamente em 0,25 ponto-base em março, enquanto a taxa do BCE aumentará sua taxa de referência em 0,50 ponto-base. No entanto, é muito difícil prever o que acontecerá a seguir. Os formuladores de políticas de ambos os bancos centrais enfatizam a necessidade de mais aperto, mas não podem aumentar as taxas indefinidamente. Além disso, os bancos centrais querem realizar aumentos de juros e evitar uma recessão profunda e prolongada. Nos EUA, a situação econômica parece melhor graças aos relatórios macroeconômicos positivos sobre o PIB do quarto e terceiro trimestres. Quanto à UE, a economia ainda está em apuros. Seus relatórios de PIB para os mesmos trimestres são negativos. Powell também observou esta semana que, sob certas circunstâncias, a taxa poderia subir para 6%. Os formuladores de políticas do BCE estão apenas discutindo a necessidade de continuar o aperto monetário.

O destino do USD dependerá da inflação e dos relatórios de folha de pagamento não-agrícola

Esses dois relatórios afetaram o sentimento do mercado nas últimas duas semanas. A inflação caiu acentuadamente pela sexta vez consecutiva. Isso reforçou as esperanças de uma pausa no aperto monetário. O relatório das Folhas de pagamentos do setor privado (NFP)superou as previsões. Powell disse que a taxa pode ser aumentada em meio ao mercado de trabalho apertado. Os traders ficaram confusos: se a inflação está caindo em um bom ritmo, por que aumentar a taxa mais do que o planejado? Assim, a inflação pode começar a desacelerar e é improvável que a economia crie 500,00 mil empregos todos os meses. Isso significa que esses dois relatórios se contradizem. Os especuladores antecipam um novo aumento da taxa. No entanto, eles estão bem cientes de que o BCE pode realizar um aumento mais acentuado das taxas.

Assim, uma correção parece provável agora. Além disso, ainda não está concluído. Assim, o par pode cair em 200 – 300 pips. Se o par subir acima das médias móveis, pode retomar uma tendência de alta. Será outra confirmação de que os traders ignoram fatores fundamentais. O euro vem crescendo há vários meses sem nenhum driver. Há uma chance de continuar subindo em fevereiro a março. Deve-se prestar atenção agora à linha Kijun-sen no gráfico de 24 horas. Se o par não conseguir se consolidar abaixo desse nível, certamente avançará. Os movimentos do par também dependerão dos dados de inflação da UE e da retórica dos formuladores de políticas do BCE. Uma desaceleração da inflação pode aumentar a probabilidade de um aperto agressivo. No entanto, o BCE dificilmente aumentará a taxa mais 5-7 vezes. A economia europeia já está a um passo de uma recessão. Novos aumentos nas taxas podem desencadear uma desaceleração prolongada.

A volatilidade do par euro/dólar nos últimos 5 dias totalizou 90 pips. Este é um indicador médio. O par está projetado para se mover entre os níveis de 1,0635 e 1,0815 na sexta-feira. Uma reversão ascendente do indicador Heiken Ashi sinalizará uma correção ascendente.

Níveis de suporte:

S1 – 1.0620

S2 – 1.0498

S3 – 1.0376

Níveis de resistência:

R1 – 1.0742

R2 – 1.0864

R3 – 1.0986

Recomendações de negociação:

O par EUR/USD está tentando retomar seu movimento descendente após uma ligeira correção. Agora, pode-se manter posições curtas com níveis-alvo de 1,0635 e 1,0620 até que o indicador Heiken Ashi aponte para cima. Seria sensato abrir posições longas se o preço se estabilizasse acima das médias móveis com níveis-alvo de 1,0864 e 1,0986.

O que vemos nos gráficos:

Os canais de regressão linear ajudam a determinar a tendência atual. Se os canais estiverem se movendo na mesma direção, isso significa que a tendência é forte.

A média móvel (período 20, suavizada) determina a tendência de curto prazo e o movimento potencial de preço.

Os níveis de Murray são níveis-alvo para tendências e correções.

Os níveis de volatilidade (linhas vermelhas) mostram o canal de preço potencial onde o par pode se mover no dia seguinte com base nos indicadores de volatilidade atuais.

O indicador CCI. Se entrar na zona de sobrevenda (abaixo de -250) ou na zona de sobrecompra (acima de +250), significa que pode ocorrer uma reversão de tendência.

Português

Português

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română