Se o viajante se perder, ele precisa de um guia. Este guia para o ouro não é tradicionalmente a inflação, os riscos geopolíticos, tampouco o crescimento econômico global, mas sim o Fed. Apesar da aversão geral ao metal precioso, expressa na saída de capital dos ETFs na quantidade de mais de 100 toneladas nas últimas quatro semanas e nos primeiros shorts especulativos desde 2019, as cotações do XAU/USD conseguiram se estabilizar perto da marca de US$ 1.725 por onça. Os investidores estão aguardando ansiosamente o veredicto da taxa do Fed.

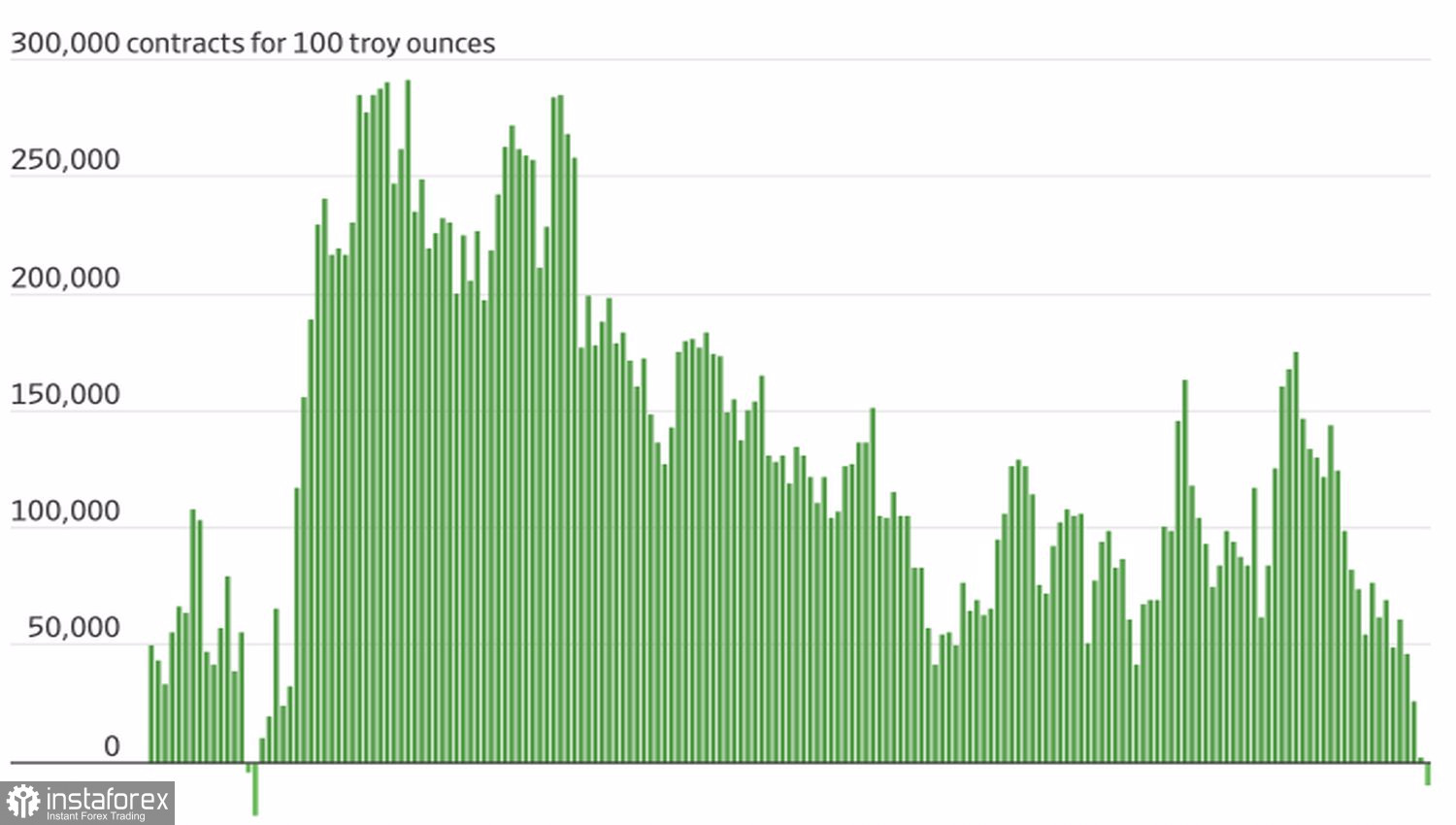

Dinâmica das posições especulativas no ouro

Enquanto as últimas macro-estatísticas dos EUA e comentários de funcionários do FOMC praticamente descartaram a possibilidade de aumentar a taxa de fundos federais em 100 bps em julho, os derivativos CME dão uma chance de 26% de tal resultado na próxima reunião do Comitê. Os investidores estão interessados no que o FOMC planeja fazer em setembro. Será que ele seguirá a liderança do BCE em uma política orientada por dados, ou continuará a usar orientação direta? A primeira opção parece ruim para o dólar americano e boa para o ouro. A segunda está repleta de novos erros do Banco Central, mas mostrará sua determinação na luta contra a inflação.

O mercado de derivativos dá 49% de chance de um aumento de 50 bps em setembro, a probabilidade de seu aumento em 75 bps é estimada em 42%, enquanto 100 bps está em 9%. Qual opção escolherá Jerome Powell? Acredito que sua equipe se concentrará nas estatísticas de entrada. Em particular, vários relatórios sobre o mercado de trabalho e a inflação nos EUA verão a luz antes da próxima reunião do FOMC.

O veredicto do Fed afetará não apenas o dólar, mas também o rendimento dos títulos do Tesouro dos EUA, cuja dinâmica é sensível ao ouro. O fato de mais de oito dúzias de bancos centrais estarem apertando a política monetária já reduziu o tamanho do mercado global de dívida de rendimento negativo para $2,4 trilhões, 87% abaixo do pico de $18,4 trilhões em dezembro de 2020. Em seguida, o ouro se sentiu confiante nas negociações acima de $1900 a onça. Agora os investidores estão se perguntando: por que manter um metal precioso sem juros em uma carteira quando se pode comprar títulos?

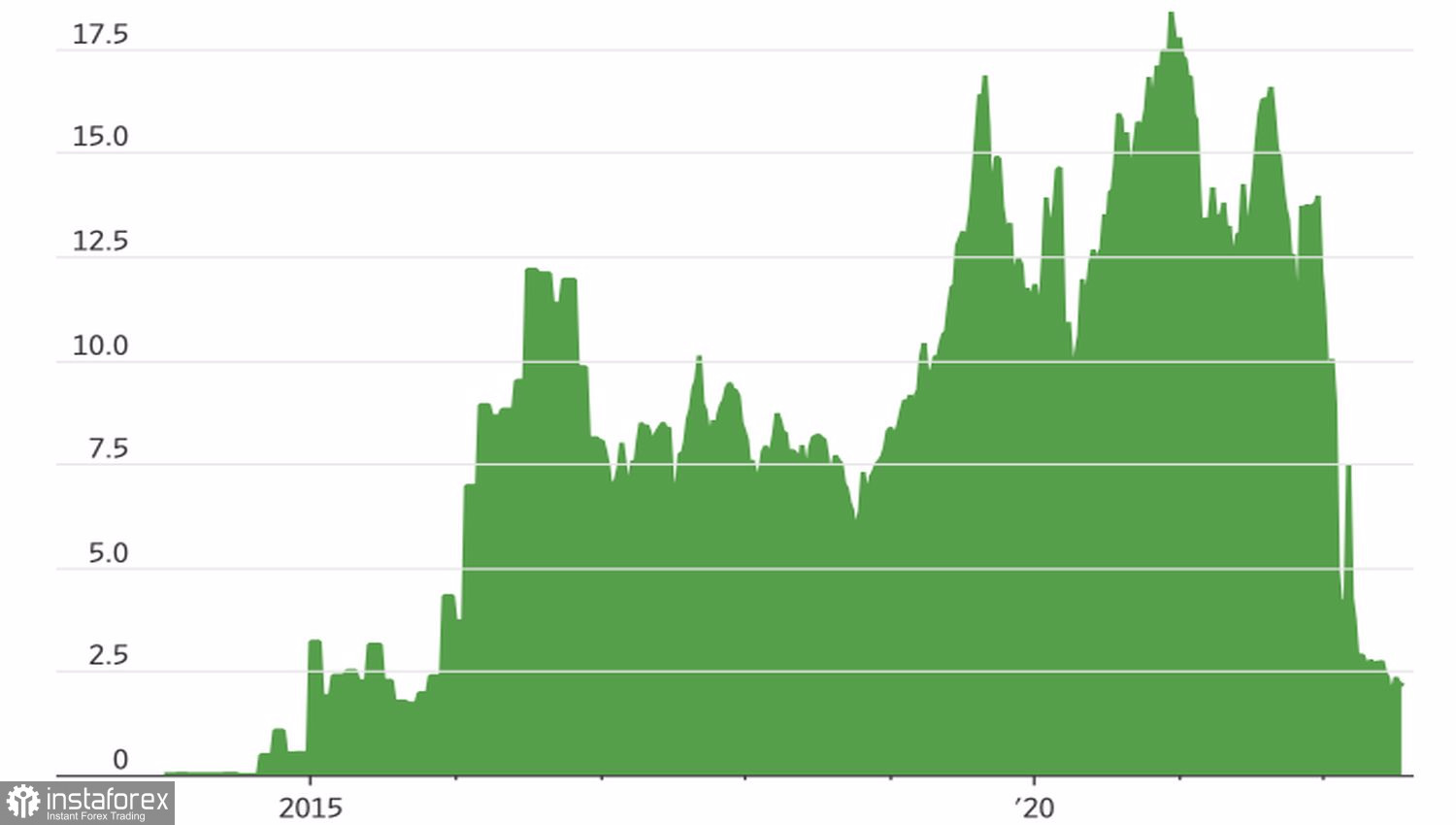

Dinâmica do mercado de dívida global de rendimento negativo

Os touros do XAU/USD têm uma resposta para isso. Desde o início do ano, os rendimentos do Tesouro dos EUA de 10 anos aumentaram 84%, refletindo o desastre do mercado de dívida dos EUA, o S&P 500 afundou 17% e o ouro perdeu pouco mais de 6% de seu valor. O metal precioso pode ser percebido como uma ferramenta de estabilização de carteira em um ambiente estagflacionário acentuado. Assim, o FMI, em sua última previsão, alertou que o PIB global pode desacelerar para 2,6% em 2022 e – para 2% em 2023%, enquanto a inflação nas economias avançadas acelerará para 6,6%.

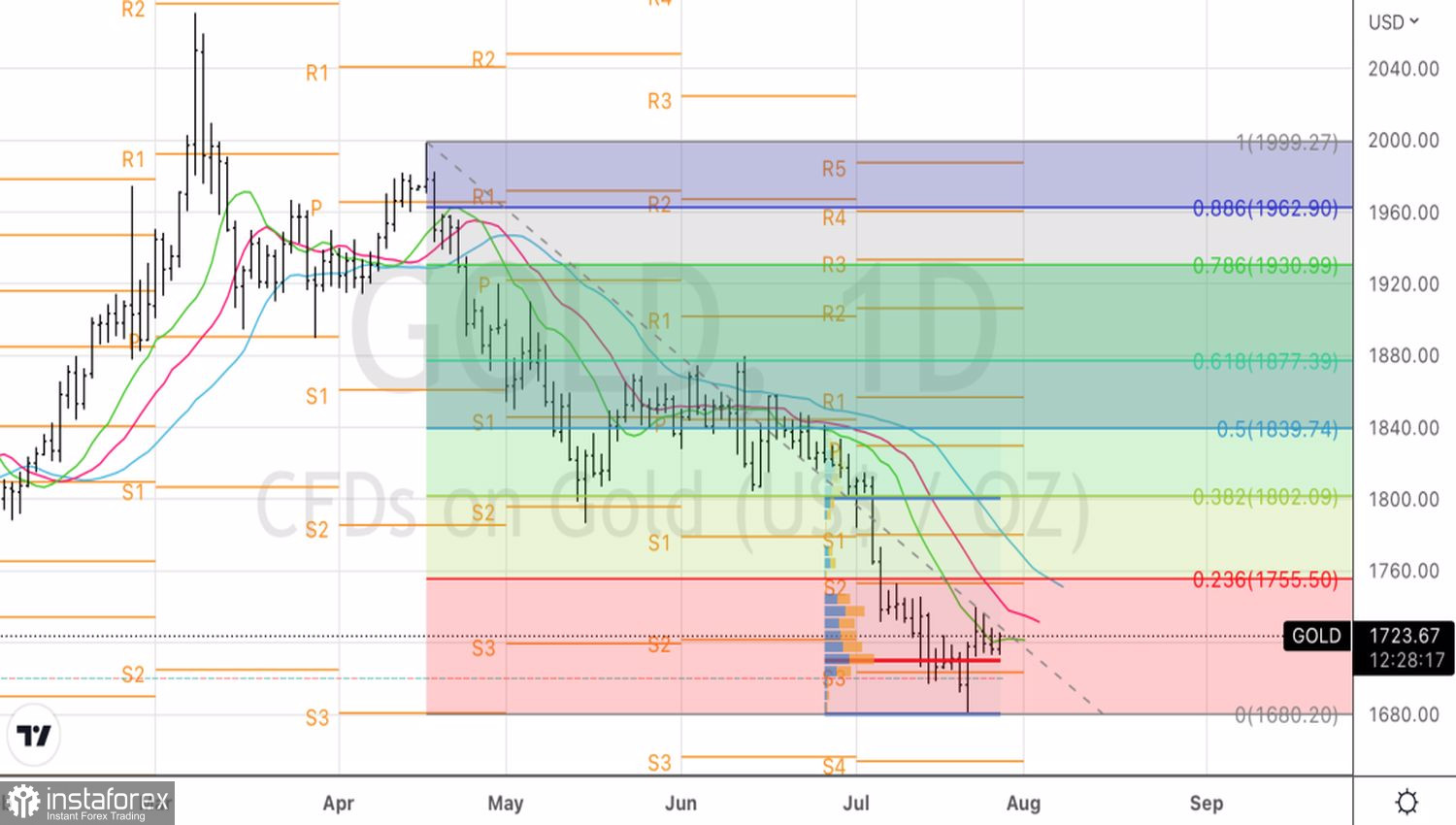

Tecnicamente, a queda do ouro abaixo do valor justo em US$ 1.710 e o ponto de pivô em US$ 1.700 é uma razão para vendê-lo como parte da estratégia do Santo Graal de Linda Raschke. Ele assume a formação de curtas nos níveis dos mínimos da barra de teste de resistência dinâmica na forma de EMA.

Português

Português

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română