O membro do Conselho do BCE, Pierre Wunsch, acusou o Banco Central Europeu de subestimar a ameaça representada pela inflação. Ele disse que está ficando muito atrás dos concorrentes globais na luta contra a alta dos preços.

Mas com um tom otimista, Wunsch observou que as novas previsões refletem perfeitamente o quadro completo. Os dados mais recentes indicam que a inflação voltará a 1,8% em 2023 e 2024, o que significaria que a meta de 2% foi cumprida. "Há muita incerteza sobre 2023 e 2024, mas minha opinião é que estamos essencialmente no alvo", disse Wunsch. "Se você está no alvo ou apenas um pouco abaixo ou um pouco acima, não importa muito. O que me preocupa é o fato de que insistiríamos tanto em ainda estar abaixo do objetivo." ele adicionou. Wunsch também comentou que prefere um corte mais rápido nas compras de títulos em vez do que está ocorrendo atualmente.

O BCE decidiu encerrar o programa de compra emergencial de compra de títulos em março do próximo ano, o que é um reconhecimento de que as medidas adotadas para prevenir danos econômicos esgotaram o seu potencial.

Os especialistas consideraram essas medidas muito menos agressivas do que em outros lugares, especialmente porque o Federal Reserve dobrou seus cortes de compra de títulos e o ritmo de estímulo econômico. O Banco da Inglaterra também aumentou suas taxas de juros pela primeira vez desde a pandemia.

Dados recentes da área do euro também indicaram que os preços ao consumidor podem subir para 3,2% em 2022.

Mas a presidente do BCE, Christine Lagarde, afirma que uma política monetária branda é necessária "para que a inflação se estabilize em nossa meta de inflação de 2% no médio prazo". Ela também pareceu ter conseguido convencer os investidores de que um aumento nas taxas de juros no próximo ano era improvável, em parte devido à ameaça trazida pelo vírus omicron, que agora está se espalhando rapidamente por toda a zona do euro. Agora, o mercado futuro está apostando apenas em um aumento de taxa de 10 pontos-base no início de 2023.

Falando sobre os Estados Unidos, o Fed anunciou a conclusão de seu programa emergencial de compra de títulos em março de 2022, mas isso poderia causar pressão financeira no país se os democratas não conseguissem salvar o novo pacote de gastos do presidente Biden.

The Economists disseram que a redução do programa não terá um efeito forte no crescimento econômico, então o quarto trimestre verá um aumento de 7% ou mais.

Também ajudará a manter a inflação baixa, no entanto, tornará a economia mais vulnerável a choques associados a um novo surto. Recentemente, 43 estados relataram infecções com a nova cepa omicron, e isso pode causar danos à economia no final deste ano, visto que os consumidores já estão evitando gastar com viagens, jantares e outros serviços pessoais.

O surto também pode afetar os planos do presidente do Fed, Jerome Powell, em relação aos aumentos das taxas no próximo ano. Atualmente, existem muitas variáveis e incertezas sobre como a economia crescerá no primeiro trimestre do próximo ano e como a pandemia do coronavírus afetará os consumidores. O quanto isso desacelerará o mercado de trabalho e como isso afetará a taxa de inflação também é uma grande questão.

Também há problemas com a implementação do programa de $1,75 trilhão de Biden. Economistas do Goldman Sachs disseram que seu fracasso representaria certo risco nas expectativas de alta das taxas em março do ano que vem, por isso reduziram suas projeções de crescimento econômico para o primeiro trimestre de 3% para 2%.

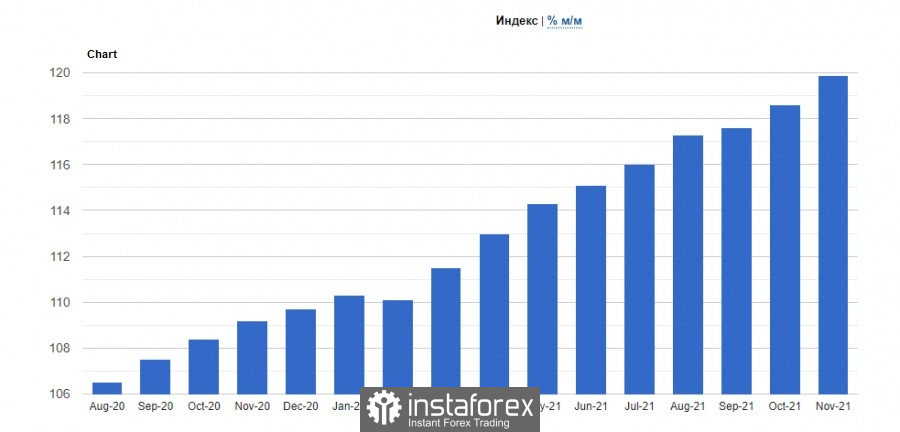

Com relação às estatísticas macro atuais, o Conference Board informou recentemente que os ciclos de negócios nos EUA aumentaram em novembro, sugerindo que a economia continuou a crescer no final deste ano. De acordo com os dados, o Índice Econômico Líder aumentou 1,1%, para 119,9 pontos, graças a ganhos em oito dos dez componentes.

No acumulado de seis meses até novembro, o principal índice econômico subiu 4,6%, com melhora de sete dos dez componentes.

Houve também um relatório sobre o balanço das encomendas industriais da Confederation of British Industry (CBI). Ele indicou que a demanda continuou a diminuir devido à nova cepa omicron coronavirus e à contínua escassez de pessoal. O saldo de pedidos na pesquisa CBI Industrial Trends de dezembro caiu para 24 pontos, de 26 pontos em novembro. Mas o dado é superior à previsão dos economistas, que esperavam o indicador em 20 pontos.

Tudo isso não trouxe confiança ao mercado, de modo que os touros precisam proteger o limite inferior do canal lateral para provocar o crescimento até o limite superior. A cotação também deve consolidar acima da base da 13.ª cifra para o EUR / USD subir para 1,1335 e 1,1355. Mas se a pressão retornar sobre o par, ela cairá para 1,1265 e 1,1235.

Com relação ao GBP / USD, muito depende de 1,3240 porque um rompimento levará a um salto para 1,3270 e para a 33ª figura. Mas se os ursos conseguirem empurrar a cotação para menos de 1,3205, o par cairá para 1,3170, 1,3110 e 1,3060.

Português

Português

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română