Nesta quarta-feira, os mercados estão tensos com o dólar fraco antes que os dados significativos dos EUA sejam divulgados. Investidores e traders se interessam pela taxa de inflação, uma vez que ela pode afetar o processo de estímulo ao enfraquecimento.

Embora as expectativas para a rápida ação monetária do Fed sejam grandes, os mercados dos EUA ainda enfrentam incertezas e dúvidas. Uma parte continua a acreditar que o Fed anunciará planos para reduzir suas compras de ativos na reunião de novembro, enquanto a outra parte acredita que o regulador começará a apertar sua política não antes de 2023.

Segundo o Deutsche Bank, uma pressão inflacionária mais persistente forçará o Fed a aumentar as taxas em dezembro de 2022. Os estrategistas do banco esperam três aumentos de taxas em 2023, seguidos por mais três em 2024. No final, a taxa de financiamento federal terá que atingir 1,9%.

Os representantes da Goldman Sachs têm uma opinião diferente. Eles acreditam que, devido ao abrandamento do crescimento econômico, o banco central decidirá adiar a expansão monetária em 2022. O economista Nouriel Roubini tem uma opinião semelhante. Ele acredita que o Fed não anunciará o início dos cortes de estímulo em novembro, o que indica a acentuada deterioração do clima macroeconômico no país. Este cenário é mais provável que resulte na queda do dólar. O dólar está possivelmente esperando tal reversão, uma vez que se transformou em uma correção ou uma redução de treinamento.

Uma queda crítica da moeda americana está certamente fora de questão. Além disso, ela tem apoio suficiente devido à crise energética. Além disso, o dólar não cairá enquanto o Tesouro americano aumentar ativamente sua dívida. Ao mesmo tempo, alguns analistas ainda têm esperança de que o par EUR/USD possa se recuperar para 1,1700-1,2300 até o final do ano.

No momento, o euro está abaixo do número 16, o que significa que não tem chance de uma ligeira recuperação. Devemos aguardar os comentários dos representantes do Fed, que ou negarão, ou confirmarão a deterioração das perspectivas econômicas dos EUA. Se a segunda opção for confirmada, é provável que a redução gradativa pare.

Além disso, há algumas especulações sobre os eventos atuais. Apesar dos fracos dados do mercado de trabalho americano pelo segundo mês consecutivo e outras estatísticas preocupantes, o Fed começará a reduzir o estímulo monetário de qualquer forma.

Os dados do mercado de trabalho parecem fracos e estranhos. Os dados divulgados em setembro mostraram que os americanos estavam relutantes em trabalhar e não enfrentavam nenhuma falta de empregos. Se estes fatos forem verdadeiros, a queda na taxa de desemprego em setembro é responsável.

Então uma coisa resulta da outra. A demanda por mão-de-obra está aumentando mais rapidamente do que a oferta. Consequentemente, os salários estão crescendo com mais rapidez. Eles subiram 4,6% no mês passado. Entretanto, antes da pandemia da COVID-19, eles estavam aumentando cerca de 3%. Os salários começarão a subir, e as empresas terão que acompanhar e aumentar os preços mais rapidamente. Isto provocará um aumento da inflação.

Acontece que o fraco mercado de trabalho está piorando uma situação de inflação já terrível. Este é um sinal alarmante para o Fed, que pode anunciar o início da contenção do estímulo em novembro.

Se a inflação em setembro estiver acima de 5,3%, os mercados demonstrarão preocupação crescente, pois o cenário de uma redução do estímulo será altamente possível.

No dia anterior, Rafael Bostic, o chefe do Banco da Reserva Federal de Atlanta, apoiou a ação monetária da Reserva Federal. Ele acredita que os últimos dados de empregos dos EUA devem ser o motivo para parar o processo de afunilamento, que deve ser feito em novembro. O representante do Fed espera um aumento de taxas em 2022. Se uma ação urgente for esperada, as medidas necessárias serão tomadas no próximo ano. Sua opinião foi apoiada pelo vice-presidente do Fed Richard Clarida. Ele afirmou que os riscos de alta da inflação eram prevalecentes. Além disso, Richard Clarida acrescentou que o crescimento do emprego atingiu o nível necessário para começar a diminuir.

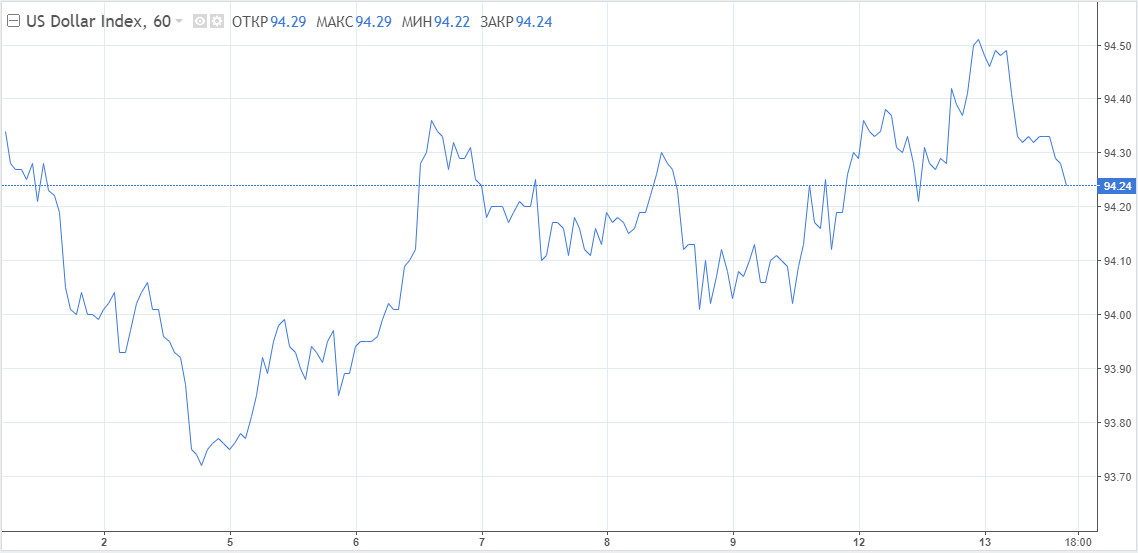

É possível uma recuperação no índice do dólar e um teste dos recentes máximos. Se os compradores aumentarem, o índice voltaria a atingir a alta deste ano, perto de 94,50 a curto prazo. A nova resistência está em 94,74 (máxima de setembro de 2020) e 94,76 (SMA 200). A próxima resistência está em 95,00, o que também é fácil de alcançar no caso de estímulos rápidos.

O par EUR/USD ganha uma dinâmica de baixa, porém isso é insignificante. O euro está extremamente fraco para qualquer recuperação significativa. O dólar, pelo contrário, é forte. No entanto, o Commerzbank espera um teste de 1,1640, já que o novo mínimo em 1,1522 ainda não foi confirmado. Primeiro, devemos esperar a ruptura do nível de resistência em 1.1574, o que permitirá subir 1.1604, e depois 1.1640.

Caso contrário, o euro se moverá na faixa de preço de 1.1527-1.1574.

Um cenário de baixa é possível no caso da ruptura do forte suporte em 1.1527, após os vendedores exercerem pressão sobre a cotação para atingir os níveis de 1.1496 e 1.1451.

Português

Português

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română