Em 6 de outubro, o Financial Times publicou um artigo intitulado "Bancos Centrais São Assombrados pelo Medo da Estagflação". Ele contém as seguintes linhas: "Os bancos centrais são confrontados com o mesmo pesadelo em quase todos os lugares: uma combinação de crescimento mais lento e surtos inflacionários que juntos ameaçam a estagflação. Até o momento, eles estão lutando contra este problema de diferentes maneiras. "

A estagflação é uma combinação de crescimento lento e rápido crescimento dos preços. A ameaça de estagflação é uma das ameaças mais significativas, pois é impossível combatê-la com métodos puramente monetários.

A Secretária de Energia dos EUA Jennifer Granholm propôs o uso da reserva estratégica de petróleo do governo para conter o aumento dos preços da gasolina. A situação parece ameaçadora desde que a OPEP + se recusou a satisfazer o pedido dos EUA de um aumento adicional da produção, o que contribui para o crescimento dos preços do petróleo e dos preços das matérias primas em geral.

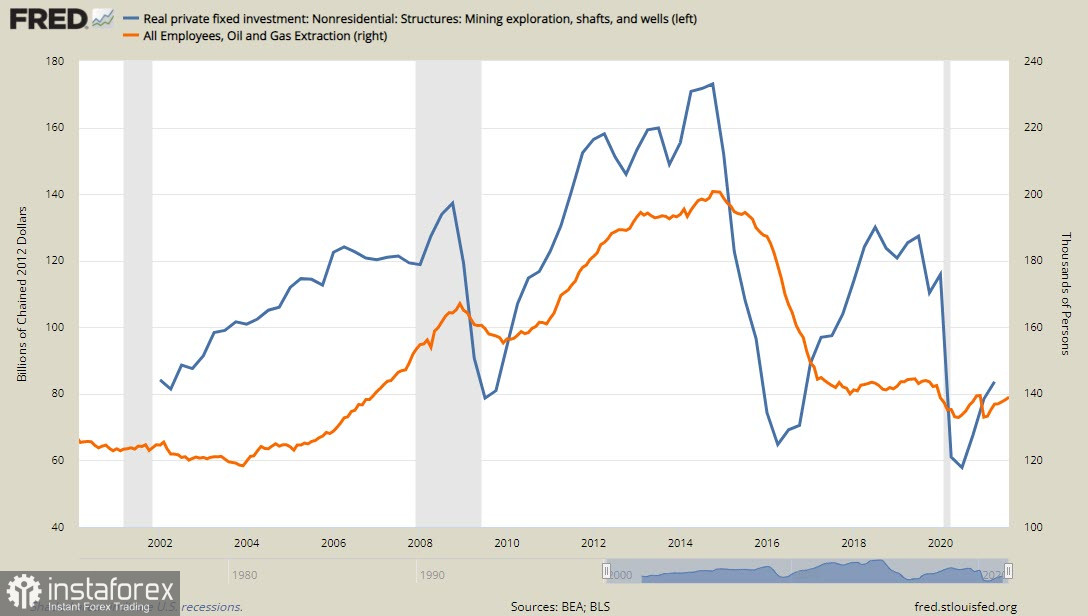

Mas vejamos o que está acontecendo com a mineração nos próprios EUA. Após a crise de 2008, os investimentos voltaram ao setor de mineração, o que levou a um aumento do emprego. No entanto, os investimentos diminuíram acentuadamente desde 2015, enquanto o número de pessoas empregadas no setor também diminuiu, e no final do 2º trimestre, os investimentos e o emprego estavam em níveis mais baixos dos últimos 20 anos.

Tudo isso é a onda de um QE sem precedentes, que supostamente iria reavivar a atividade econômica nos Estados Unidos. Se a recuperação pós-crise não afetou de forma alguma a economia física, então acontece que há um aumento da inflação com estagnação simultânea do setor real. Estes são os sinais óbvios de estagflação. A questão surge - se o governo dos EUA não direcionou fundos para o setor real, o que a OPEP + tem a ver com isso? Obviamente, a OPEP+ não tem nada a ver com a atual crise energética.

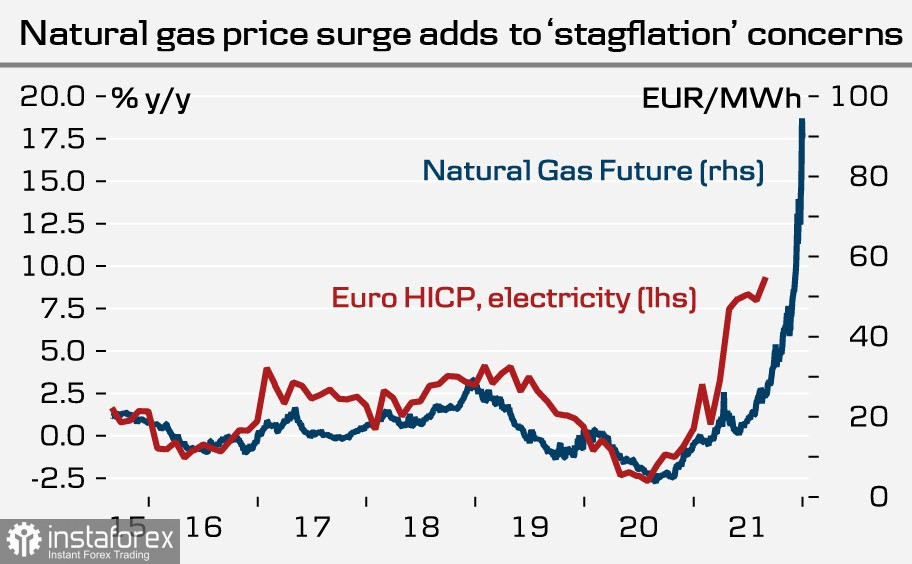

Os maiores bancos também estão começando a advertir abertamente sobre a ameaça de estagflação. Analisando as tendências macroeconômicas na zona do euro, o DanskeBank concluiu que a desaceleração do crescimento está se tornando mais perceptível, apesar da inflação alemã ter atingido seu nível mais alto desde 1993. Além disso, a Alemanha é um dos países europeus sãos que recebem gás da Gazprom sob contratos de longo prazo, onde praticamente não há componente spot, o que significa que o aumento irracional dos preços do gás na estrutura de cálculo da inflação não afeta de forma alguma.

Para diminuir o risco de estagflação, é necessário pressionar o crescimento da inflação, o que aumenta as chances de uma saída mais rápida da política ultra-suave do BCE (este é um argumento a favor do crescimento do euro), ao mesmo tempo em que estimula a demanda dos consumidores e a produção real.

O NAB australiano também menciona cada vez mais o risco de estagflação, expressando os mesmos argumentos - a relutância da OPEP+ em aumentar os volumes de produção além do cronograma aprovado em julho levará a um novo aumento nos preços da energia, o que contribuirá para a inflação. A NAB também chama a atenção para o fato de que está se desenvolvendo uma crise logística, algumas indústrias críticas que produzem produtos altamente especializados e importantes para os ciclos de produção global (por exemplo, chips para carros) não atingirão de forma alguma a capacidade necessária e, como é sabido, a escassez sempre contribui para o aumento da inflação.

Por outro lado, o Banco Mizuho declarou que uma das principais condições para reduzir a ameaça de estagflação é a contenção dos preços da energia. Considerando que ainda não foram anunciadas outras medidas óbvias, pode-se supor que a decisão será traduzida em um plano político.

Que consequências o crescimento da ameaça de estagflação criará para o mercado monetário? Muito provavelmente, uma reversão na demanda por risco poderá ocorrer num futuro próximo. As moedas de commodities, que parecem ser as atuais favoritas, diminuirão, enquanto a demanda por ativos de proteção crescerá.

O par USD/CAD acima do nível de 1,2414 formará um fundo local e fará uma inversão para cima. A meta a longo prazo é de 1,3300/50. Enquanto isso, o par AUD/USD retornará à borda inferior do canal descendente, com o suporte chave de 0,6980/7000. Por último, é provável que o par GBP/USD diminua ainda mais. Seu suporte sério mais próximo é de 1,3160/70.

Na situação atual, o dólar americano buscará benefícios, pois ainda é o principal ativo defensivo. O Banco do Japão vai resistir desesperadamente ao fortalecimento do iene. O euro e o franco diminuirão a menos que o BCE e o NBG anunciem uma saída mais rápida do que o previsto da política ultra-suave.

Português

Português

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română