We wtorek, dzień przed publikacją kluczowych danych o inflacji, indeksy Nasdaq i S&P 500 wykazały umiarkowany wzrost, pomimo spadku w sektorze finansowym. Nastąpiło to w związku z nadchodzącym sezonem raportów finansowych wiodących amerykańskich banków, który rozpocznie się w piątek.

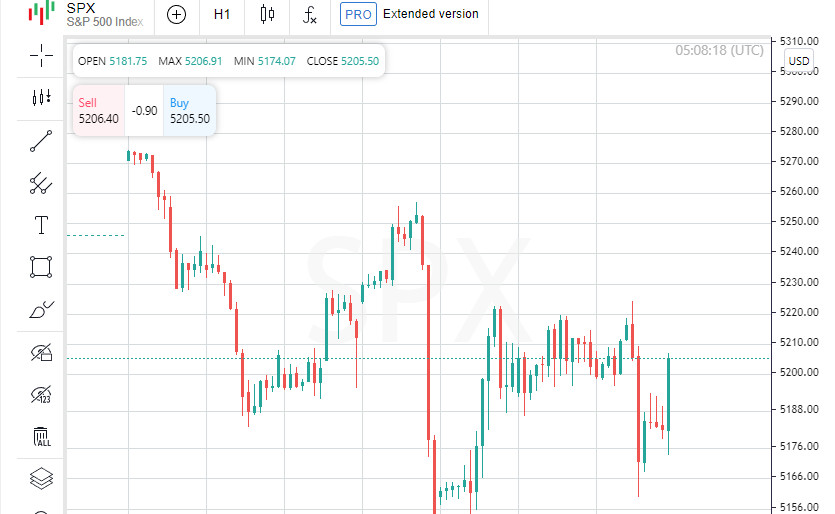

Indeks Nasdaq Composite, wspierany przez wzrost w segmencie półprzewodników, wykazał znaczny wzrost, podczas gdy wzrost S&P 500 był minimalny. Indeks Dow Jones Industrial Average zamknął się praktycznie bez zmian.

Inwestorzy skupili uwagę na środowym indeksie cen towarów i usług konsumpcyjnych, który może mieć istotny wpływ na decyzje Rezerwy Federalnej dotyczące zmiany stóp procentowych w świetle ostatnich pozytywnych danych makroekonomicznych, w tym imponującego raportu z rynku pracy.

Wśród dużych banków, których raporty zainteresowały rynek, znalazły się JPMorgan Chase & Co, Wells Fargo & Co i Citigroup Inc, wchodzące w skład indeksu bankowego S&P i wykazały w ostatnich notowaniach spadek swojej aktywności.

"Raporty finansowe firm za pierwszy kwartał zazwyczaj wyznaczają tempo dla całego sezonu" - zauważył Bill Northey, który pełni funkcję starszego dyrektora ds. inwestycji w U.S. Bank Wealth Management w Billings, Montana. "Sektory cykliczne postrzegamy jako miernik ogólnego stanu korporacyjnego w USA".

Analitycy przewidują, że inflacja będzie stopniowo spadać w kierunku docelowego poziomu Rezerwy Federalnej wynoszącego 2%. Jednak we wtorek Krajowa Federacja Niezależnego Biznesu poinformowała, że optymizm wśród małych przedsiębiorstw spadł w marcu do najniższego poziomu od 11 lat, a głównym problemem była inflacja.

"Spadek wskaźnika nastrojów wśród małych przedsiębiorców jest kluczowym sygnałem, gdyż powtarza tendencję z ostatnich lat, kiedy duże firmy czuły się pewnie, a małe przeżywały spore trudności" – podkreślił Green.

Indeks Dow Jones Industrial Average spadł o 9,13 punktu, czyli o 0,02%, zamykając się na poziomie 38883,67. Indeks S&P 500 wzrósł o 7,52 punktu, czyli o 0,14%, osiągając poziom 5209,91, podczas gdy Nasdaq Composite zwyżkował o 52,68 punktu, czyli o 0,32%, zamykając się na poziomie 16306,64.

Spośród 11 kluczowych sektorów indeksu S&P 500 9 odnotowało zyski, przy czym największy wzrost odnotował sektor nieruchomości, a najmniejszą dynamikę wykazał sektor usług finansowych.

Według najnowszych prognoz LSEG ogólny wzrost zysków spółek z S&P 500 w pierwszym kwartale ma osiągnąć 5% rok do roku, w porównaniu z początkowymi oczekiwaniami wynoszącymi 7,2% na początku kwartału.

Akcje związane z kryptowalutami i technologią blockchain spadły, odzwierciedlając spadek wartości bitcoina. W szczególności akcje Coinbase Global i dewelopera oprogramowania MicroStrategy straciły odpowiednio 5,5% i 4,8%.

Wyróżniły się jednak akcje spółki Moderna, które wzrosły o 6,2% po ogłoszeniu pozytywnych wyników wczesnego etapu badań nad dostosowaną do indywidualnych potrzeb szczepionką przeciwnowotworową opracowaną we współpracy z firmą Merck.

Akcje Alphabet Inc również wzrosły o 1,1%, przybliżając firmę do kapitalizacji rynkowej w wysokości 2 bilionów dolarów.

Na giełdzie nowojorskiej liczba akcji spółek notujących wzrosty przewyższyła liczbę spółek spadkowych w stosunku 1,44 do 1, natomiast na Nasdaq liczba akcji spółek w trendzie wzrostowym przewyższyła liczbę akcji spółek tracących na wartości w stosunku 1,33 do 1.

Ceny ropy naftowej spadają drugi dzień z rzędu w związku z trwającymi rozmowami na temat zawieszenia broni w Gazie, które jednak napotkały przeszkody ze strony egipskich i katarskich mediatorów. W poniedziałek ceny ropy Brent spadły po raz pierwszy od pięciu ostatnich sesji, podczas gdy cena amerykańskiej ropy spadła po raz pierwszy od siedmiu dni.

Dolar amerykański wykazuje stabilność w obliczu oczekiwanych przez inwestorów danych o inflacji w USA. Tymczasem jen japoński pozostaje w pobliżu swoich wieloletnich minimów, budząc czujność inwestorów w związku z możliwą interwencją władz Japonii w celu ustabilizowania waluty.

Oczekiwania te dobrze wróżą piątkowym publikacjom wyników kwartalnych dużych banków.

"Jesteśmy o krok od ważnych danych o inflacji i raportów finansowych. Niektórzy inwestorzy mogą zdecydować się na przyjęcie bardziej konserwatywnej strategii przed tymi kluczowymi wydarzeniami" – powiedział Jeff Kleintop, główny globalny strateg inwestycyjny w Schwab.

"Pomimo dobrych wyników na rynku akcji w pierwszym kwartale pozostaje pytanie, czy zyski były wystarczająco dobre, aby wesprzeć ten rozwój, i czy prognozy liderów biznesu potwierdzą większą pewność co do już uwzględnionego przez rynek wzrostu".

Na początku sesji akcje wykazały wzrosty, jednak później dynamika osłabła i pod koniec sesji część z nich była w stanie częściowo odrobić utracone pozycje.

Gene Goldman, dyrektor ds. inwestycji w Cetera Investment Management, powiedział: "Biorąc pod uwagę obecne wysokie wyceny i pytania dotyczące planów Rezerwy Federalnej w zakresie stóp procentowych, rynki odzwierciedlają sytuację z doskonałą precyzją. Każde odczyt CPI, który przekroczy prognozy, kwestionuje optymizm dotyczący obniżenia stóp procentowych przez Fed".

Globalny indeks akcji MSCI wzrósł o 1,32 punktu, czyli 0,17%, do 779,36, odrabiając straty po wcześniejszym spadku wynoszącym około 0,5%.

Europejski indeks STOXX 600 spadł o 0,61%, ponieważ inwestorzy oczekiwali oświadczenia dotyczącego polityki pieniężnej ze strony Europejskiego Banku Centralnego w czwartek, szczególnie zwracając uwagę na wszelkie komentarze Christine Lagarde o ewentualnym obniżeniu stóp procentowych w czerwcu.

Rentowność amerykańskich obligacji skarbowych spadła w oczekiwaniu na dane dotyczące inflacji w USA.

Oczekiwania co do obniżenia stóp procentowych w USA osłabły w kontekście utrzymującej się aktywności gospodarczej. Rynek ocenia prawdopodobieństwo obniżenia stóp o 25 punktów bazowych w czerwcu na około 56%, w porównaniu z 61,5% w ubiegłym tygodniu, zgodnie z narzędziem FedWatch CME Group.

Rentowność 10-letnich obligacji skarbowych USA spadła o 6,6 punktu bazowego, osiągając poziom 4,358% w porównaniu z 4,424% pod koniec poprzedniego dnia, podczas gdy rentowność 30-letnich obligacji spadła o 5,7 punktu bazowego, do 4,4964% z 4,553%.

Rentowność dwuletnich obligacji skarbowych USA, które często reagują na zmiany oczekiwań dotyczących stóp procentowych, spadła o 5,1 punktu bazowego, opadając do 4,7384% z 4,789% w poniedziałek.

Na rynku walutowym odnotowano niewielkie zmiany: indeks dolara amerykańskiego spadł o 0,02%, osiągając poziom 104,09, podczas gdy euro osłabiło się o 0,01%, do 1,0857 dolara. Dolar stracił 0,03% w stosunku do japońskiego jena, stabilizując się na poziomie 151,74.

Minister finansów Japonii, Shunichi Suzuki, podkreślił, że kraj jest otwarty na wszystkie możliwości, aby poradzić sobie z nadmiernymi wahaniami jena, potwierdzając gotowość do działań w odpowiedzi na niedawne gwałtowne osłabienie waluty.

W sektorze energetycznym, pomimo trwającej niestabilności na Bliskim Wschodzie, amerykańska Agencja Informacji Energetycznej (EIA) skorygowała w górę swoje prognozy dotyczące wydobycia ropy naftowej w USA na bieżący i przyszły rok, oraz podniosła prognozy dotyczące cen ropy naftowej na światowych i krajowych rynkach.

Ceny amerykańskiej ropy naftowej spadły o 1,39%, czyli o 1,20 USD, do poziomu 85,23 USD za baryłkę. Jednocześnie ceny ropy Brent spadły o 1,06%, czyli o 0,96 USD, do 89,42 USD za baryłkę.

Analitycy twierdzą, że cena spot złota osiągnęła nowy rekord od ośmiu sesji z rzędu, czemu sprzyjały aktywne zakupy dokonywane przez banki centralne i rosnąca niestabilność geopolityczna.

Cena złota na rynku spotowym wzrosła o 0,57%, osiągając poziom 2352,23 USD za uncję. Jednocześnie kontrakty terminowe na złoto w USA wzrosły o 0,84%, ustalając się na poziomie 2351,40 USD za uncję.

Polski

Polski

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română