Data pendapatan dan perbelanjaan AS bagi bulan Disember dikeluarkan Jumaat lalu. Deflator perbelanjaan teras PCE meningkat daripada 4.7% kepada 4.9%. Perlu diingat bahawa kadar faedah sebenar AS mungkin akan terus meningkat pada minggu-minggu akan datang, dan keluk kadar faedah akan terus mendatar kerana Fed tidak mungkin melepaskan retorik hawkishnya. Jika kos lindung nilai kadar pertukaran dalam dolar AS meningkat dengan lebih cepat, aliran keluar pelabur daripada aset dalam denominasi dolar AS akan mempercepatkan, yang akan bermakna peningkatan dalam permintaan untuk aset dalam euro.

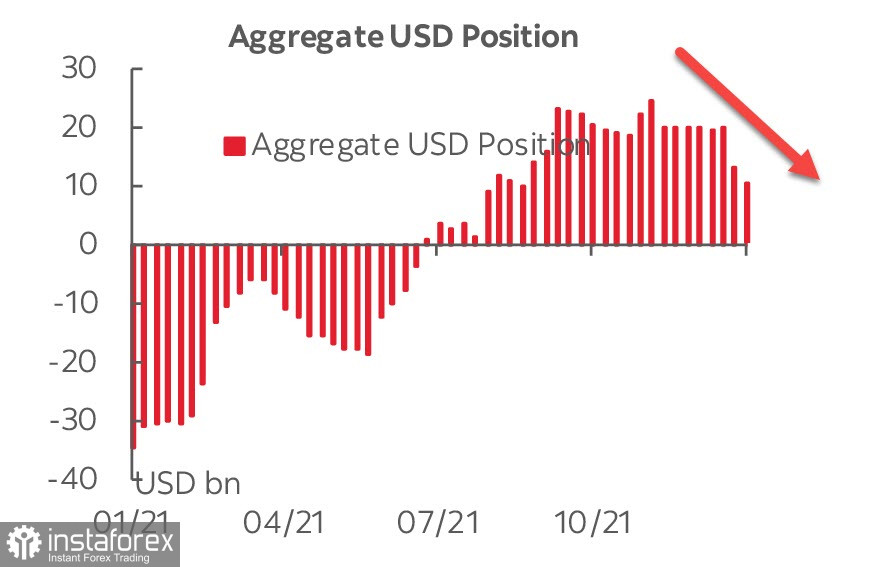

Ada kemungkinan bahawa kita sudah melihat permulaan proses ini. Laporan CFTC hari Jumaat mencatatkan pengurangan dalam kedudukan dolar AS, dengan penurunan mingguan sebanyak 2.4 bilion. Kedudukan kenaikkan bersih menurun kepada 10.6 bilion, iaitu paras terendah sejak pertengahan September dan separuh daripada hanya 2 minggu lalu.

Semuanya akan didedahkan minggu ini - indeks ISM akan dikeluarkan pada hari Selasa dan Khamis, manakala Bukan Perladangan untuk Januari akan dikeluarkan pada hari Jumaat. Kini, memandangkan inflasi berada di bahagian atas senarai ancaman, Fed tidak akan mengubah kedudukannya. Satu-satunya persoalan ialah di manakah tahap di mana ekonomi AS tidak mula merosot ke dalam kemelesetan.

EUR/USD

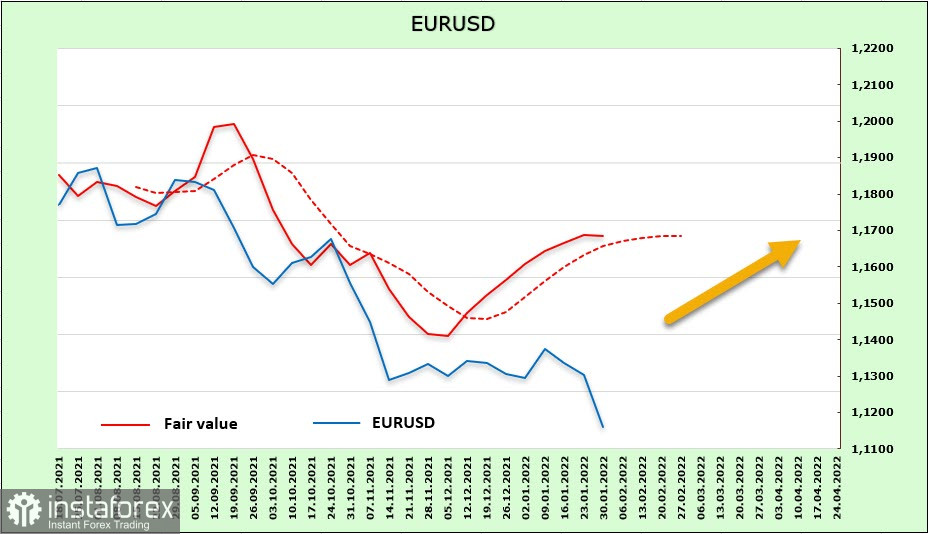

Posisi dagangan membeli bersih euro meningkat semula pada minggu pelaporan, meningkat daripada 978 juta kepada 4.458 bilion. Ini sudah pun paras tertinggi sejak pertengahan Ogos 2021, walaupun masih jauh daripada 25 bilion tahun lepas. Harga penyelesaian telah kehilangan momentum, walaupun ia kekal di atas purata jangka panjang.

Pertumbuhan euro secara objektif dihadkan oleh dua faktor. Faktor pertama ialah harga tenaga. Gas secara konsisten melebihi $1 setiap meter padu, yang mengurangkan daya saing ekonomi Eropah. Yang kedua ialah geopolitik. Dari segi ekonomi, inflasi EU adalah lebih rendah daripada AS, dan ia dijangka mula menurun pada separuh pertama tahun ini. Walau bagaimanapun, tidak ada kepastian mengenai ekonomi AS.

Menjual dolar pada CME mungkin menunjukkan bahawa pelabur tertumpu pada prospek jangka panjang, dan mereka tidak begitu jelas. Kekuatan ekonomi AS jelas tidak mencukupi untuk menahan kenaikan 4-6 tanpa kerosakan pada tahun ini sahaja, jadi kita harus menjangkakan peningkatan pesat dalam defisit bajet, yang akan membawa kepada percepatan dalam pertumbuhan hutang.

Pada hari Khamis, mesyuarat ECB akan berlangsung. Ini adalah mesyuarat "semakan", yang bermaksud tidak akan ada ramalan baru, tetapi akan ada sidang akhbar oleh C. Lagarde, walaupun tidak jelas apa yang akan dia fokuskan. Kemungkinan besar, tumpuan akan diberikan kepada harga gas sebagai salah satu faktor utama inflasi yang tinggi. Walau apa pun, tindakan ECB akan ketinggalan kira-kira setahun di belakang Fed, jadi kita hanya perlu menunggu reaksi pasaran terhadap kenaikan kadar Fed.

Tahap sokongan 1.1186 telah dikemas kini, tetapi ketidaktentuan telah meningkat dengan ketara. Euro kini didagangkan berhampiran bahagian tengah saluran dan mungkin mendapat sokongan baharu di sini, tetapi kita mesti ambil perhatian bahawa gambaran teknikal berbeza daripada yang asas dan tiada isyarat pembalikan lagi. Penurunan mungkin berterusan sehingga sempadan saluran adalah sekitar 1.08, tetapi mengambil kira fakta bahawa ekonomi AS mungkin menunjukkan kelembapan seawal hari Jumaat apabila data Nonfarm diterbitkan, ia boleh diandaikan bahawa euro masih akan mendapat sokongan pada semasa. peringkat.

GBP/USD

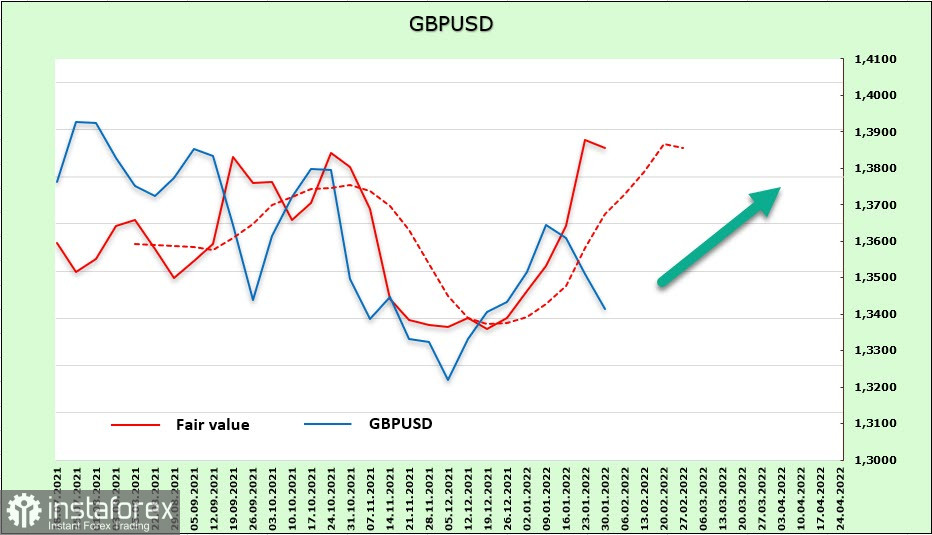

Mesyuarat Bank of England juga akan berlangsung pada hari Khamis. Ia dijangka menaikkan kadar kepada 0.5%, dengan undian sementara berpecah pada 8 berbanding 1. Ini adalah faktor kenaikan harga yang agak kuat untuk pound. BoE biasanya kekal dalam tindakannya daripada Fed selama beberapa bulan, tetapi peningkatan inflasi yang kukuh (NIESR menilai prospek inflasi sebagai sangat buruk dan tidak melihat peluang untuk mengawalnya dalam beberapa bulan akan datang) memaksanya untuk bertindak. secara proaktif.

Jika kadar dinaikkan, maka pembentukan asas pada 1.3357 dan pembalikan ke atas paun boleh dijangka, di mana ia berkemungkinan untuk menguji semula had atas saluran dan bergerak ke tahap 1.3750. Tetapi jika BoE meninggalkan kadar pada tahap semasa, maka pound akan menurun ke sempadan bawah saluran tanpa mengira retorik anggota Kabinet. Dalam kes ini, sasarannya ialah tahap 1.30. Diandaikan bahawa senario pertama lebih berkemungkinan.

Bahasa Malay

Bahasa Malay

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română