Questa settimana contiene un evento chiave dell'autunno: mercoledì, il FOMC annuncerà la decisione sul taglio del tasso di interesse chiave, e i mercati, basandosi sulla dichiarazione e la conferenza stampa del presidente della Fed, Jerome Powell, aggiusteranno le loro previsioni sui successivi tagli.

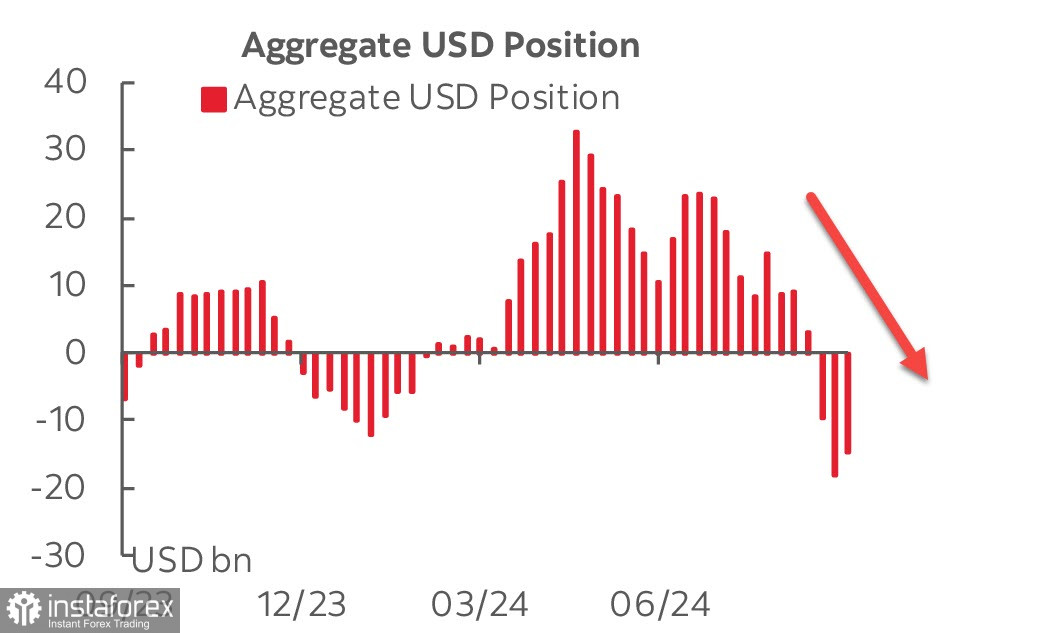

Il rapporto CFTC pubblicato venerdì non ha cambiato il quadro generale: nonostante la posizione corta aggregata sull'USD si sia ridotta di 3,3 miliardi, fino a -14,8 miliardi, grazie alla correzione sull'euro e la sterlina, il posizionamento complessivo sul dollaro USA rimane saldamente ribassista.

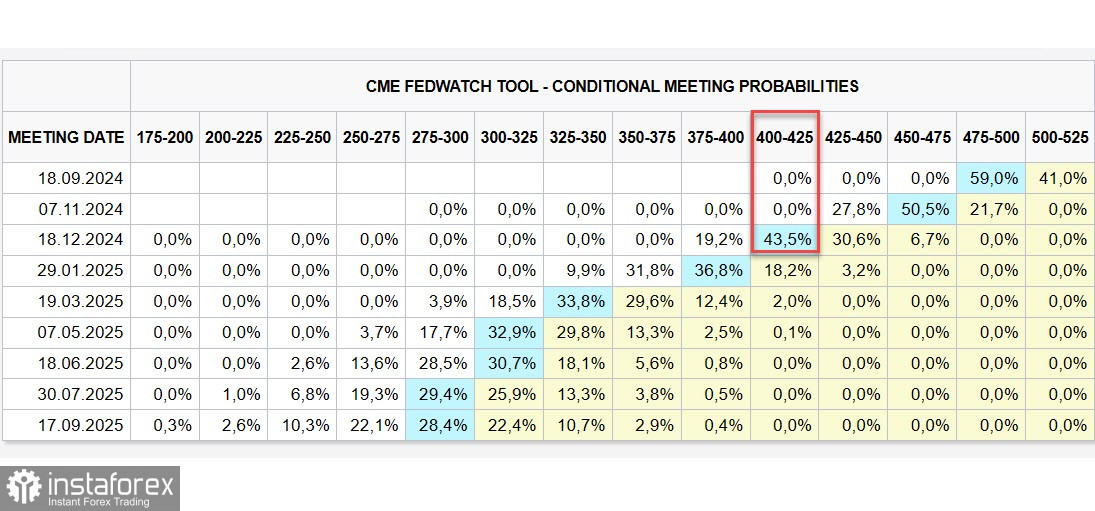

Il mercato dei futures presenta una visione ancora più ribassista: al lunedì mattina, la probabilità che la Fed tagli il tasso di interesse di 50 punti base è del 59%, e si prevede che entro la fine dell'anno il taglio complessivo potrebbe raggiungere i 125 punti base. Questo è un aumento rispetto alla settimana precedente, quando i mercati vedevano un taglio di 100 punti base, e indica chiaramente che la Fed potrebbe optare per una traiettoria di riduzione più rapida a fronte del rischio di recessione.

Questo è, infatti, il quesito principale per i mercati: la traiettoria di riduzione dei tassi sarà determinante per la previsione dell'indice del dollaro.

Possiamo delineare diversi scenari delle azioni della Fed e la possibile reazione dei mercati.

Il primo scenario prevede un taglio del tasso di 25 punti base con la possibilità di tagli più consistenti a novembre e dicembre, con una prospettiva accomodante. In tal caso, la reazione del mercato sarà probabilmente contenuta e il dollaro potrebbe persino rafforzarsi, dato che un taglio di 25 punti base è già pienamente prezzato nelle attuali quotazioni.

Se il taglio di 25 punti base sarà accompagnato da previsioni più accomodanti e/o Powell esprimerà preoccupazione per la condizione economica, in particolare sul mercato del lavoro, il dollaro potrebbe subire un calo significativo.

Se il taglio sarà di 50 punti base, il dollaro reagirà negativamente, indipendentemente dalle parole di Powell, poiché un tale taglio non è attualmente prezzato nelle quotazioni.

Nel caso si concretizzi lo scenario più negativo, con un taglio di 50 punti base accompagnato da preoccupazioni esplicite per i rischi economici, il dollaro si indebolirà su tutti i fronti e la volatilità su tutti i mercati – obbligazionario, delle materie prime, ecc. – aumenterà bruscamente. A favore di questo scenario ci sono i dati che mostrano un calo dell'inflazione di base in agosto più forte del previsto e un raffreddamento dell'economia, che secondo alcune stime è moderato (visione della Fed) o già significativo (la maggior parte delle analisi di mercato).

È importante notare che i mercati non si aspettano cambiamenti nel QT (quantitative tightening), e qualsiasi sorpresa in quest'ambito potrebbe avere l'effetto di una bomba, segnalando problemi economici più profondi che non possono essere risolti solo con un taglio dei tassi.

Dunque, se si realizza lo scenario più probabile – un taglio di 25 punti base con previsioni accomodanti – il dollaro reagirà in modo neutrale o potrebbe persino rafforzarsi leggermente. Se invece il taglio sarà di 50 punti base o le previsioni includeranno la possibilità di ulteriori tagli per oltre 100 punti base entro la fine dell'anno, l'indice del dollaro scenderà e la volatilità sui mercati aumenterà drasticamente.

Italiano

Italiano

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română