L'Ufficio di bilancio del Congresso americano non vede alcuna possibilità di migliorare la situazione del deficit di bilancio nei prossimi due anni. Secondo le sue previsioni, il deficit del bilancio federale sarà pari a 20 mila miliardi di dollari tra il 2025 e il 2034, e il debito federale detenuto dal pubblico raggiungerà il 116% del PIL.

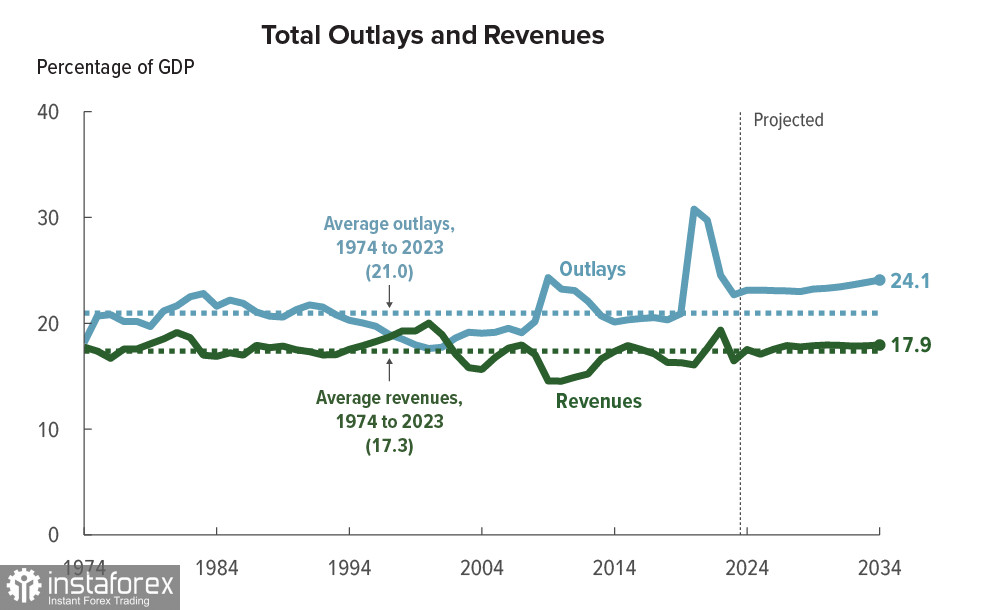

Le spese di bilancio superano la media di 50 anni, le entrate sono leggermente al di sotto della media e, secondo i calcoli, la supereranno non prima del 2026. Nell'anno fiscale 2024, il deficit sarà di 1,6 trilioni, l'anno prossimo aumenterà fino a 1,8 trilioni.

In questi numeri non c'è nulla di particolare; durante gli anni della pandemia e la crisi del 2008, il deficit superava notevolmente questo livello. Tuttavia, in quegli anni sono state adottate misure straordinarie per affrontare la situazione, che si sono riflesse in un aumento successivo dell'inflazione e nella necessità di aumentare i tassi di interesse da parte della Federal Reserve.

Ora sembra tutto sotto controllo. L'inflazione è in calo, l'economia americana è in forte crescita (il modello di previsione GDPNow della Fed di Atlanta prevede una crescita del PIL del 2,9% per il primo trimestre), il mercato azionario sta battendo record e coloro che vogliono unirsi a questa celebrazione acquistano titoli americani, fornendo sia l'afflusso di capitali che la domanda di dollari. Ma è davvero così?

Nell'autunno del 2023, i mercati erano convinti che l'inflazione fosse sotto controllo e si prevedeva il primo taglio dei tassi di interesse della Federal Reserve già a marzo di quest'anno. Tuttavia, la situazione è cambiata radicalmente: le aspettative per il primo taglio dei tassi sono state spostate a giugno, e anche in questo caso il mercato attribuisce poco più del 50% di probabilità a tale decisione. Alla base di questa rivalutazione c'è una crescita economica troppo forte, che si ritiene non sia riuscita a frenare in modo deciso l'onda della domanda dei consumatori; l'economia sta crescendo anche in condizioni di tassi elevati.

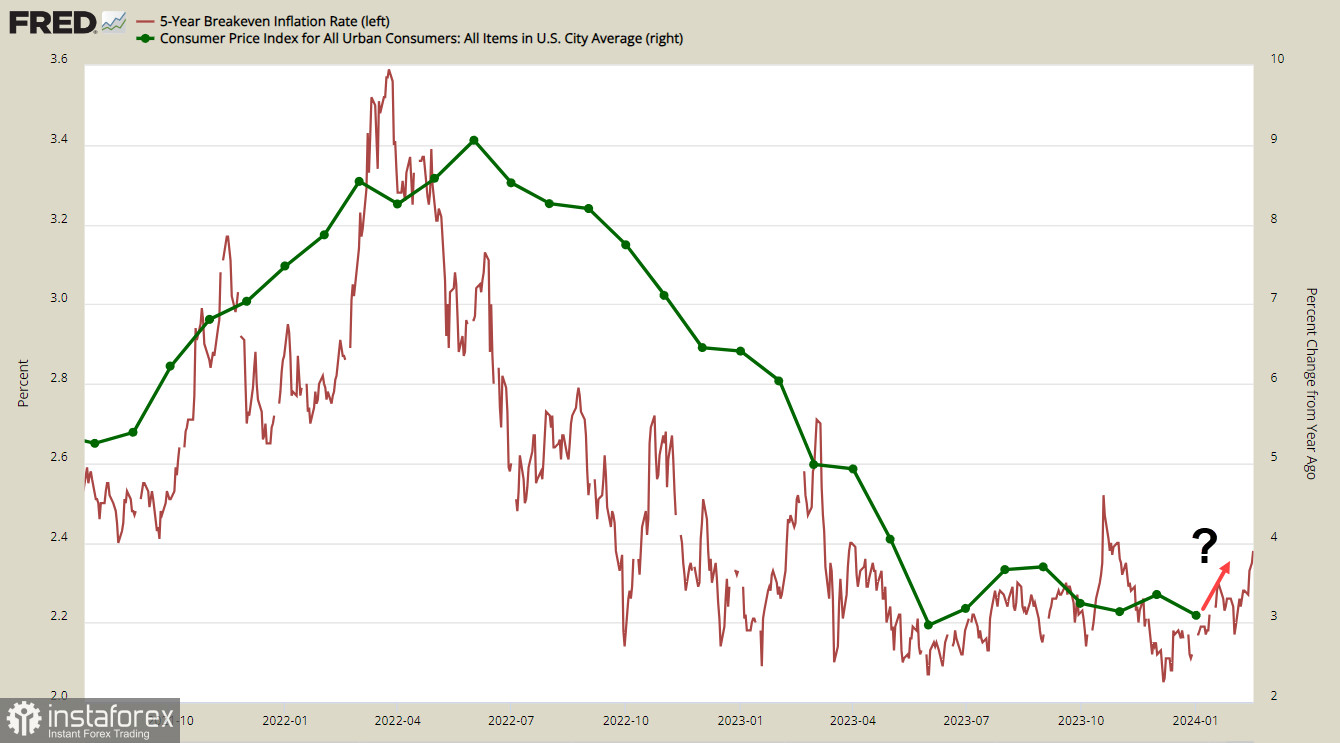

Da qui, sembrerebbe sorgere la minaccia di una ripresa dell'inflazione. A gennaio, il rallentamento dell'inflazione è stato più lento del previsto, con il tasso di inflazione core che è rimasto al 3,9%, al pari di dicembre, nonostante le previsioni di calo. I prezzi alla produzione a gennaio sono risultati superiori alle previsioni in tutti i dati, e di conseguenza, il rendimento dei titoli TIPS (inflazione-protetti) è salito drasticamente venerdì scorso: le imprese vedono una chiara minaccia di ripresa dell'aumento dei prezzi.

Il rendimento dei titoli del Tesoro degli Stati Uniti è aumentato drasticamente in risposta ai dati sull'indice dei prezzi alla produzione. Il rendimento dei titoli a due anni ha raggiunto un nuovo massimo nell'ultimo anno (4,72%), mentre i titoli del Tesoro a 10 anni sono tornati ai livelli di dicembre. Il mercato valuta l'allentamento della politica monetaria quest'anno a circa il 90 punti base, mentre solo due settimane fa i prezzi di mercato prevedevano una riduzione di circa 150 punti base.

A prima vista, tutto sembra evidente. L'economia mostra solidità e crescita, la domanda dei consumatori è elevata, e quindi sono necessari passi aggiuntivi per riportare l'inflazione ai livelli target. Questo spiega sia il posticipo delle aspettative sul primo taglio dei tassi sia la successiva crescita della domanda di dollari a causa dei cambiamenti verso rendimento più alto.

Tuttavia, ci sono seri dubbi sulla domanda dei consumatori. Le vendite al dettaglio a gennaio sono diminuite drasticamente dello 0,8%, con dati di dicembre rivisti al ribasso dello 0,5%, di novembre dello 0,3%, mentre le vendite di gennaio dell'anno scorso sono state riviste al rialzo dello 0,5%. Se non fosse stato per questo aumento, la diminuzione delle vendite al dettaglio a gennaio rispetto a dicembre sarebbe stata dell'1,3%. In condizioni di domanda stabile, le vendite al dettaglio di solito crescono, ed è un indicatore importante, dato che le vendite al dettaglio rappresentano un terzo della domanda totale dei consumatori e il 23% della crescita complessiva del PIL.

Cioè, le vendite al dettaglio diminuiscono, la domanda interna dei consumatori rallenta, e tuttavia l'inflazione minaccia di riprendere la crescita. Questo non è ciò di cui la Federal Reserve ha bisogno.

La minaccia di un ritorno dell'inflazione posticipa la data del primo taglio dei tassi della Federal Reserve da marzo a maggio e poi da maggio a giugno. Il rendimento rimane alto, il che, in presenza di una crescita economica stabile negli Stati Uniti, supporta una forte domanda del dollaro a breve termine, e il suo rafforzamento sembra evidente.

Tuttavia, tre mesi di dati deboli sulle vendite al dettaglio e la stagnazione nella produzione industriale mettono in dubbio la ripresa dell'economia. Nonostante i record degli indici azionari, la loro crescita è alimentata dalla domanda esplosiva di azioni di aziende operanti nell'intelligenza artificiale. Negli ultimi tre mesi, la capitalizzazione è aumentata di oltre 9 trilioni di dollari, il che rappresenta l'aumento più forte nella storia del mercato. La crescita è sostenuta principalmente dall'entusiasmo intorno all'intelligenza artificiale; senza questo fattore, il mercato sarebbe rimasto tra 3500 e 4400 punti, molto al di sotto dei livelli attuali.

In conclusione, a breve termine, la domanda di dollari rimane elevata e ci si può aspettare la continuazione dei tentativi di crescita. Quindi, la strategia è quella di acquistare durante le correzioni e attendere maggiore chiarezza sulla politica dei tassi. Tuttavia, a lungo termine, bisogna considerare che la minaccia di un ritorno dell'inflazione e la diminuzione della domanda dei consumatori potrebbe aumentare il rischio di recessione, il che richiederà misure diametralmente opposte. In ogni caso, ciò eserciterà una forte pressione ribassista sul dollaro, e il cambiamento di tendenza potrebbe verificarsi già nelle prossime settimane.

Italiano

Italiano

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română