In Giappone è iniziata la riunione di due giorni della Banca del Giappone sulla politica monetaria. Già domani, l'ente regolatore prenderà una decisione che potrebbe diventare una nuova condanna per lo yen o una vera salvezza. Quale scenario sembra al momento il più probabile?

Banca del Giappone: tra Scilla e Cariddi

All'inizio della settimana, tutta l'attenzione dei trader che operano con lo yen è concentrata sulla riunione di ottobre della Banca del Giappone. Gli esperti avvertono che in questo momento qualsiasi decisione da parte del regolatore causerà un'alta volatilità dello yen, soprattutto contro il dollaro statunitense.

Ricordiamo che la scorsa settimana il cambio dollaro-yen ha nuovamente superato la soglia chiave di 150, che è una sorta di linea rossa. Molti partecipanti al mercato ritengono che un movimento della major al di sopra di questo livello potrebbe costringere il governo giapponese ad intervenire a sostegno della propria valuta nazionale.

Tuttavia, i timori di un intervento valutario si sono leggermente attenuati venerdì scorso poiché lo yen è riuscito a rafforzarsi rispetto al dollaro in seguito alla pubblicazione di dati più caldi sull'inflazione da Tokyo.

Lunedì mattina, la coppia USD/JPY continua ad essere scambiata nell'intervallo 149,70–149,50 e, molto probabilmente, rimarrà in questo intervallo laterale fino a domani.

La direzione futura del tasso di cambio sarà determinata dalla Banca del Giappone, che si trova attualmente in una situazione difficile. La posizione attuale della BOJ ricorda dolorosamente il percorso di Ulisse, che una volta si trovò tra due pericoli: Scilla e Cariddi.

"La posizione della Banca del Giappone è estremamente complessa e, in un certo senso, senza via d'uscita. Qualunque azione intraprenda, non potrà rendere tutti felici, quindi è particolarmente interessante seguire gli sviluppi futuri", ha commentato l'analista dell'Istituto di Ricerca NLI, Tsuyoshi Ueno.

Qual è il problema della BOJ? Se questa settimana la Banca centrale dovesse mantenere tutti i parametri della sua politica monetaria ultra-espansiva, compreso il meccanismo di controllo della curva dei rendimenti (YCC), corre il rischio di scatenare una nuova ondata di attacchi speculativi sullo yen, facendone crollare il valore ancora di più.

D'altro canto, se la BOJ dovesse apportare un'altra modifica alla sua politica di controllo della curva dei rendimenti, è probabile che ciò aumenti il rendimento dei titoli di Stato giapponesi a 10 anni, in contrasto con i dati economici fondamentali. In tal caso, l'obiettivo di raggiungere un'inflazione stabile potrebbe essere a rischio.

La maggior parte degli analisti recentemente intervistati dall'agenzia Bloomberg ritiene che la Banca del Giappone non apporterà modifiche del programma di YCC né nella riunione di ottobre né in futuro. Secondo loro, il primo passo della banca centrale verso la normalizzazione della sua politica sarà quello di aumentare i tassi di interesse.

Più del 75% degli economisti prevede che la BOJ abbandonerà i tassi estremamente bassi la prossima primavera. Tuttavia, ci sono ottimisti più audaci che credono che i cambiamenti monetari in Giappone potrebbero verificarsi già quest'anno.

Tre motivi di ottimismo:

1) Debolezza dello yen

Uno dei principali fattori che determinano la debolezza della valuta giapponese è la politica monetaria accomodante della Banca del Giappone, finalizzata a stimolare l'inflazione, che va in contrasto alla posizione rigida di altre banche centrali.

Ricordiamo che dallo scorso anno molti regolatori hanno notevolmente inasprito le loro condizioni monetarie per contenere l'aumento dei prezzi. Se nelle prossime settimane vedremo un'ulteriore escalation nella guerra in Medio Oriente, ciò aumenterà le preoccupazioni riguardo al ritorno dell'inflazione, il che potrebbe spingere le principali banche centrali del mondo a mantenere la loro posizione restrittiva. In tali condizioni sarà estremamente difficile per la Banca del Giappone mantenere il suo corso attuale e che quindi potrebbe arrendersi per evitare un'ulteriore svalutazione dello yen.

2) Aumento del rendimento dei JGB

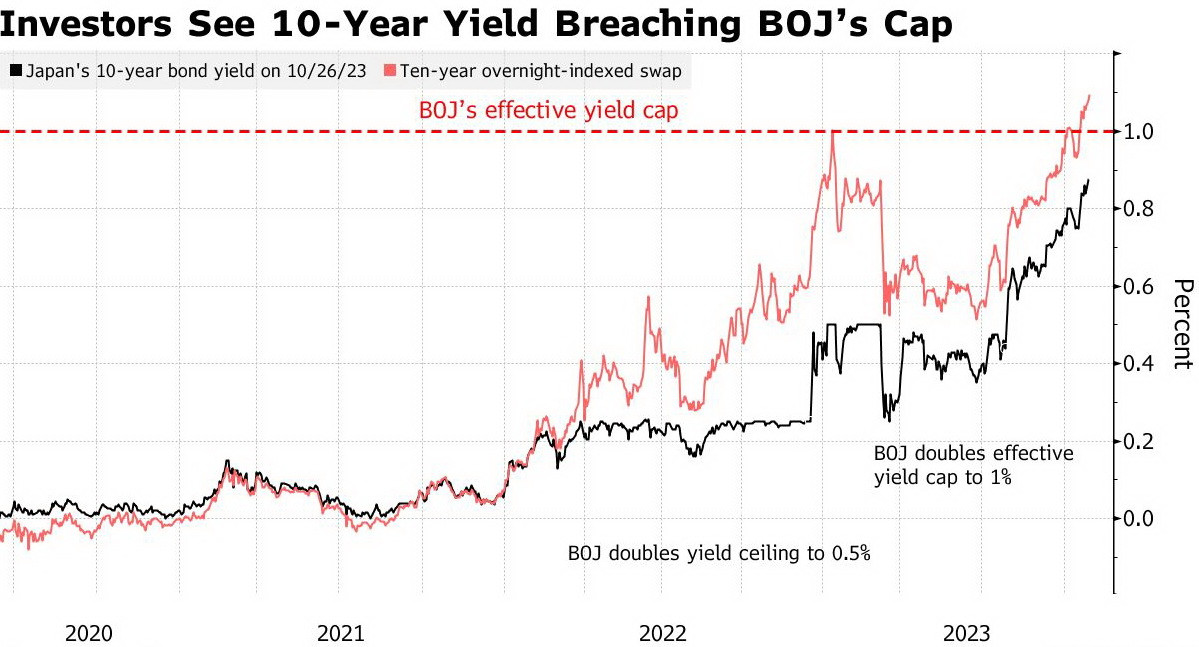

La scorsa settimana, il rendimento dei titoli di stato giapponesi ha toccato un nuovo massimo decennale pari allo 0,885%, spingendo la Banca centrale a effettuare ulteriori acquisti di obbligazioni per frenare l'aumento.

Ogni fase di acquisti aggiuntivi di obbligazioni ricorda agli investitori l'alto grado di flessibilità nella politica della Banca del Giappone, che mette notevole pressione sul tasso di cambio dello yen.

Per questo motivo, ora la maggior parte dei partecipanti al mercato dubita sulla sostenibilità a lungo termine del programma di controllo della curva dei rendimenti e prevede una sua modifica o addirittura il suo abbandono.

3) Aumento dell'inflazione

L'inflazione in Giappone rimane al di sopra dell'obiettivo del 2% per più di un anno e mezzo. Molti trader ritengono che un'accelerazione improvvisa della crescita dei prezzi al consumo a Tokyo a ottobre potrebbe aumentare la pressione sui politici giapponesi affinché modifichino le loro previsioni di inflazione per l'anno fiscale in corso e per il prossimo.

Se alla riunione di ottobre la BOJ dovesse effettivamente rivedere al rialzo la propria valutazione sulle future dinamiche dell'inflazione, ciò alimenterebbe ulteriormente la speculazione del mercato sugli imminenti cambiamenti monetari in Giappone.

Previsioni di mercato e degli analisti

Ogni giorno, i trader scommettono sempre più sui cambiamenti imminenti nella politica monetaria del Giappone. Ciò si evidenzia dall'aumento degli swap a lungo termine associati all'indicizzazione del tasso overnight, che ha già superato il limite di rendimento stabilito dalla BOJ.

Questo è il motivo per cui molti investitori si aspettano che la Banca del Giappone apporti domani un'altra modifica del programma di YCC. La stessa posizione è attualmente sostenuta dagli esperti di The Bank of America.

"Riteniamo che la Banca del Giappone alzerà il limite di rendimento effettivo dall'1% all'1,5% nella riunione di ottobre, perché il rendimento è già vicino al massimo attuale, e questo potrebbe spingere i trader a testare la linea", ha condiviso il suo parere l'economista della BofA, Shusuke Yamada.

Anche gli strateghi della Deutsche Bank assumono una posizione simile. Il capo economista del più grande conglomerato finanziario tedesco ha recentemente avvertito che la pressione sul rendimento dei JGB potrebbe aumentare in modo significativo entro dicembre a causa di un miglioramento delle previsioni di inflazione e delle crescenti aspettative del mercato di una normalizzazione della politica monetaria del Giappone.

"Partendo da questa premessa, è difficile immaginare che la Banca del Giappone non farà nulla alla riunione di ottobre", ha osservato l'analista Kentaro Koyama.

L'aumento del limite massimo del rendimento potrebbe ridurre la divergenza monetaria tra gli Stati Uniti e il Giappone, aiutando così a diminuire la pressione sullo yen. Inoltre, questa mossa avvicinerebbe la BOJ alla normalizzazione della politica.

Tuttavia, questa misura potrebbe anche portare a conseguenze negative sotto forma di un indebolimento della forza delle misure di stimolo della Banca del Giappone, nonché di un rallentamento dell'economia e dell'inflazione. Pertanto, molti analisti ritengono improbabile una modifica del programma di YCC nel breve termine.

"Ci aspettiamo che la Banca del Giappone resisterà alla pressione di mercato, ritenendo che le sue azioni non siano giustificate né in termini di condizioni economiche né in termini di aspettative inflazionistiche. Secondo le nostre previsioni, manterrà la politica di controllo della curva dei rendimenti nella riunione di ottobre e in seguito intensificherà l'acquisto di JGB", ha detto l'economista di Bloomberg, Taro Kimura.

Anche l'ex funzionario della Banca del Giappone, Shigeto Nagai, ha previsto un risultato accomodante per la riunione della BOJ di ottobre. Ha notato che apportare modifiche all'YCC come misura preventiva sarebbe privo di senso e non avrebbe l'effetto desiderato in un contesto di continuo aumento del rendimento dei titoli del Tesoro statunitense.

Tuttavia, S. Nagai non ha escluso la possibilità che domani la Banca del Giappone possa accennare alla possibilità di modifiche del programma di YCC o addirittura all'abolizione dei tassi negativi in futuro, riducendo così la pressione al ribasso sullo yen.

Ricapitolando

Come possiamo vedere, al momento né i trader né gli analisti hanno un'opinione unanime sulla futura decisione della Banca del Giappone. Attualmente, la BOJ potrebbe sorprendere con ulteriori spostamenti verso una politica accomodante o un'inaspettata svolta restrittiva.

Pertanto, le ulteriori dinamiche della coppia USD/JPY appaiono al momento molto incerte. Domani, lo yen potrebbe ricevere supporto contro il dollaro da quattro fattori:

– Modifica della politica di controllo della curva dei rendimenti;

– Revisione al rialzo delle previsioni di inflazione della BOJ;

– Retorica da falco del capo del dipartimento giapponese, Kazuo Ueda;

– Aumento inaspettato dei tassi di interesse.

Se martedì vedremo la realizzazione di almeno uno di questi scenari, è probabile che lo yen mostri una breve crescita contro il dollaro. Tuttavia, la capacità della valuta giapponese di continuare il suo impulso rialzista nei confronti del dollaro dipenderà dai risultati della riunione della Federal Reserve di novembre, che si terrà anch'essa questa settimana. Ma questa è un'altra storia...

Italiano

Italiano

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română