È evidente che in un rialzo del 9% dell'oro nel corso di due settimane a partire dall'attacco terroristico di HAMAS in Israele, c'è un premio di rischio geopolitico. La cosa incredibile è che il metallo prezioso ha spezzato la correlazione che esisteva dal 2008 con il rendimento reale dei titoli del Tesoro USA. E lo ha fatto addirittura prima che scoppiasse il conflitto in Medio Oriente.

Il prezzo dell'oro non è determinato dall'inflazione, né dalla domanda di Cina e India per beni fisici, né dai flussi di capitale negli ETF. È determinato dal valore del denaro. Più alte sono i tassi di interesse, più costoso è il denaro, e più basse sono le quotazioni XAU/USD. Questa correlazione è stata stabile fin dai tempi della crisi economica mondiale del 2008-2009. Tuttavia, nel 2022-2023 tutto è cambiato.

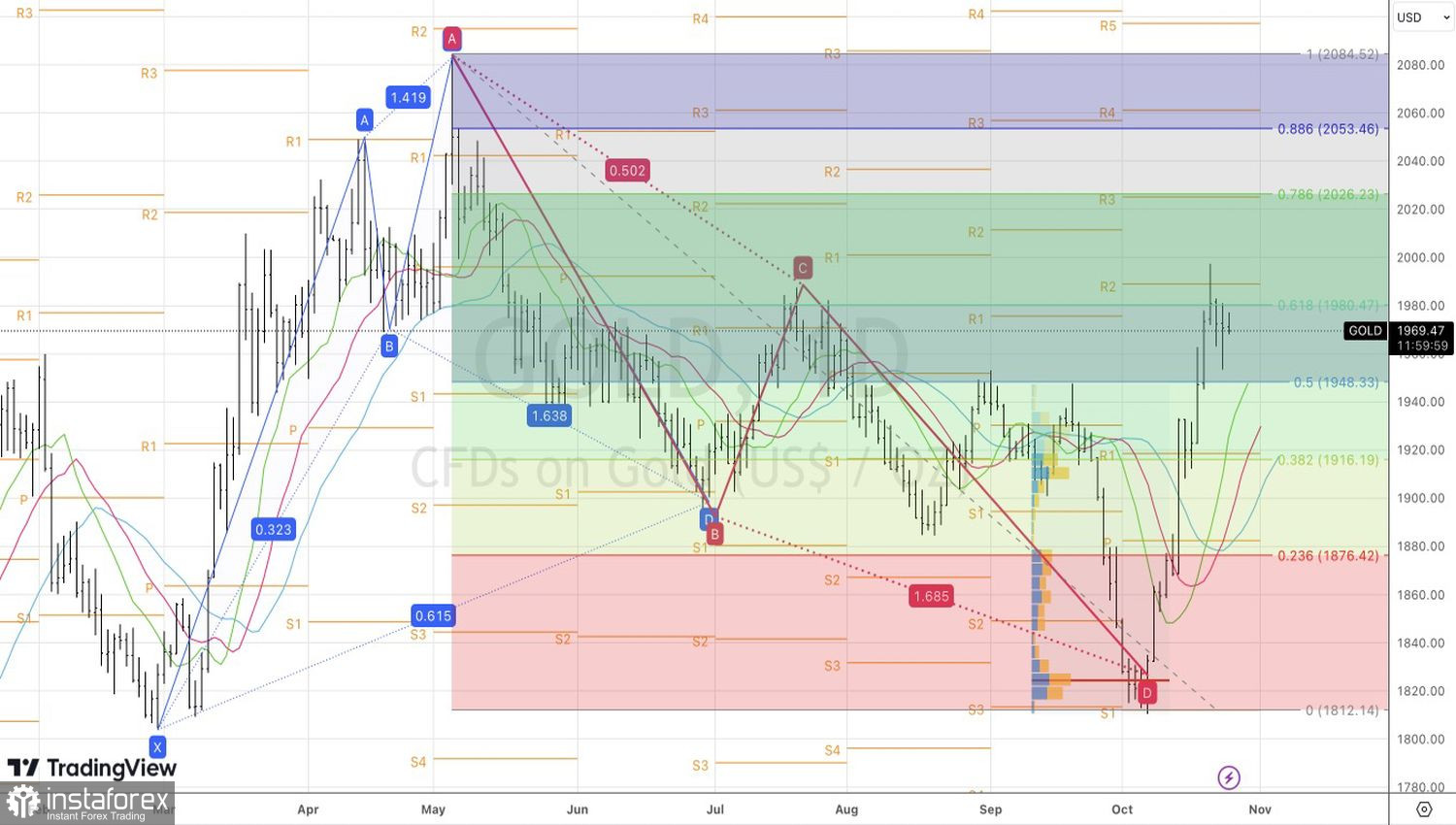

Dinamiche dell'oro e del rendimento reale dei titoli del Tesoro

Innanzitutto sono entrate in gioco le banche centrali, la cui fame di oro nel 2022 era insaziabile. Il conflitto armato in Ucraina e il conseguente congelamento delle riserve di valuta estera della Banca centrale russa ha dato impulso alla de-dollorizzazione. I regolatori hanno iniziato a scambiare attivamente denaro cartaceo per il metallo giallo. I loro acquisti di oro hanno raggiunto un nuovo record lo scorso anno.

Nel 2023, i consumatori cinesi hanno aggiunto benzina sul fuoco. Il loro desiderio di acquistare il metallo giallo era così grande che la differenza di prezzo a Shanghai e Londra aveva superato i 100 dollari l'oncia. La crescente domanda di asset fisici da parte delle banche centrali e del Regno di Mezzo ha interrotto la relazione tra XAU/USD e rendimento reale dei titoli del Tesoro statunitense. La crisi in Medio Oriente ha ulteriormente ridotto la correlazione.

L'aumento dei tassi di interesse sui titoli decennali ai massimi dal 2007 continua a provocare un deflusso di capitali dagli ETF orientati verso l'oro che perdono rispetto ad altri fondi negoziati in borsa specializzati. Tuttavia, quando Hezbollah ha puntato i suoi razzi su Israele, il metallo giallo è stato a un passo dal raggiungere i 2000 dollari l'oncia. Il suo rally è iniziato grazie alla chiusura delle posizioni short nette speculative e ha guadagnato slancio grazie alla copertura attiva dei rischi geopolitici.

Solo l'acquisto d'oro a scopo assicurativo contro la possibilità di escalation di un conflitto armato consente ad altri asset finanziari di sentirsi a proprio agio. Senza l'oro, gli indici azionari e il rendimento dei titoli del Tesoro sarebbero sicuramente crollati.

E ora cosa dobbiamo aspettarci? Se la situazione in Medio Oriente verrà risolta diplomaticamente, ci si può aspettare un significativo calo della coppia XAU/USD. Il coinvolgimento dell'Iran in azioni militari potrebbe portare l'oro a raggiungere massimi record. In ogni caso, il mantenimento di tensioni geopolitiche supporterà una forte domanda di oro. Mentre le sue prospettive a medio termine dipendono da un'eventuale recessione nell'economia statunitense e da un'inversione accomodante della Federal Reserve. In mancanza di essi, è improbabile che mantenga una tendenza al rialzo stabile.

Dal punto di vista tecnico, la formazione di una pin-bar con una lunga ombra inferiore vicino al livello del 61,8% di Fibonacci rispetto all'ultima ondata rialzista costituisce una base per l'acquisto in caso di rottura della resistenza a 1982$ l'oncia.

Italiano

Italiano

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română