सारांश में, प्रमुख रिपोर्ट्स, जिनकी बाजार को पूरे सप्ताह (या शायद उससे भी अधिक समय से) उम्मीद थी, पूरी तरह से विफल रही। नॉनफार्म पेरोल्स (NFP) आंकड़ा सबसे निचली भविष्यवाणियों से भी काफी कम था, और हालांकि अमेरिकी तूफानों जैसे कारणों को अक्टूबर के आंकड़ों पर प्रभाव डालने के रूप में बताया गया, परिणाम फिर भी निराशाजनक रहा। जैसा कि हमने सप्ताहांत में कहा था, NFP के खराब परिणामों पर डॉलर का बढ़ना अप्रत्याशित था, और इसके बाद की गिरावट की उम्मीद थी—जो ठीक सोमवार को हुआ।

इस प्रकार, EUR/USD जोड़ी ने अंततः एक सुधारात्मक ऊपर की दिशा में हलचल शुरू की। यह विकास अप्रत्याशित नहीं है, क्योंकि विभिन्न संकेतकों ने पिछले दो से तीन हफ्तों से इसे संकेतित किया है। हम अभी भी मध्यकाल में नकारात्मक रुझान की उम्मीद करते हैं, लेकिन इस सप्ताह जोड़ी 100 पिप्स तक सुधार कर सकती है।

बेशक, अब सब कुछ आने वाली फेडरल रिजर्व बैठक पर निर्भर करता है। कमजोर श्रम बाजार रिपोर्ट को देखते हुए, हम एक अधिक डविश (नर्म) रुख की उम्मीद कर सकते हैं, शायद 0.5% की दर कटौती (हालांकि यह असंभावित है) या कोई ऐसी कार्रवाई जो डॉलर पर दबाव बढ़ा सके। हालांकि, हमें लगता है कि बाजार ने पहले ही फेड द्वारा मौद्रिक ढील के चक्र को पूरी तरह से या लगभग पूरी तरह से समाहित कर लिया है, जिसका मतलब है कि अमेरिकी डॉलर में गिरावट के लिए कोई ठोस कारण नहीं बचा है। हम एक सुधार की उम्मीद करते हैं, जिसके बाद पिछले महीने से बन रहा नकारात्मक ट्रेंड फिर से शुरू हो सकता है।

यह ध्यान देने योग्य है कि एक और प्रमुख रिपोर्ट, ISM मैन्युफैक्चरिंग PMI, ने भी अपेक्षाओं को बुरी तरह से मात दी। जबकि इस संकेतक का 50.0 से नीचे आना अब कोई हैरानी की बात नहीं है, अक्टूबर का आंकड़ा और भी कम गिरा। हालांकि ISM इंडेक्स वर्तमान में आर्थिक दृष्टिकोण को प्रभावित नहीं करता है, यह निश्चित रूप से डॉलर के लिए मददगार नहीं है। इस प्रकार, शुक्रवार को डॉलर की गिरावट के लिए पर्याप्त कारण थे। सोमवार को "उचित मूल्य की बहाली" देखी गई। अब सब कुछ फेड की कार्रवाई और अमेरिकी राष्ट्रपति चुनाव के परिणामों पर निर्भर है, जो इस सप्ताह हो रहे हैं।

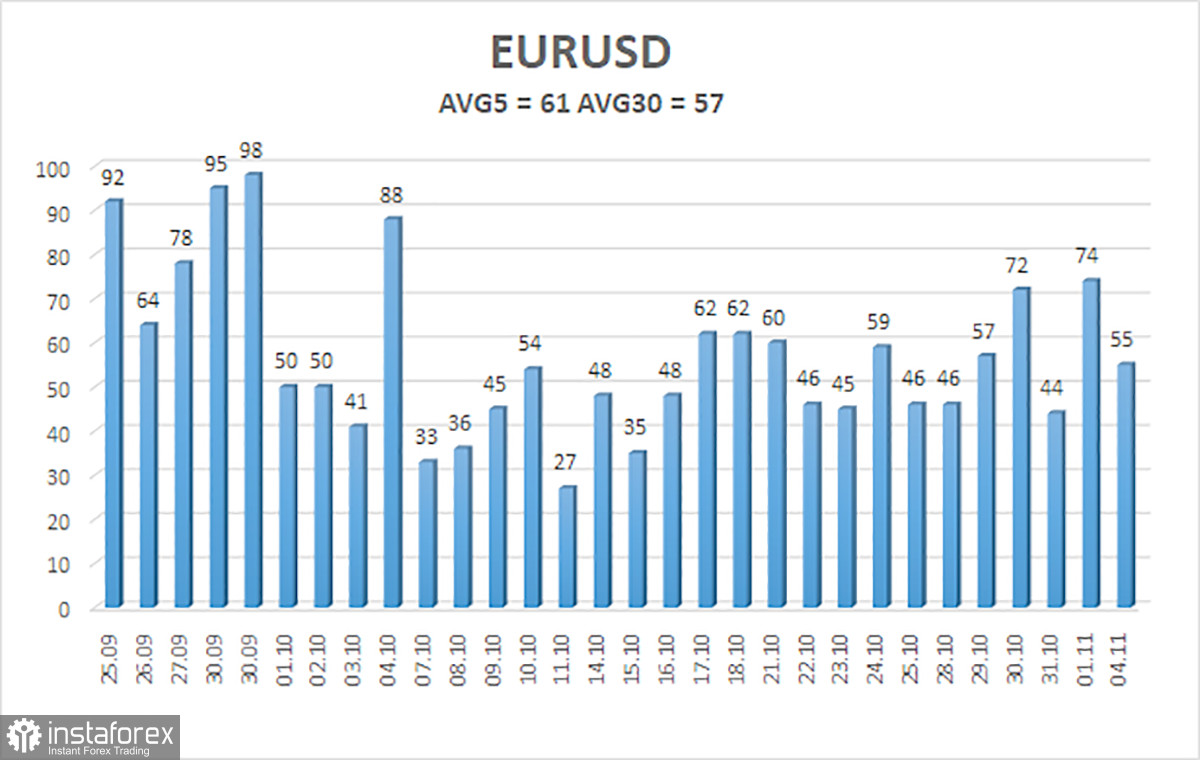

EUR/USD जोड़ी की औसत वोलाटिलिटी पिछले पांच ट्रेडिंग दिनों में वर्तमान में 61 पिप्स है, जो "कम" मानी जाती है। मंगलवार, 5 नवंबर को, हम जोड़ी को 1.0828 और 1.0950 के बीच मूव करते हुए देख सकते हैं। उच्च रैखिक रिग्रेशन चैनल नीचे की ओर मुड़ा है, जो संकेत देता है कि वैश्विक नकारात्मक ट्रेंड अभी भी बरकरार है। CCI इंडिकेटर ने कई बुलिश डाइवर्जेंस बनाए हैं, जो एक संभावित सुधार का संकेत देते हैं।

नजदीकी समर्थन स्तर:

- S1 – 1.0864

- S2 – 1.0803

- S3 – 1.0742

नजदीकी प्रतिरोध स्तर:

- R1 – 1.0925

- R2 – 1.0986

- R3 – 1.1047

ट्रेडिंग सिफारिशें:

EUR/USD जोड़ी ने सुधारात्मक हलचल शुरू कर दी है। पिछले कुछ हफ्तों में, हमने यूरो की कमजोरी की अपनी मध्यकालीन अपेक्षा को प्रमुखता से व्यक्त किया है, इसलिए हम पूरी तरह से नकारात्मक ट्रेंड का समर्थन करते हैं। यह संभव है कि बाजार ने पहले ही फेड द्वारा अपेक्षित दर कटौती को पूरी तरह से समाहित कर लिया हो। यदि ऐसा है, तो डॉलर को आगे गिरावट के लिए कोई और कारक नहीं मिल सकता। शॉर्ट पोजीशन अभी भी वैध हैं, जिनका लक्ष्य 1.0761 और 1.0742 हो सकता है, जब तक कीमत मूविंग एवरेज के नीचे रहती है। यदि आप शुद्ध तकनीकी के आधार पर ट्रेडिंग कर रहे हैं, तो लंबी पोजीशन वर्तमान में प्रासंगिक हो सकती है, जिनका लक्ष्य 1.0925 और 1.0950 हो, लेकिन यह केवल सुधारात्मक चरण है।

चित्रों का विवरण:

- रैखिक रिग्रेशन चैनल: यह वर्तमान ट्रेंड को निर्धारित करने में मदद करता है। यदि दोनों चैनल संरेखित होते हैं, तो यह एक मजबूत ट्रेंड का संकेत देता है।

- मूविंग एवरेज लाइन (सेटिंग्स: 20,0, स्मूद): यह शॉर्ट-टर्म ट्रेंड को परिभाषित करती है और ट्रेडिंग दिशा को मार्गदर्शन देती है।

- मरे स्तर: यह मूवमेंट्स और सुधारों के लिए लक्ष्य स्तर के रूप में कार्य करते हैं।

- वोलाटिलिटी स्तर (लाल रेखाएँ): ये वर्तमान वोलाटिलिटी पढ़ाई के आधार पर अगले 24 घंटों में जोड़ी के लिए संभावित मूल्य सीमा को दर्शाते हैं।

- CCI इंडिकेटर: यदि यह ओवरसोल्ड क्षेत्र (-250 से नीचे) या ओवरबॉट क्षेत्र (+250 से ऊपर) में प्रवेश करता है, तो यह विपरीत दिशा में ट्रेंड रिवर्सल का संकेत देता है।

हिन्दी

हिन्दी

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা Čeština

Čeština Українська

Українська Română

Română