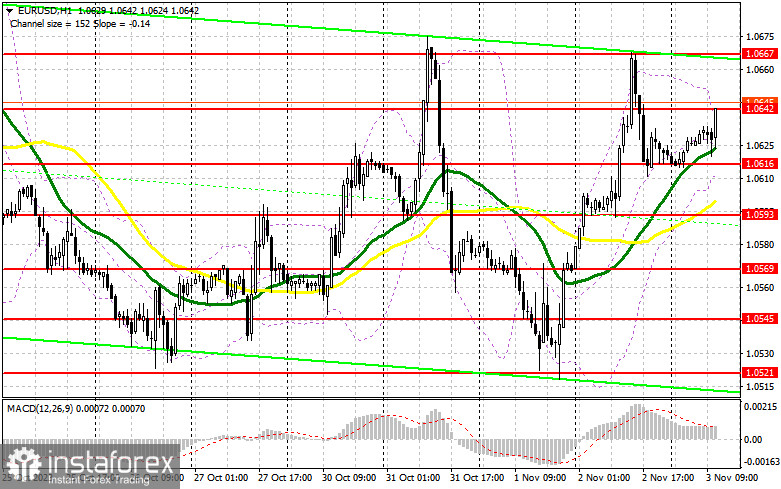

अपनी सुबह की समीक्षा में, मैंने संभावित प्रवेश बिंदु के रूप में 1.0616 के स्तर का उल्लेख किया। आइए एक नजर डालते हैं कि 5 मिनट के चार्ट पर क्या हुआ। कीमत इस स्तर तक गिर गई लेकिन इसका परीक्षण करने और गलत ब्रेकआउट बनाने में विफल रही। इसीलिए मैं लंबी पोजीशन नहीं खोल सका। दिन के दूसरे भाग के लिए, तकनीकी सेटअप को वैसा ही छोड़ दिया गया है।

EUR/USD पर लंबी स्थिति के लिए

यह स्पष्ट है कि अक्टूबर के लिए अमेरिकी गैर-कृषि रोजगार परिवर्तन मूल्य दिशा को परिभाषित करने में निर्णायक भूमिका निभाएगा। सितंबर में उल्लेखनीय वृद्धि के बाद नौकरियों की संख्या में तेज गिरावट अतिरिक्त सबूत के रूप में काम करेगी कि फेडरल रिजर्व वास्तव में दिसंबर में ब्याज दर वृद्धि चक्र की समाप्ति की घोषणा कर सकता है। इससे डॉलर कमजोर होगा और यूरो में और वृद्धि होगी, जो बुधवार की FOMC बैठक के बाद शुरू हो चुकी है। बेरोजगारी दर और आईएसएम गैर-विनिर्माण व्यवसाय गतिविधि सूचकांक का भी महत्वपूर्ण महत्व है, इसलिए इन संकेतकों पर नजर रखें। जोड़ी में कमी की स्थिति में, लंबी स्थिति जमा करने का एक बेहतर स्तर 1.0616 के आसपास पाया जाएगा। वहां एक गलत ब्रेकआउट का गठन प्रतिरोध 1.0642 की ओर आगे की वसूली की प्रत्याशा के साथ लंबी स्थिति के लिए एक अच्छा प्रवेश बिंदु प्रदान करेगा। इस रेंज का ब्रेकआउट और ऊपर से इसका पुनः परीक्षण उच्च 1.0667 को अपडेट करने के लिए एक और उछाल का मौका प्रदान करेगा, जहां मैं लाभ लूंगा। केवल अमेरिका से कमजोर डेटा ही यूरो को 1.0693 तक धकेल सकता है। यदि EUR/USD में गिरावट आती है और 1.0616 पर कोई तेजी की गतिविधि नहीं देखी जाती है, जिसकी भी संभावना है, तो यूरो पर दबाव वापस आ जाएगा, जिससे 1.0593 तक मजबूत गिरावट आएगी। यह वह जगह है जहां चलती औसत तेजी का समर्थन करती है। केवल इस स्तर पर एक गलत ब्रेकआउट का गठन बाजार में प्रवेश करने के लिए एक संकेत पैदा करेगा। मैं 1.0569 से रिबाउंड पर तुरंत लॉन्ग पोजीशन खोलूंगा, दिन के भीतर 30-35 पिप्स के ऊपर की ओर सुधार का लक्ष्य रखूंगा।

EUR/USD पर शॉर्ट पोजीशन के लिए

सभी प्रयासों के बावजूद, विक्रेता प्रभाव डालने में विफल रहे, जो हाल के फेड बयानों के बाद आश्चर्य की बात नहीं है। मुझे 1.0642 के आसपास प्रमुख खिलाड़ियों की उपस्थिति की उम्मीद है। केवल वहां एक गलत ब्रेकआउट का गठन, मजबूत अमेरिकी श्रम बाजार रिपोर्ट के साथ मिलकर, 1.0616 पर निकटतम समर्थन में गिरावट का लक्ष्य रखते हुए, एक बिक्री संकेत देगा। इस सीमा से नीचे की स्थिति को तोड़ने और सुरक्षित करने के साथ-साथ नीचे से इसका पुन: परीक्षण करने के बाद, मैं 1.0593 के स्तर को लक्षित करते हुए एक और विक्रय संकेत प्राप्त करने की योजना बना रहा हूं। सबसे दूर का लक्ष्य 1.0569 का निचला स्तर होगा, जहां मैं लाभ लूंगा। यदि अमेरिकी सत्र के दौरान EUR/USD बढ़ता है और मंदड़ियाँ 1.0616 पर अनुपस्थित हैं, तो खरीदार निश्चित रूप से 1.0667 पर प्रतिरोध तक पहुँचने का प्रयास करेंगे। वहां बेचना भी संभव है लेकिन असफल समेकन और गलत ब्रेकआउट के बाद ही। मैं 1.0693 के उच्च से रिबाउंड पर तुरंत शॉर्ट पोजीशन खोलूंगा, दिन के भीतर 30-35 पिप्स के नीचे की ओर सुधार का लक्ष्य रखूंगा।

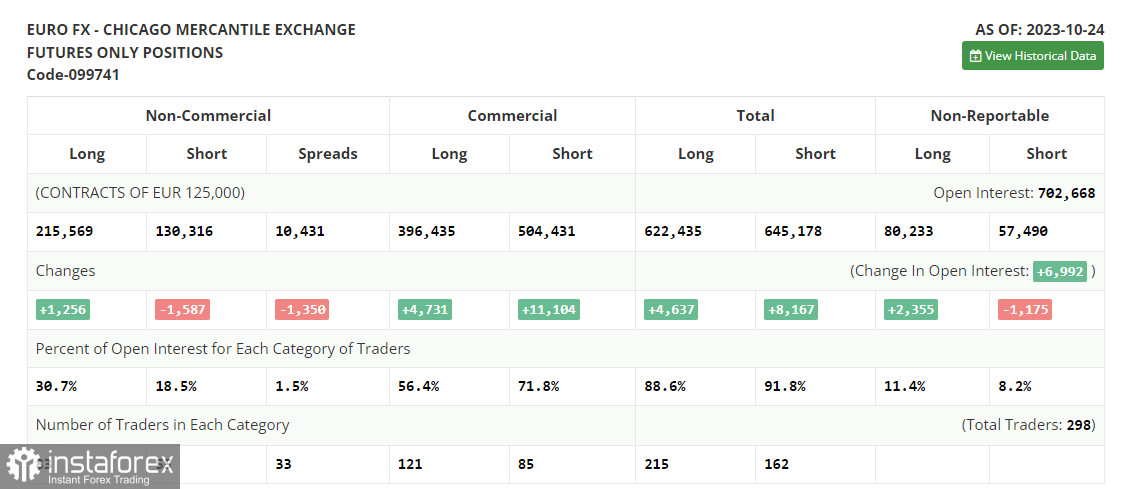

सीओटी रिपोर्ट

24 अक्टूबर की ट्रेडर्स की प्रतिबद्धता रिपोर्ट में लॉन्ग पोजीशन में वृद्धि और शॉर्ट पोजीशन में कमी का संकेत दिया गया है। यह देखते हुए कि यूरोपीय सेंट्रल बैंक की मौद्रिक सख्ती में रुकावट की व्यापक रूप से आशंका थी, उसके निर्णय का बाजार पर मामूली प्रभाव पड़ा और यूरो को अमेरिकी डॉलर के मुकाबले पलटाव करने में मदद मिली। उम्मीद है कि अमेरिकी फेडरल रिजर्व इस सप्ताह अपनी नीति बैठक में यथास्थिति बनाए रखेगा। फिर भी, हालिया अमेरिकी डेटा इस संभावना से इंकार नहीं करता है कि फेड समिति के सदस्य इस साल दिसंबर में संभावित अंतिम दर बढ़ोतरी का संकेत दे सकते हैं, जो डॉलर को मजबूत कर सकता है। सीओटी रिपोर्ट से पता चला है कि गैर-व्यावसायिक लंबी पोजीशन 1,256 बढ़कर 215,569 हो गई, जबकि गैर-व्यावसायिक शॉर्ट पोजीशन 1,587 घटकर 130,316 हो गई। परिणामस्वरूप, लंबी और छोटी पोजीशन के बीच का अंतर 1,350 कम हो गया। समापन मूल्य 1.0596 से बढ़कर 1.0613 हो गया, जो यूरो में ऊपर की ओर सुधार की पुष्टि करता है।

संकेतक संकेत:

मूविंग एवरेज

30- और 50-दिवसीय चलती औसत से ऊपर का ट्रेड यूरो में और संभावित वृद्धि का संकेत देता है।

कृपया ध्यान दें कि चलती औसत की समय अवधि और स्तर का विश्लेषण केवल H1 चार्ट के लिए किया जाता है, जो D1 चार्ट पर क्लासिक दैनिक चलती औसत की सामान्य परिभाषा से भिन्न होता है।

बोलिंगर बैंड

यदि जोड़ी में गिरावट आती है, तो 1.0610 पर संकेतक का निचला बैंड समर्थन के रूप में कार्य करेगा।

संकेतकों का विवरण:

• 50-दिन की अवधि का चलती औसत अस्थिरता और शोर को सुचारू करके वर्तमान प्रवृत्ति को निर्धारित करता है; चार्ट पर पीले रंग में अंकित;

• 30-दिन की अवधि का चलती औसत अस्थिरता और शोर को कम करके वर्तमान प्रवृत्ति को निर्धारित करता है; चार्ट पर हरे रंग में चिह्नित;

• एमएसीडी संकेतक (मूविंग एवरेज कन्वर्जेंस/डाइवर्जेंस) 12 दिन की अवधि के साथ तेज़ ईएमए; 26 दिन की अवधि के साथ धीमी ईएमए। 9 दिन की अवधि के साथ एसएमए;

• बोलिंगर बैंड: 20 दिन की अवधि;

• गैर-वाणिज्यिक ट्रेडर्स व्यक्तिगत ट्रेडर्स, हेज फंड और बड़े संस्थान जैसे सट्टेबाज हैं जो सट्टा उद्देश्यों के लिए वायदा बाजार का उपयोग करते हैं और कुछ आवश्यकताओं को पूरा करते हैं;

• लंबी गैर-वाणिज्यिक स्थिति गैर-वाणिज्यिक ट्रेडर्स द्वारा खोली गई लंबी स्थिति की कुल संख्या का प्रतिनिधित्व करती है;

• लघु गैर-वाणिज्यिक स्थिति गैर-वाणिज्यिक ट्रेडर्स द्वारा खोले गए लघु पदों की कुल संख्या का प्रतिनिधित्व करती है;

• गैर-वाणिज्यिक शुद्ध स्थिति गैर-वाणिज्यिक ट्रेडर्स की छोटी और लंबी स्थिति के बीच का अंतर है।

हिन्दी

हिन्दी

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা Čeština

Čeština Українська

Українська Română

Română