मध्य पूर्व से आई ताज़ा ख़बरों ने वैश्विक बाज़ारों को झटका दिया, जिससे दुनिया भर के शेयर बाज़ारों में भारी गिरावट आई। हालाँकि, इससे डॉलर में बढ़ोतरी नहीं हुई, बल्कि सोने की मांग बढ़ गई।

गाजा पट्टी में एक अस्पताल पर बम हमले में कई फिलिस्तीनी शरणार्थियों की मौत से मध्य पूर्व में पहले से ही तनावपूर्ण स्थिति में वृद्धि की उम्मीदें बढ़ गईं। इस पृष्ठभूमि में, सरकारी बांड की पैदावार बढ़ी, 10-वर्षीय ट्रेजरी बेंचमार्क की पैदावार आत्मविश्वास से पूर्व-संकट 2007 के स्तर पर पहुंच गई। इससे पता चलता है कि निवेशक अमेरिकी सरकारी बांड को सुरक्षित संपत्ति के रूप में नहीं देखते हैं।

इसका कारण कई चीजें हो सकती हैं. पहली वजह फेड की ब्याज दरों में बढ़ोतरी हो सकती है, क्योंकि 2007 में इसमें 5.00%-5.25 का उतार-चढ़ाव आया था। अब यह थोड़ा अधिक 5.25%-5.50% पर है। जहां तक मुद्रास्फीति की बात है, तब यह 4.3% थी, जबकि अब यह 3.7% है। बंधक संकट उन स्थितियों के बाद आया, जिसने अमेरिका में समृद्धि युग, विशेष रूप से क्रेडिट उछाल के अंत को चिह्नित किया।

वर्तमान स्थिति काफी हद तक वैसी ही दिखती है जैसी उस समय हुई थी, मुख्य अंतर यह है कि सरकार के पास अमेरिकी अर्थव्यवस्था में एकत्रित समस्याओं का समाधान करने के लिए संसाधनों की कमी है। बिना समर्थन वाले डॉलर डालकर वित्तीय प्रोत्साहन अब काम नहीं करता; यह केवल राष्ट्रीय ऋण बढ़ाता है। इसे देखते हुए, निवेशकों, विशेष रूप से वे देश जो अमेरिकी सरकारी बांड खरीदते थे और इस तरह अमेरिका में मुद्रास्फीति के दबाव को कम करते थे, उन्होंने इन परिसंपत्तियों से विनिवेश करना शुरू कर दिया, जिससे पैदावार में उल्लेखनीय वृद्धि हुई।

इस परिदृश्य में, ब्याज दरों में और बढ़ोतरी से न केवल अमेरिकी अर्थव्यवस्था को नुकसान होगा बल्कि यह संभावित रूप से दिवालिया भी हो जाएगी। युद्ध जैसे पारंपरिक तरीकों से इन समस्याओं को हल करने के प्रयास मदद नहीं करते हैं। हाल के संघर्ष, चाहे खुले हों या सूक्ष्म, अमेरिका पर भी नकारात्मक प्रभाव डालते हैं।

मध्य पूर्व में संकट पर वापस जाएं तो, यह अमेरिका में पूंजी प्रवाह को रोकता है और निवेश माहौल को खराब करता है। दिलचस्प बात यह है कि हाल के दिनों में, अमेरिका को ऐसे संकटों से लाभ हुआ है, लेकिन ऐसा लगता है कि वह समय समाप्त हो गया है।

इन सभी घटनाक्रमों को देखते हुए, फेड अब इस वर्ष के शेष समय के लिए ब्याज दरें नहीं बढ़ा सकता है, और एक नए वैश्विक और संभवतः परमाणु युद्ध के जोखिम निवेशकों को नकदी या सोने की ओर रुख करने के लिए प्रेरित कर सकते हैं। दरअसल, न्यूयॉर्क फेड के अध्यक्ष जॉन विलियम्स ने कल कहा था कि मुद्रास्फीति को वांछित 2% तक नीचे लाने के लिए ब्याज दरें कुछ समय के लिए मौजूदा स्तर पर रहेंगी। फेड गवर्नर क्रिस्टोफर वालर ने यह भी स्पष्ट कर दिया कि केंद्रीय बैंक को अब दरें और बढ़ाने की जरूरत नहीं है।

हालाँकि बयानों को स्पष्ट संकेत माना जा सकता है, अधिकांश निवेशक फेड अध्यक्ष जेरोम पॉवेल की पुष्टि की प्रतीक्षा करना पसंद करते हैं, जो आज न्यूयॉर्क में इकोनॉमिक क्लब में बोलेंगे।

अंत में, फेडरल रिजर्व, मुख्य रूप से अपने नेता के माध्यम से, मुद्रास्फीति पर मौखिक दबाव डालते हुए, दरों में बढ़ोतरी के बारे में बात करना जारी रखेगा। हालाँकि, वे वास्तव में ऐसा नहीं कर सकते हैं, और नवंबर में ठहराव दिसंबर तक बढ़ सकता है। आख़िरकार, दर वृद्धि चक्र जारी रखने से न केवल ट्रेजरी पैदावार में वृद्धि होगी, बल्कि अमेरिकी दिवालियापन के जोखिम के कारण पूर्ण पैमाने पर मंदी भी आएगी।

आज के लिए पूर्वानुमान:

एक्सएयू/यूएसडी

मध्य पूर्व में चल रहे संघर्ष के समर्थन से सोना 1946.00 से ऊपर कारोबार कर रहा है। संकट के बढ़ने के साथ-साथ अमेरिकी अर्थव्यवस्था में मुद्दे जो फेडरल रिजर्व को ब्याज दरें बढ़ाने से रोकेंगे, धातु की निरंतर मांग को बढ़ावा देंगे। यदि कीमत इस स्तर से ऊपर रहती है, तो 1982.45 तक बढ़ोतरी हो सकती है।

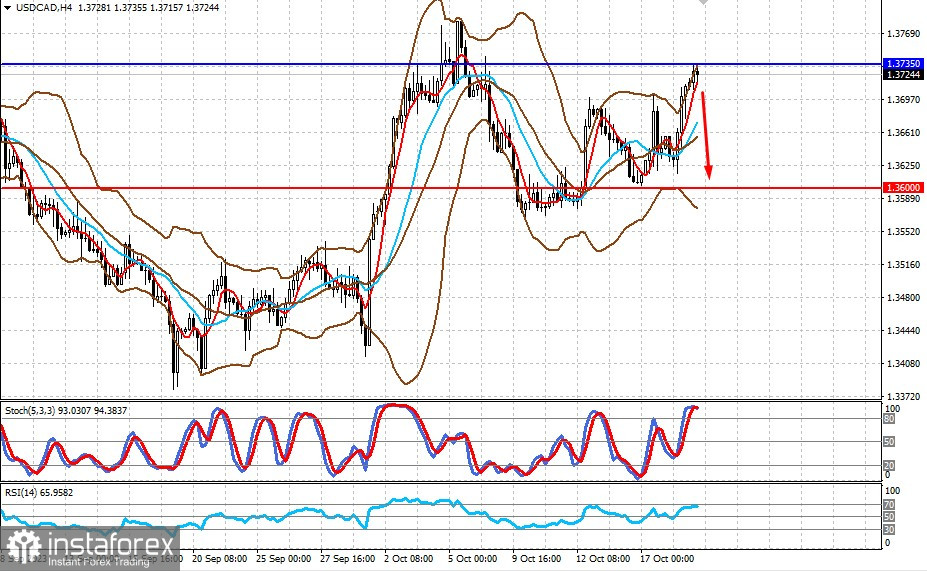

यूएसडी/सीएडी

यह जोड़ी 1.3735 से नीचे कारोबार कर रही है। यदि पॉवेल ब्याज दरें बढ़ाना जारी रखने का स्पष्ट वादा नहीं करते हैं, तो डॉलर पर दबाव लौट आएगा, जिसके परिणामस्वरूप जोखिम उठाने की क्षमता में वृद्धि होगी। इस मामले में, उच्च तेल की कीमतों द्वारा समर्थित 1.3600 की ओर गिरावट देखी जा सकती है।

हिन्दी

हिन्दी

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা Čeština

Čeština Українська

Українська Română

Română