Long-term perspective.

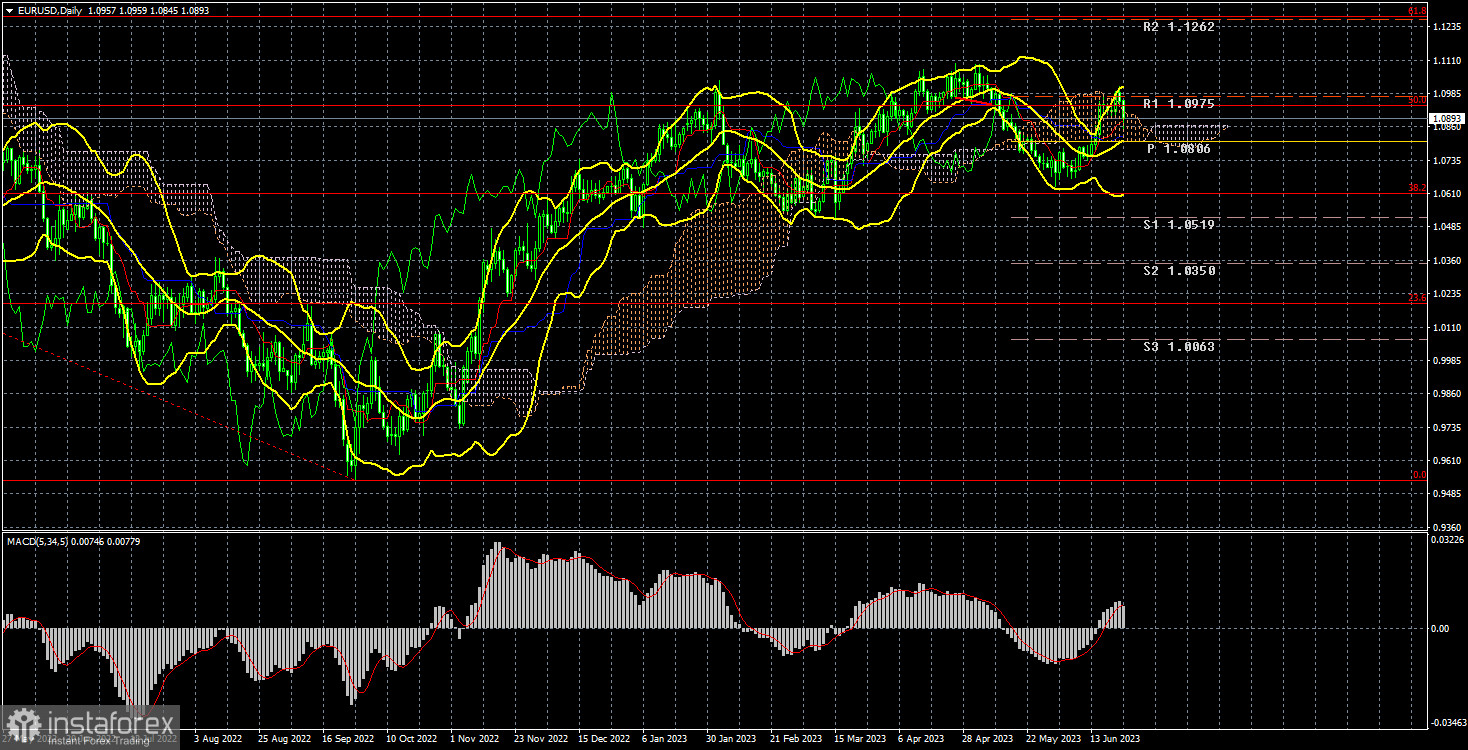

EUR/USD करेंसी पेअर ने चालू सप्ताह के दौरान अपने ऊपर की ओर बढ़ना जारी रखने का प्रयास किया, लेकिन सप्ताह के दूसरे भाग में बैल पीछे हटने लगे। वर्तमान में, 24 घंटे की समय सीमा पर, जोड़ी अत्यधिक अराजक और पेचीदा तरीके से आगे बढ़ रही है। यह याद रखने योग्य है कि कीमत कुछ समय पहले इचिमोकू क्लाउड से नीचे गिर गई थी, जिससे गिरावट की उत्कृष्ट संभावनाएं खुल गईं। लगभग सभी सूचक नीचे की ओर मुड़ गये। हालाँकि, बाद में ऊपर की ओर उलटफेर हुआ और ऊपर की ओर गति की एक नई लहर आई। कुल मिलाकर, यह जोड़ी अब छह महीने से 1.05 और 1.11 के स्तर के बीच कारोबार कर रही है। वर्तमान आंदोलन को शायद ही "सपाट" या "स्विंग" कहा जा सकता है; इसके बजाय, यह समेकन है। हालाँकि, समेकन के बावजूद, यूरोपीय मुद्रा के बढ़ने का कोई आधार नहीं है।

इस सप्ताह, यूरोपीय संघ में केंद्रीय बैंक की मौद्रिक समिति के प्रतिनिधियों के भाषणों की एक श्रृंखला हुई। यह नहीं कहा जा सकता कि वे महत्वपूर्ण थे या नई जानकारी प्रदान करते थे। इस समय जुलाई में दर वृद्धि की व्यावहारिक रूप से गारंटी है क्योंकि करेंसी पेअरकई महीनों से संकेत दे रहा है कि वह दर को 4.25% तक बढ़ा देगा। हालाँकि, आगे क्या होगा यह अभी भी रहस्य में डूबा हुआ है? कुछ ईसीबी प्रतिनिधि पहले से ही गिरावट और सर्दियों में दर बढ़ाने की उपयुक्तता पर संदेह कर रहे हैं। हालिया व्यावसायिक गतिविधि सूचकांकों को देखते हुए यह आश्चर्य की बात नहीं है, जिसमें सेवाओं और विनिर्माण क्षेत्रों में तेज गिरावट देखी गई है। यह एक बात होती अगर विनिर्माण क्षेत्र में व्यावसायिक गतिविधि सूचकांक अभी तक 40 अंक के करीब नहीं पहुंचता, जो कि बहुत कम मूल्य है, और अगर जीडीपी लगातार दो तिमाहियों तक नकारात्मक क्षेत्र में नहीं रही होती।

इस प्रकार, 2023 में मौजूदा स्तरों की तुलना में ईसीबी दर में उल्लेखनीय वृद्धि नहीं होगी। इसका मतलब है कि यूरो के बढ़ने के लिए कोई नया आधार नहीं है। यह पहले से ही 4-5 महीनों से स्थिर है लेकिन बहुत ऊंचे स्तर पर बना हुआ है। MACD संकेतक पहले ही कई "मंदी" विचलन दिखा चुका है, लेकिन गिरावट अभी तक शुरू नहीं हुई है।

COT विश्लेषण।

20 जून के लिए एक नई COT रिपोर्ट शुक्रवार को जारी की गई। पिछले दस महीनों में, COT रिपोर्ट डेटा पूरी तरह से बाजार में जो हो रहा है, उसके अनुरूप है। जैसा कि उपरोक्त चित्रण में देखा गया है, बड़े खिलाड़ियों की शुद्ध स्थिति (दूसरा संकेतक) सितंबर 2022 की शुरुआत में ही बढ़ना शुरू हो गई थी। लगभग उसी समय, यूरोपीय मुद्रा भी बढ़ना शुरू हो गई थी। गैर-वाणिज्यिक ट्रेडर्स की शुद्ध स्थिति बहुत ऊंची और तेजी से बनी हुई है, और यूरोपीय मुद्रा डॉलर के मुकाबले बहुत ऊंचे स्तर पर बनी हुई है।

हमने पहले ही ट्रेडर्स का ध्यान इस तथ्य की ओर आकर्षित किया है कि "शुद्ध स्थिति" का अपेक्षाकृत उच्च मूल्य ऊपर की ओर प्रवृत्ति के अंत की संभावना का सुझाव देता है। यह पहले संकेतक द्वारा इंगित किया गया है, जहां लाल और हरी रेखाएं बहुत दूर चली गई हैं, अक्सर प्रवृत्ति के अंत से पहले। यूरोपीय मुद्रा ने कई महीने पहले गिरावट शुरू करने का प्रयास किया था, लेकिन हमने केवल एक साधारण और बहुत मजबूत सुधार नहीं देखा। पिछले रिपोर्टिंग सप्ताह के दौरान, "गैर-वाणिज्यिक" समूह के लिए खरीद अनुबंधों की संख्या में 3.2 हजार की वृद्धि हुई, जबकि शॉर्ट्स की संख्या में 10.4 हजार की वृद्धि हुई। नतीजतन, शुद्ध स्थिति में 7.2 हजार अनुबंधों की कमी आई। गैर-वाणिज्यिक ट्रेडर्स के लिए खरीद अनुबंधों की संख्या बिक्री अनुबंधों की तुलना में 145 हजार अधिक है, जो एक बहुत बड़ा अंतर है। अंतर लगभग तीन गुना है. एक सुधार शुरू हो गया है, और यह केवल एक सुधार नहीं बल्कि एक नई गिरावट की शुरुआत हो सकती है। COT रिपोर्ट के बिना भी, यह स्पष्ट है कि पेअर में गिरावट जारी रहनी चाहिए।

मौलिक घटना विश्लेषण.

इस सप्ताह यूरोपीय संघ में लगभग कोई व्यापक आर्थिक डेटा नहीं था। केवल यूरोपीय संघ के देशों में व्यावसायिक गतिविधि सूचकांक पर ध्यान दिया जा सकता है, जैसा कि हमने पहले ही उल्लेख किया है, बहुत कमजोर मूल्य दिखाते हैं। ECB दर जितनी अधिक बढ़ेगी, यूरोपीय संघ की अर्थव्यवस्था उतनी ही अधिक सिकुड़ेगी। यूरोपीय नियामक तब तक दर बढ़ाने के लिए तैयार नहीं है जब तक कि मुद्रास्फीति 3-4% तक कम न हो जाए, और ये ऐसी कार्रवाइयां हैं जो 1-2 वर्षों के परिप्रेक्ष्य में 2% पर वापसी पर गंभीरता से विचार करने के लिए आवश्यक हैं। दूसरी ओर, फेड अपनी दर दो बार और बढ़ाने के लिए तैयार है, जैसा कि मैरी डेली ने शुक्रवार को कहा था। बेशक, यह सिर्फ एक अधिकारी की राय है, लेकिन जेरोम पॉवेल ने इस सप्ताह कहा कि मौद्रिक नीति को लेकर मौद्रिक समिति के भीतर एकजुटता है। हम अब भी मानते हैं कि डॉलर के बढ़ने के और भी कारण हैं।

26-30 जून के सप्ताह के लिए ट्रेडिंग योजना:24 घंटे की समय सीमा में, पेअर महत्वपूर्ण रेखा से ऊपर रहा लेकिन इचिमोकू बादल से बाहर निकलने में विफल रहा। दो मुख्य संकेतक रेखाएँ नीचे होने के बावजूद, हमें ऊपर की ओर गति जारी रखने के बारे में संदेह है। समेकन लम्बा है, और युग्म 1.05-1.11 की सीमा से बाहर नहीं निकल सकता है। कीमत इसी दायरे में बनी रहेगी. इसके 1.1100 से ऊपर बढ़ने का कोई आधार नहीं है, और इससे पहले कि हम और गिरावट की उम्मीद कर सकें, इसे अभी भी 1.0500 तक गिरने की जरूरत है। हम इस समय खरीदारी पर विचार करने की अनुशंसा नहीं करते हैं.

यूरो/डॉलर पेअर को बेचने के लिए, 24 घंटे की समय सीमा पर, 1.05-1.06 की सीमा को लक्ष्य करते हुए, किजुन-सेन और सेनकोउ स्पैन बी लाइनों पर काबू पाने के बाद पोजीशन खोली जा सकती हैं। यूरो मुद्रा की अत्यधिक खरीदारी बनी हुई है, जिससे गिरावट की संभावना अधिक है।

दृष्टांतों के लिए स्पष्टीकरण:

समर्थन और प्रतिरोध स्तर, फाइबोनैचि स्तर - खरीदारी या बिक्री शुरू करते समय ये लक्ष्य स्तर होते हैं। टेक प्रॉफिट स्तर उनके पास रखा जा सकता है।

प्रयुक्त संकेतक: इचिमोकू (डिफ़ॉल्ट सेटिंग्स), बोलिंजर बैंड्स (डिफ़ॉल्ट सेटिंग्स), MACD (5, 34, 5)।

COT चार्ट पर संकेतक 1 - ट्रेडर्स की प्रत्येक श्रेणी के लिए शुद्ध स्थिति का आकार।

COT चार्ट पर संकेतक 2 - "गैर-वाणिज्यिक" समूह के लिए शुद्ध स्थिति का आकार।

हिन्दी

हिन्दी

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা Čeština

Čeština Українська

Українська Română

Română