मंगलवार को, EUR/USD करेंसी पेअर ने अपने ऊपर की ओर रुख बनाए रखा। इतने लंबे समय तक "स्विंग" और यूरोपीय करेंसी के विकास की तर्कहीनता के बारे में बात करने के बाद इन दोनों घटनाओं पर नए सिरे से विचार करने का समय आ गया है। हमारे दृष्टिकोण से, "स्विंग" को स्थगित नहीं किया गया है और अभी भी जारी है। पिछले दो हफ्तों में जोड़ी की हाल की पर्याप्त वृद्धि पेअर की वर्तमान दिशा में और महत्वपूर्ण वृद्धि से इंकार नहीं करती है। हम अभी भी यूरो के महत्वपूर्ण विकास के लिए किसी भी सम्मोहक औचित्य की पहचान करने में असमर्थ हैं। हाल ही में, फेडरल रिजर्व से अन्य प्रतिकूल सूचनाओं के साथ, फेड द्वारा अपनी मौद्रिक नीति को सख्त करने के चक्र के बारे में खबरें आने लगी हैं। बेशक, इससे डॉलर पर कुछ दबाव पड़ सकता है। हालांकि, इस खबर की ताकत डॉलर पर निरंतर दबाव बनाने के लिए पर्याप्त नहीं है। उदाहरण के लिए, यह कहा गया था कि क्यूटी कार्यक्रम को फेड द्वारा समाप्त किया जा सकता है। परिस्थितियों को देखते हुए, हम सोचते हैं कि ऐसा करना वस्तुतः असंभव है क्योंकि ऐसा करना व्यर्थ होगा। जब यह कार्यक्रम पूरा हो जाएगा, तो संयुक्त राज्य अमेरिका में धन की आपूर्ति कम होना बंद हो जाएगी और मुद्रास्फीति धीमी हो सकती है। इसके अतिरिक्त, अब यह मानना बहुत आम हो गया है कि फेड या तो प्रमुख दर को पूरी तरह से बढ़ाना बंद कर देगा या केवल एक बार फिर ऐसा करेगा। याद रखें कि मुद्रास्फीति में वर्तमान कमी केवल 3.1% है और वांछित स्तर तक पहुंचने के लिए और 4% जोड़ा जाना चाहिए। और ईमानदार रहें, उपभोक्ता मूल्य सूचकांक हाल ही में कई अन्य कारकों के साथ-साथ फेड की दर में वृद्धि के परिणामस्वरूप दबाव में रहा है।

पहला कारक बिजली की घटी हुई लागत है। दूसरा, क्यूटी कार्यक्रम समान है। तीसरा, प्रमुख दर में वृद्धि हुई है। यानी, जब इन तीनों चरों को ध्यान में रखा गया, तो अमेरिका में मुद्रास्फीति में 3.1% की कमी आई। अब, यदि आप मौद्रिक नीति को कसने के बारे में भूल सकते हैं, तो क्यूटी कार्यक्रम समाप्त हो जाएगा, और ऊर्जा की लागत में और गिरावट नहीं आएगी, जिससे मुद्रास्फीति 8 महीनों में पहले ही तय की गई दूरी से आगे बढ़ जाएगी। बेशक, दर वृद्धि का मुद्रास्फीति पर दीर्घकालिक प्रभाव पड़ता है, इसलिए पूर्व वृद्धि के आधार पर, इसमें कुछ समय के लिए गिरावट आ सकती है। हालाँकि, इस परिदृश्य में भी, हमें दृढ़ता से संदेह है कि अतिरिक्त वित्तीय दबावों के बिना, उपभोक्ता मूल्य सूचकांक एक वर्ष के भीतर 2% तक गिरने में सक्षम होगा।

बाजार का यूरो के प्रति अत्यधिक सकारात्मक दृष्टिकोण है।

इसलिए, हम सभी अटकलों और तर्कों पर विश्वास करते हैं कि ECB दर 2023 में फेड दर से ऊपर उठ जाएगी, कुछ हद तक निराधार है। यह मामला हो सकता है, लेकिन यूरो मुद्रा के लंबे समय तक बढ़ने से पहले ECB दर कितनी अधिक बढ़ जाएगी, यह देखते हुए कि यह डॉलर के मुकाबले कुछ ही महीनों में पहले ही 1,500 अंक बढ़ चुकी है? आखिरकार, इस वृद्धि के बाद कोई सुस्पष्ट सुधार नहीं हुआ। यह पता चला है कि, एक मौलिक पृष्ठभूमि के खिलाफ जो कि "मजबूत" के रूप में वर्णन करने के लिए चुनौतीपूर्ण है, यूरो करेंसी लगभग कमजोर हो रही है। क्रिस्टीन लेगार्ड के अनुसार, यूरोपीय संघ की विकास दर जारी रहेगी, लेकिन यूरोपीय संघ की अर्थव्यवस्था पहले से ही पतन के कगार पर है। अगर ऐसा ही चलता रहा तो गिरावट शुरू हो जाएगी।

इसलिए, हम मानते हैं कि बाजार की उम्मीदों और ECB की मौद्रिक नीति फेड की नीति की तुलना में अधिक मजबूती से मजबूत होगी, इस विश्वास के कारण यूरोपीय मुद्रा में वृद्धि जारी रह सकती है। और इस ऊर्ध्व गति की गणना के लिए तकनीकी संकेतकों और उपकरणों का उपयोग किया जा सकता है। बाजार अंततः समझ जाएगा, हालांकि, खरीदारी करने के लिए यह जिन कारकों पर निर्भर करता है, वे सभी मजबूत नहीं हैं। यूरोपीय करेंसी को अब "स्विंग" जारी रखना चाहिए या अधिक बलपूर्वक नीचे की ओर समायोजित करना चाहिए, जो दोनों सकारात्मक चीजें हैं। इसके अतिरिक्त, हमें लगता है कि यूरो का विकास का सबसे हालिया दौर अत्यधिक मजबूत है और फॉरेक्स बाजार के लिए सामान्य से बाहर है। आमतौर पर, इस तरह की तेज गति के बाद समान रूप से तेज और शक्तिशाली सुधार किया जाता है। इसलिए, हम तत्काल भविष्य में यूरो/डॉलर जोड़ी में इसके उदय के बजाय गिरावट की आशा करना जारी रखते हैं। हालांकि, जब तक मूविंग एवरेज लाइन टूट नहीं जाती, स्पष्ट कारणों से जोड़ी को बेचना उचित नहीं है।

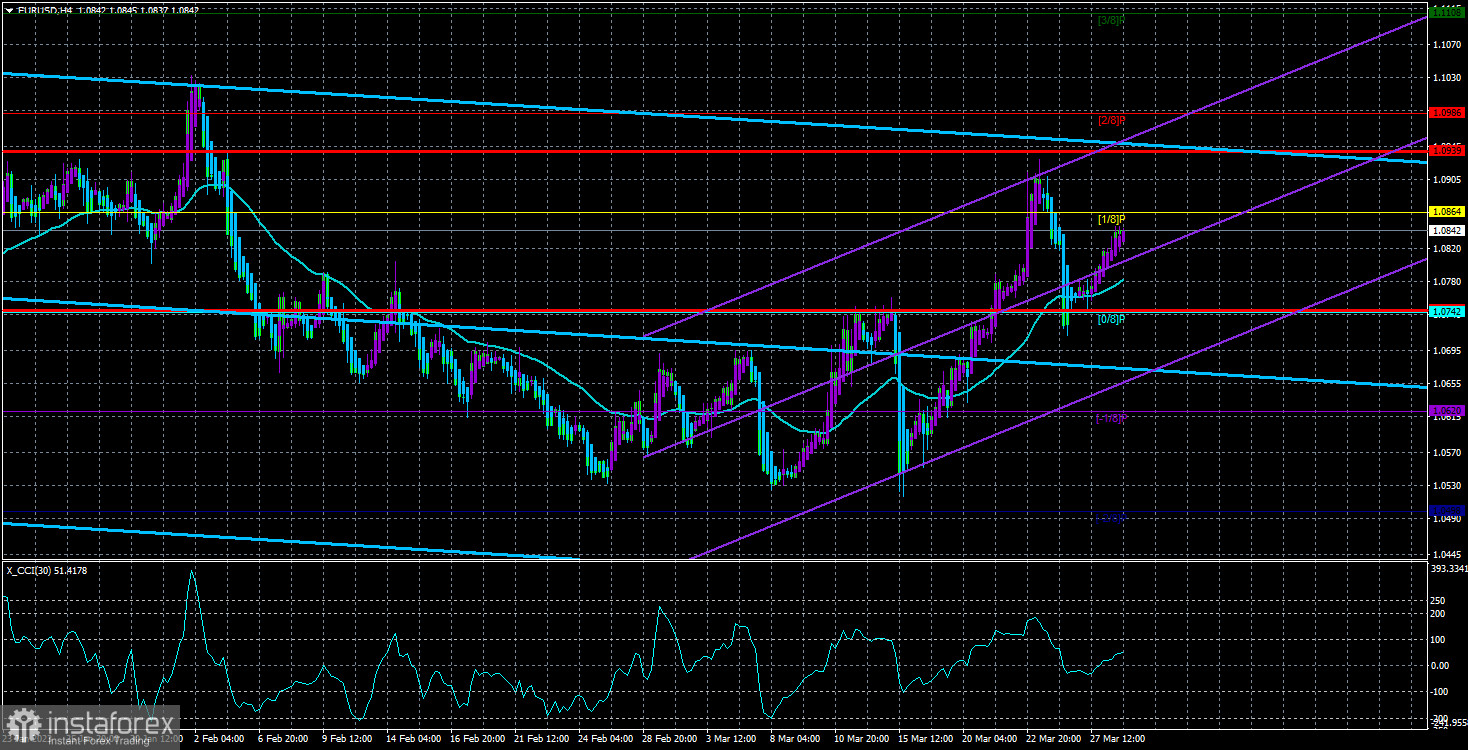

समर्थन के निकटतम स्तर

S1 - 1,0742

S2 - 1,0620

S3 - 1,0498

प्रतिरोध का निकटतम स्तर

R1 - 1,0864

R2 - 1,0986

R3 - 1,1108

ट्रेडिंग सुझाव:

EUR/USD पेअर एक बार फिर ऊपर जाने की कोशिश कर रहा है। जब तक हेइकेन एशी सूचक नीचे नहीं जाता, आप 1.0864 और 1.0939 के लक्ष्य के साथ लंबी स्थिति बनाए रख सकते हैं। मूविंग एवरेज लाइन के नीचे कीमत तय होने के बाद, 1.0620 के लक्ष्य के साथ शॉर्ट पोजीशन खोली जा सकती है।

दृष्टांतों के लिए स्पष्टीकरण:

रेखीय प्रतिगमन चैनलों के उपयोग के साथ वर्तमान प्रवृत्ति का निर्धारण करें। प्रवृत्ति अब मजबूत है अगर वे दोनों एक ही दिशा में आगे बढ़ रहे हैं।

मूविंग एवरेज लाइन (सेटिंग्स 20.0, स्मूथ): यह संकेतक वर्तमान शॉर्ट-टर्म ट्रेंड और ट्रेडिंग दिशा की पहचान करता है।

मुर्रे का स्तर समायोजन और आंदोलनों के लिए शुरुआती बिंदु के रूप में कार्य करता है।

वर्तमान अस्थिरता संकेतकों के आधार पर, अस्थिरता स्तर (लाल रेखाएँ) अपेक्षित मूल्य चैनल का प्रतिनिधित्व करते हैं जिसमें जोड़ी अगले दिन व्यापार करेगी।

जब CCI संकेतक अधिक खरीददार (+250 से ऊपर) या अधिविक्रीत (-250 से नीचे) क्षेत्रों में पार करता है, तो विपरीत दिशा में एक प्रवृत्ति उत्क्रमण आसन्न होता है।

हिन्दी

हिन्दी

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা Čeština

Čeština Українська

Українська Română

Română