कल बाजार में प्रवेश करने के लिए कोई संकेत नहीं थे। आइए 5 मिनट के चार्ट पर एक नजर डालते हैं और देखते हैं कि क्या हुआ। यूरोपीय सेंट्रल बैंक के प्रतिनिधियों के भाषणों ने यूरो की दिशा को प्रभावित नहीं किया, क्योंकि व्यापारी वार्षिक चढ़ाव पर भी खरीदना नहीं चाहते थे। बेहद कम अस्थिरता के कारण, 1.0200 से आरामदायक प्रवेश बिंदु प्राप्त करना संभव नहीं था, क्योंकि यह स्तर "स्मीयर" था और जाहिर तौर पर गलत निकला। यूरो में एक और गिरावट और दोपहर में तकनीकी तस्वीर में संशोधन के बावजूद, बैल वार्षिक निम्न स्तर की रक्षा करने में विफल रहे। हालाँकि, मुझे वहाँ भी कोई बिकवाली का संकेत नहीं दिखा।

EUR/USD पर लॉन्ग कब जाना है:

यूरो में गिरावट जारी है और वार्षिक चढ़ाव का नवीनीकरण होता है, जो अत्यधिक उच्च मुद्रास्फीति और आसन्न मंदी के संकेतों के कारण यूरोपीय अर्थव्यवस्था की और विकास दर के लिए निवेशकों के डर को इंगित करता है। जाहिर है, स्थिति को स्थिर करने के लिए यूरोपीय सेंट्रल बैंक की कार्रवाइयों ने अभी तक परिणाम नहीं लाए हैं। अपेक्षित ब्याज दर वृद्धि भी यूरो का समर्थन नहीं करती है। आज, बैल यूरोपीय सेंट्रल बैंक के अध्यक्ष क्रिस्टीन लेगार्ड के भाषण की उम्मीद कर सकते हैं, जो भविष्य की मौद्रिक नीति को प्रभावित कर सकता है।

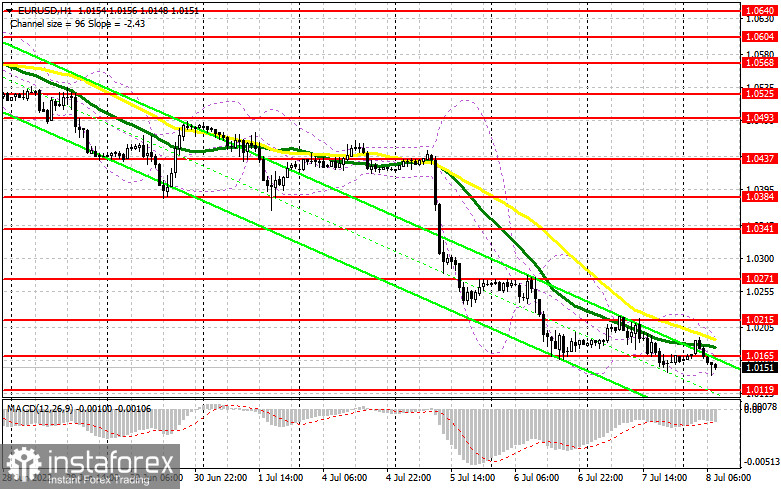

जहां तक तकनीकी दृष्टिकोण की बात है, जब तक ट्रेडिंग 1.0165 से नीचे की जाती है, मेरी राय में, EUR/USD पर दबाव बना रहेगा। इस कारण से, सांडों को जल्द से जल्द इस स्तर पर नियंत्रण हासिल करने की जरूरत है। यदि जोड़ी और गिरती है, तो लॉन्ग पोजीशन खोलने के लिए इष्टतम परिदृश्य तब होगा जब 1.0119 पर निकटतम समर्थन के क्षेत्र में एक झूठा ब्रेकआउट बनता है, जो बाजार में प्रवेश करने के लिए एक संकेत बनाता है, कम से कम कुछ बनाने के प्रयास पर भरोसा करता है। सप्ताह के अंत में ऊपर की ओर सुधार 1.0165 को अपडेट करने की संभावना के साथ, जहां औसत चलती है, बेयर के पक्ष में खेल रही है। 1.0165 का केवल एक सफलता और परीक्षण मंदी के स्टॉप को हिट करेगा, 1.0215 को खोलेगा। हालांकि, हम केवल अमेरिकी श्रम बाजार पर डेटा जारी होने और 1.0215 की सफलता के बाद मंदी के बाजार के एक महत्वपूर्ण मोड़ के बारे में बात कर सकते हैं, जिससे 1.0271 और 1.0341 का अपडेट होगा, जहां मैं लाभ लेने की सलाह देता हूं।

यदि EUR/USD में गिरावट आती है और 1.0119 पर कोई बुल नहीं है, और इसके लिए लैगार्ड की डोविश लफ्फाजी की आवश्यकता है, तो मैं आपको सलाह देता हूं कि आप बाजार में प्रवेश करने के लिए जल्दबाजी न करें। लॉन्ग पोजीशन खोलने का सबसे अच्छा विकल्प तब होगा जब 1.0072 के सपोर्ट एरिया में एक झूठा ब्रेकआउट फॉर्म हो। मैं आपको सलाह देता हूं कि EUR/USD को केवल 1.0033 क्षेत्र में निम्न से, या उससे भी कम - 0.9995 क्षेत्र में, दिन के भीतर 30-35 अंक के ऊपर की ओर सुधार पर भरोसा करते हुए तुरंत रिबाउंड पर खरीदें।

EUR/USD पर कम कब जाएं:

भालू अभी भी सभी कार्यों का सामना कर रहे हैं और बाजार के नियंत्रण में हैं। यूरो को बेचने का सबसे अच्छा विकल्प तब होगा जब 1.0165 के क्षेत्र में एक झूठा ब्रेकआउट बनता है, जिसका संरक्षण बाजार में बड़े खिलाड़ियों की उपस्थिति का एक और प्रमाण होगा, जो जोखिम भरी संपत्ति में और गिरावट पर दांव लगाता है। यह 1.0119 के आसपास अगले वार्षिक निम्न स्तर को अपडेट करने की संभावना के साथ शॉर्ट पोजीशन खोलने का संकेत देता है। इस सीमा के नीचे एक सफलता और समेकन, साथ ही नीचे से ऊपर की ओर एक रिवर्स टेस्ट - यह सब बैल के स्टॉप को हटाने के साथ एक और बिक्री संकेत की ओर ले जाएगा और जोड़ी के 1.0077 क्षेत्र में एक बड़ा मूवमेंट और एक अच्छा विकल्प होगा। 1.0033 को अपडेट करने के लिए, जहां मैं पूरी तरह से शॉर्ट पोजीशन से बाहर निकलने की सलाह देता हूं। अधिक दूर का लक्ष्य 0.0095 का क्षेत्र होगा। यदि यूरोपीय सत्र के दौरान EUR/USD ऊपर जाता है, साथ ही 1.0165 पर मंदड़ियों की अनुपस्थिति में, ऊपर की ओर सुधार में उल्लेखनीय रूप से वृद्धि हो सकती है, हालांकि, महत्वपूर्ण आंकड़ों के आगे जोड़ी के अधिक तेजी से ऊपर उठने की उम्मीद करना शायद ही संभव होगा। अमेरिकी श्रम बाजार।

यदि पेअर 1.0165 से ऊपर उठता है, तो मैं आपको सलाह देता हूँ कि शॉर्ट पोजीशन को 1.0215 के अधिक आकर्षक स्तर पर स्थगित करें। एक गलत ब्रेकआउट बनाने से पेअर के अधोमुखी सुधार के लिए एक नया प्रारंभिक बिंदु होगा। आप 1.0271 के उच्च या उससे भी अधिक के रिबाउंड पर तुरंत EUR/USD बेच सकते हैं - 1.0341 के क्षेत्र में, 30-35 अंकों के नीचे सुधार पर भरोसा करते हुए।

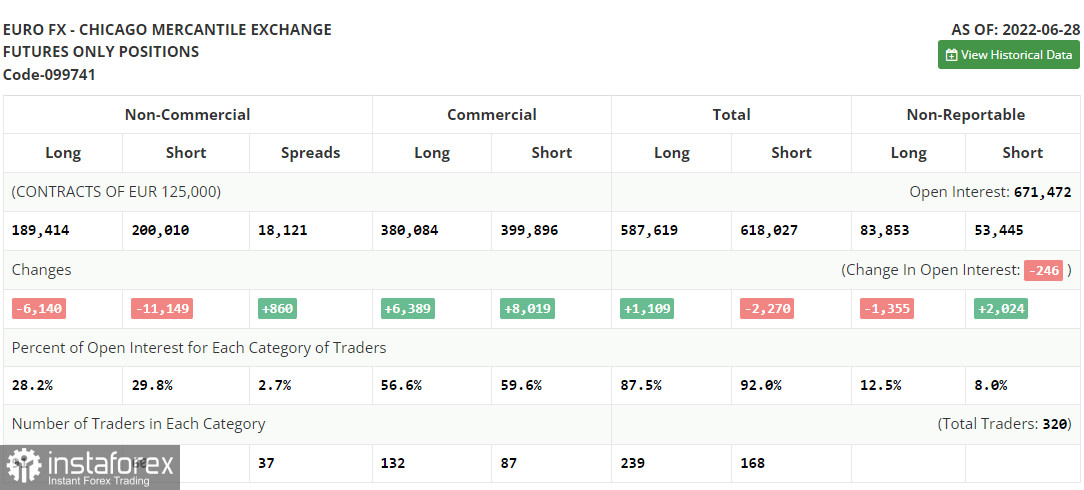

COT रिपोर्ट:

ट्रेडर्स की प्रतिबद्धता (COT) की 28 जून की रिपोर्ट ने फिर से लंबी और छोटी दोनों स्थितियों में कमी दर्ज की, लेकिन इससे एक बड़ा नकारात्मक डेल्टा नहीं बन पाया, क्योंकि लंबे लोगों की तुलना में बहुत कम शॉर्ट पोजीशन थे। यूरोपीय सेंट्रल बैंक के अध्यक्ष क्रिस्टीन लेगार्ड ने पिछले हफ्ते बात की, जैसा कि फेडरल रिजर्व के अध्यक्ष जेरोम पॉवेल ने किया था। उन सभी ने हाल की स्मृति में उच्चतम मुद्रास्फीति का मुकाबला करने के लिए ब्याज दरों को और बढ़ाने की आवश्यकता की बात की। मैं आपको याद दिला दूं कि इस महीने ईसीबी ब्याज दरों को बढ़ाना शुरू करने का इरादा रखता है, जिससे यूरो के मुकाबले डॉलर की ऊपर की क्षमता को सीमित करना चाहिए। पिछले सप्ताह जारी यूरो क्षेत्र में मुद्रास्फीति के आंकड़े एक और सबूत बन गए हैं कि अब देरी करना संभव नहीं है। हालांकि, वैश्विक अर्थव्यवस्था में मौजूदा स्थिति को देखते हुए, अब सुरक्षित आश्रय संपत्तियों की अधिक मांग है। हम EUR/USD पेअर में समता की प्रतीक्षा कर रहे हैं। COT रिपोर्ट ने संकेत दिया कि लंबी गैर-व्यावसायिक स्थिति 6,140 से घटकर 189,414 हो गई, जबकि लघु गैर-व्यावसायिक स्थिति 11,149 से घटकर 200,010 हो गई। कई विकसित देशों में - यह सब डॉलर पर लंबी स्थिति के लिए दबाव बना रहा है। सप्ताह के अंत में, कुल गैर-व्यावसायिक शुद्ध स्थिति नकारात्मक रही और -15,605 के मुकाबले -10,596 हो गई। साप्ताहिक समापन मूल्य 1.0598 के मुकाबले गिरकर 1.0584 हो गया।

चलती औसत

ट्रेडिंग 30 और 50-दिवसीय चलती औसत से नीचे है, जो जोड़ी में और गिरावट का संकेत देती है।

नोट: मूविंग एवरेज की अवधि और कीमतों पर लेखक द्वारा H1 घंटे के चार्ट पर विचार किया जाता है और दैनिक D1 चार्ट पर क्लासिक डेली मूविंग एवरेज की सामान्य परिभाषा से अलग होता है।

बोलिंगर बैंड

गिरावट के मामले में, 1.0125 के आसपास संकेतक की निचली सीमा समर्थन के रूप में कार्य करेगी। वृद्धि के मामले में, 1.0175 के क्षेत्र में संकेतक की ऊपरी सीमा प्रतिरोध के रूप में कार्य करेगी।

संकेतकों का विवरण

- मूविंग एवरेज (मूविंग एवरेज, अस्थिरता और शोर को कम करके मौजूदा रुझान को निर्धारित करता है)। अवधि 50. यह चार्ट पर पीले रंग में अंकित है।

- मूविंग एवरेज (मूविंग एवरेज, अस्थिरता और शोर को कम करके मौजूदा रुझान को निर्धारित करता है)। अवधि 30. यह चार्ट पर हरे रंग में अंकित है।

- MACD संकेतक (मूविंग एवरेज कन्वर्जेंस/डाइवर्जेंस - मूविंग एवरेज का कन्वर्जेंस/डाइवर्जेंस) त्वरित EMA अवधि 12. धीमी EMA अवधि 26. SMA अवधि 9बोलिंगर बैंड (बोलिंगर बैंड)। अवधि 20

- गैर-व्यावसायिक सट्टा ट्रेडर्स, जैसे व्यक्तिगत ट्रेडर्स, हेज फंड और बड़े संस्थान जो सट्टा उद्देश्यों के लिए वायदा बाजार का उपयोग करते हैं और कुछ आवश्यकताओं को पूरा करते हैं।

- लंबी गैर-व्यावसायिक स्थिति गैर-व्यावसायिक ट्रेडर्स की कुल लंबी खुली स्थिति का प्रतिनिधित्व करती है।

- लघु गैर-व्यावसायिक स्थिति गैर-व्यावसायिक ट्रेडर्स की कुल लघु खुली स्थिति का प्रतिनिधित्व करती है।

- कुल गैर-व्यावसायिक शुद्ध स्थिति गैर-व्यावसायिक ट्रेडर्स की छोटी और लंबी स्थिति के बीच का अंतर है।

हिन्दी

हिन्दी

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা Čeština

Čeština Українська

Українська Română

Română