4 घंटे की समय सीमा

तकनीकी जानकारी:

उच्च रैखिक प्रतिगमन चैनल: दिशा - डाउनवर्ड।

निचला रैखिक प्रतिगमन चैनल: दिशा - अपवर्ड।

मूविंग एवरेज (20; स्मूथ) - साइड वेज़।

EUR/USD करेंसी पेअर मंगलवार को चलती औसत रेखा से समायोजित हो गई और पिछले सप्ताह के अंतिम दो अति-वाष्पशील दिनों तक वहीं रही जहां यह थी। ऊपर दिए गए दृष्टांत पर करीब से नज़र डालें। पिछले महीने की शुरुआत में कीमत मुरे "1/8" - 1.1536 के स्तर तक गिर गई और इसे दो बार उछाल दिया। फिर यह मुरे "3/8" - 1.1658 के स्तर तक दोगुना हो गया और इसे तीन बार उछाल दिया। और पिछले सप्ताह के अंत में, कोटेशंस ने 1.1658 के स्तर तक मार्च किया, जिसके बाद वे तेजी से फिर से 1.1536 के स्तर तक गिर गए। पूरे पिछले महीने के लिए, यहां तक कि पिछले सप्ताह के अंत में आंदोलनों को ध्यान में रखते हुए, EUR/USD पेअर 1.1536 और 1.1658 के स्तरों के बीच थी (एक साइड चैनल के अंदर लगभग 120 अंक की चौड़ाई के साथ। हम कह सकते हैं कि पिछले महीने की अस्थिरता ठीक 120 अंक थी। इस प्रकार, पिछले गुरुवार और शुक्रवार को भी अस्थिरता में वृद्धि ने वर्तमान तकनीकी तस्वीर को किसी भी तरह से नहीं बदला। इसके अलावा, अस्थिरता अभी भी कम है, अगर हम पिछले दो दिनों को ध्यान में नहीं रखते हैं सप्ताह। गुरुवार और शुक्रवार को मूवमेंट एक सामान्य संयोग की तरह अधिक से अधिक होता जा रहा है, परिस्थितियों का एक संगम जो किसी स्पष्ट मौलिक या व्यापक आर्थिक कारणों से समर्थित नहीं था। इसके अलावा, पेअर के मूवमेंट में तर्क गुरुवार को था। हालांकि, शुक्रवार को, जब यूरो मुद्रा के भाव 150 अंक तक गिर गए, तो बाजार सहभागियों के कार्यों में कोई तर्क नहीं था। यह माना जा सकता है कि सामान्य तौर पर, अमेरिकी डॉलर पिछले कुछ वर्षों में अधिक महंगा हो रहा है। फेड के QE कार्यक्रम को कम करने की उच्च संभावना के आधार पर यूरो के मुकाबले डब्ल्यू महीने। हालांकि, यह अभी भी पिछले शुक्रवार को यूरो के पतन की व्याख्या नहीं करता है। एक दिन में, पेअर ने पहले सप्ताह के लिए कुल योग से अधिक को पार किया।

बाजार जानते हैं कि फेड से क्या उम्मीद की जाए।

इस प्रकार, आगामी फेड बैठक और इसके परिणामों की घोषणा एक औपचारिकता मात्र हो सकती है। इसका क्या मतलब है? इसका मतलब यह है कि अगर अमेरिकी डॉलर यूरो के साथ जोड़ा जाता है और आम तौर पर हाल के समय के व्यापक आर्थिक और मौलिक कारकों को ध्यान में रखा जाता है, तो यह लंबे समय से उन सभी को ध्यान में रखता है। दूसरे शब्दों में, फेड जो भी निर्णय लेता है, उसे पहले ही पेअर की वर्तमान दर में ध्यान में रखा जा चुका है। और फेड या तो इस महीने संपत्ति खरीद में कमी की शुरुआत की घोषणा कर सकता है या दिसंबर तक इस निर्णय के साथ प्रतीक्षा कर सकता है। हालांकि, किसी भी मामले में, QE कार्यक्रम की कटौती आने वाले महीनों में शुरू होगी और 2022 के मध्य तक समाप्त हो जाएगी। इसलिए, कुल मिलाकर, यह इतना महत्वपूर्ण नहीं रह गया है कि वास्तव में यह तह कब शुरू होगी।

वही QE कार्यक्रम में कमी की मात्रा पर लागू होता है। पिछली बैठक में पहले ही घोषणा कर दी गई थी कि इसके बाद 15 अरब डॉलर की कटौती की जाएगी। और अगर आप पूरी राशि को 15 से विभाजित करते हैं, तो आपको 8 मिलता है। इसलिए, फेड हर महीने प्रोत्साहन कार्यक्रम को $ 15 बिलियन से कम करने जा रहा है, जो इसे अगले साल के मध्य तक पूरी तरह से पूरा करने की अनुमति देगा। केवल एक चीज जो हमें प्रोत्साहन के अंत के बारे में कुछ हद तक संदेहास्पद बनाती है, वह है पिछले दो महीनों में कमजोर मैक्रोइकॉनॉमिक आँकड़े। हालाँकि, यहाँ भी, आप चाहें तो सब कुछ समझा सकते हैं। वही सकल घरेलू उत्पाद, जो तीसरी तिमाही में केवल 2.0% q/q के स्तर पर निकला, विशेषज्ञों के पूर्वानुमानों को देखते हुए, चौथी तिमाही में फिर से 6.6% q/q तक बढ़ सकता है। फिर भी, तीसरी तिमाही में, न केवल संयुक्त राज्य अमेरिका में बल्कि यूरोपीय संघ के देशों में भी कोरोनावायरस रोगों की संख्या में फिर से वृद्धि हुई। इस प्रकार, यह आश्चर्य की बात नहीं है कि अर्थव्यवस्था थोड़ी धीमी हो गई है। वही नॉनफार्म के लिए जाता है। नए COVID प्रकोप को देखते हुए, यह आश्चर्य की बात नहीं है कि यह संकेतक लगातार दो महीनों तक पूर्वानुमान मूल्यों से कम रहा। हालांकि, चौथी तिमाही में सब कुछ बेहतर होना चाहिए। और सबसे महत्वपूर्ण बात यह है कि ऐसा लगता है कि फेड मौद्रिक समिति के सदस्य स्वयं ऐसा मानते हैं। अगर हमने उनसे संदेह या अनिश्चित बयानबाजी सुनी, तो हम नवंबर में सख्त होने के फैसले पर संदेह कर सकते हैं। हालांकि, उन्होंने इस तरह का कुछ भी व्यक्त नहीं किया, इसलिए, सबसे अधिक संभावना है, क्यूई कार्यक्रम में कमी की घोषणा आज की जाएगी।

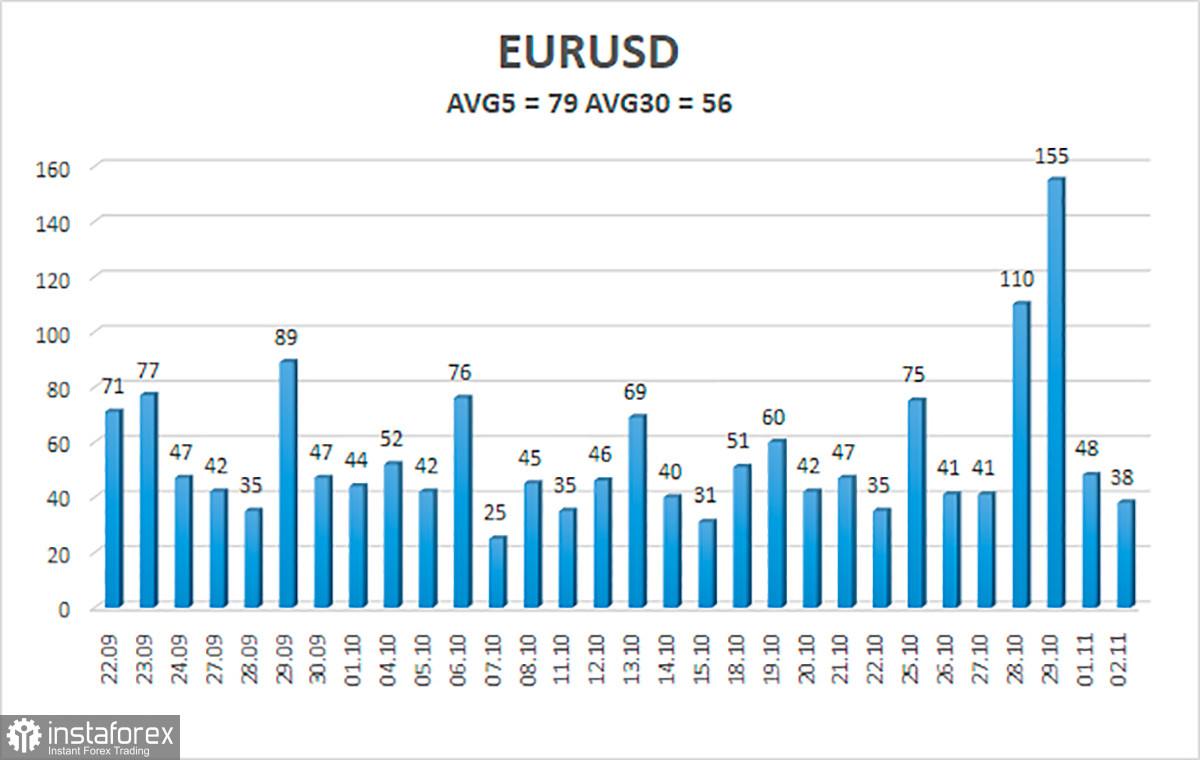

3 नवंबर को EUR/USD करेंसी पेअर की अस्थिरता 79 अंक है और इसे "औसत" के रूप में वर्णित किया गया है। इस प्रकार, हम उम्मीद करते हैं कि युग्म आज 1.1499 और 1.1657 के स्तरों के बीच आगे बढ़ेगा। हेइकेन आशी संकेतक का वापस नीचे की ओर उलटना नीचे की ओर गति की बहाली का संकेत देगा।

निकटतम समर्थन स्तर:

S1 - 1.1536

S2 - 1.1475

S3 - 1.1414

निकटतम रेसिस्टेन्स स्तर:

R1 - 1.1597

R2 - 1.1658

R3 - 1.1719

ट्रेडिंग सिफारिशें:

EUR/USD पेअर चलती औसत रेखा से नीचे बनी हुई है। इस प्रकार, आज, हमें हेइकेन आशी संकेतक के उलट होने के बाद 1.1536 और 1.1499 के लक्ष्य के साथ नई शॉर्ट पोजीशन पर विचार करना चाहिए। जोड़ी की खरीद पर विचार किया जाना चाहिए, यदि मूल्य 1.1658 के लक्ष्य के साथ चलती औसत से ऊपर तय किया गया है, और इन ट्रेडों को तब तक खुला रखें जब तक कि हेइकेन आशी संकेतक नीचे न आ जाए।

दृष्टांतों की व्याख्या:

रैखिक प्रतिगमन चैनल - वर्तमान प्रवृत्ति को निर्धारित करने में मदद करते हैं। यदि दोनों को एक ही दिशा में निर्देशित किया जाता है, तो प्रवृत्ति अब मजबूत है।

मूविंग एवरेज लाइन (सेटिंग्स 20.0, स्मूथ) - अल्पकालिक प्रवृत्ति और उस दिशा को निर्धारित करती है जिसमें अभी ट्रेडिंग की जानी चाहिए।

मुरे स्तर - मूवमेंट्स और सुधारों के लिए लक्ष्य स्तर।

अस्थिरता स्तर (लाल रेखाएं) - संभावित मूल्य चैनल जिसमें पेअर वर्तमान अस्थिरता संकेतकों के आधार पर अगले दिन खर्च करेगा।

CCI इंडिकेटर - ओवरसोल्ड एरिया (-250 से नीचे) या ओवरबॉट एरिया (+250 से ऊपर) में इसके प्रवेश का मतलब है कि विपरीत दिशा में एक ट्रेंड रिवर्सल आ रहा है।

हिन्दी

हिन्दी

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা Čeština

Čeština Українська

Українська Română

Română