La dernière correction majeure du S&P 500 a eu lieu de janvier à novembre 2022, principalement en raison d'un changement significatif dans la politique de la Réserve fédérale. En réponse aux inquiétudes croissantes concernant l'inflation, la Fed a augmenté les taux d'intérêt de 0,25 % à 5,50 % sur une période de huit mois, entraînant un transfert de capitaux des actions vers le marché obligataire. Actuellement, la situation est fondamentalement différente - le marché s'est adapté aux taux d'intérêt élevés, qui ne sont plus un facteur limitant. Bien que l'on s'attende à ce que la Fed continue de baisser les taux, bien que progressivement, ce n'est plus le principal sujet d'attention. L'attention s'est plutôt tournée vers les politiques protectionnistes de l'administration américaine.

Si les pays initialement ciblés par la nouvelle politique tarifaire—le Mexique, le Canada et la Chine—avaient répondu par des contre-mesures similaires à celles imposées par les États-Unis, cela aurait pu déclencher une baisse mondiale des marchés boursiers en raison de craintes d'une guerre commerciale mondiale. Ce scénario potentiel s'est déroulé dans les 24 premières heures suivant l'annonce des décrets. Cependant, il est rapidement devenu clair que personne n'était désireux de s'engager dans une confrontation mondiale. La mise en œuvre des nouveaux tarifs a été reportée d'un mois, pendant lequel les partenaires commerciaux des États-Unis chercheront à atténuer l'impact par des négociations. Cela représente une victoire temporaire pour Trump et son administration.

L'objectif ultime de la nouvelle politique douanière est double : stimuler les producteurs nationaux, dont les produits deviendront relativement moins chers que les importations, et encourager la relocalisation de la fabrication aux États-Unis à mesure que les pays soumis aux tarifs perdent en revenus et, d'un point de vue financier, voient leur compétitivité diminuer.

Globalement, la situation semble positive en ce qui concerne les flux de capitaux. Il est peu probable que le dollar subisse une correction significative, et les entreprises des secteurs de l'énergie et de la finance pourraient connaître un nouvel élan de croissance, ce qui renforcera l'ensemble du marché boursier.

Nous prévoyons que les mesures mises en œuvre par l'administration Trump mèneront à une augmentation des flux de capitaux vers le marché américain. Les entreprises qui composent le S&P 500 gagneront un avantage concurrentiel, ce qui se traduira par une croissance globale de l'indice.

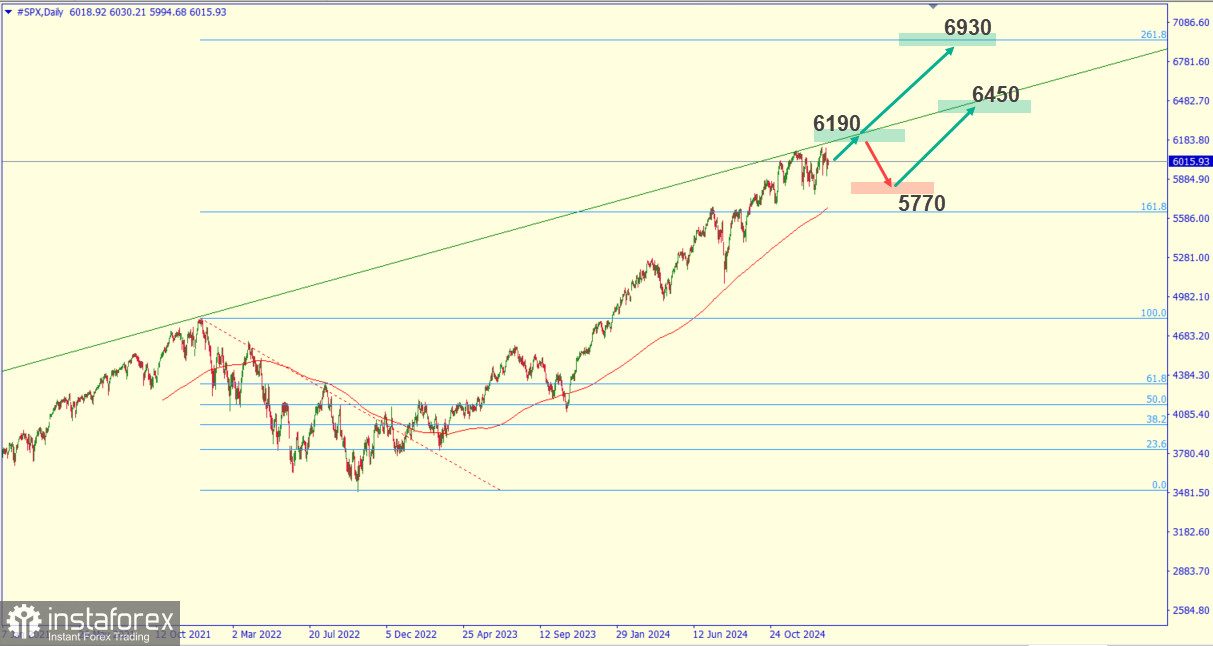

À notre avis, le S&P 500 devrait continuer à augmenter, avec un prochain objectif fixé à 6 190. Si les États-Unis mettent pleinement en œuvre les mesures proposées, l'indice pourrait potentiellement atteindre un objectif à long terme de 6 930, ce qui semble actuellement ambitieux. Le mois prochain révélera dans quelle mesure les autres pays sont prêts à défendre leurs intérêts nationaux. S'ils manifestent une résistance significative, un repli correctif pourrait être important, avec un support attendu au niveau de 5 770.

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română