Il n’existe pas de repas gratuit. Sur quoi comptaient les haussiers du EUR/USD ? Que l'économie de la zone euro croîtrait rapidement et que les récentes données faibles sur l'activité économique n'étaient que des revers temporaires ? Que Donald Trump cesserait de tweeter et que le fait qu'il n'ait pas mentionné l'Europe dans son annonce tarifaire était une bonne nouvelle pour l'euro ? Que la Banque centrale européenne reconsidérerait les baisses de taux ? Malheureusement, tout cela relève de l'illusion. Il est donc temps pour le principal couple de devises de revenir à sa tendance baissière.

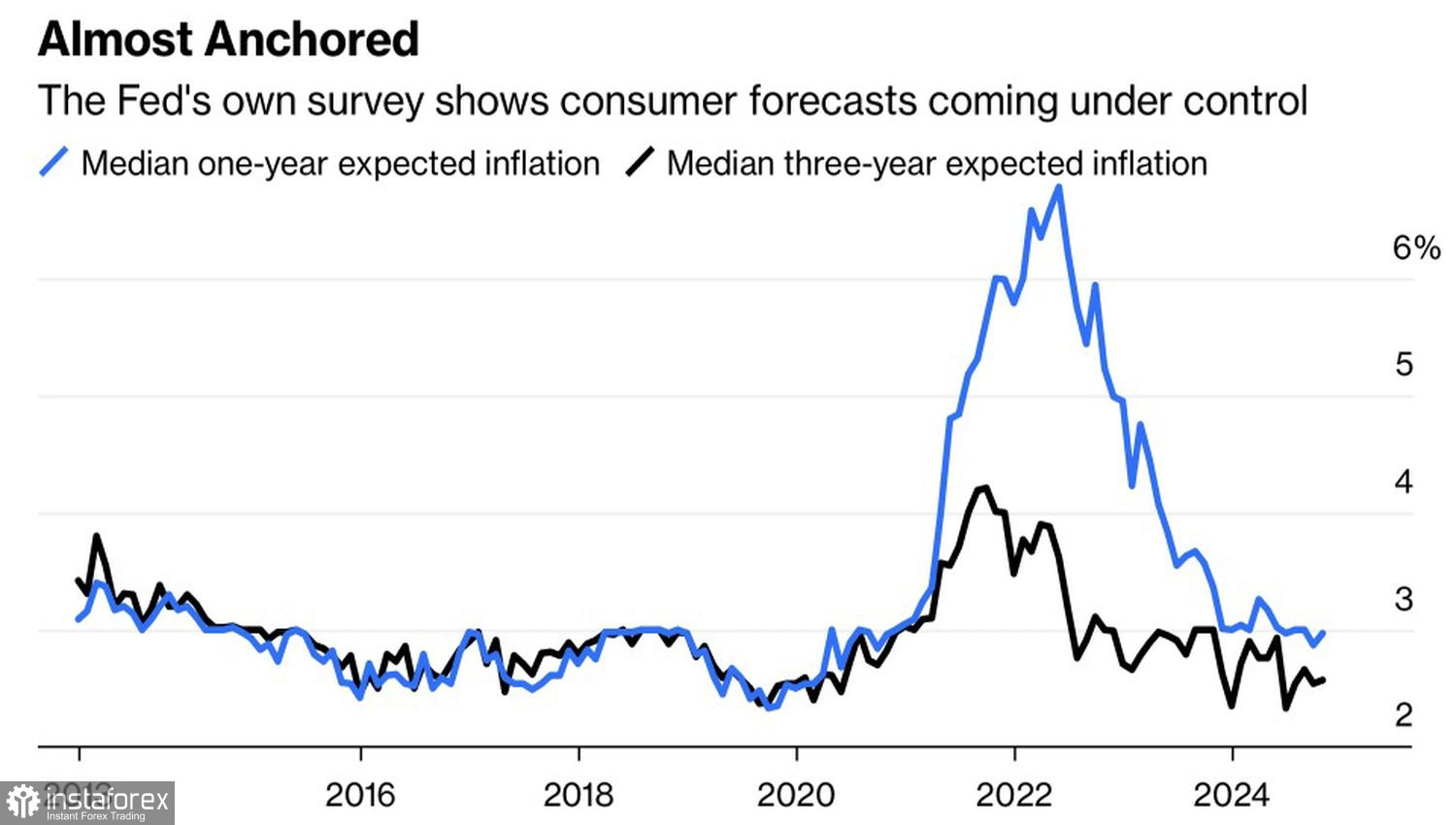

Malgré de solides données sur le marché du travail américain et des attentes d'une hausse plus rapide des prix à la consommation en novembre, les dérivés montrent une probabilité de 86 % d'une baisse du taux des fonds fédéraux lors de la réunion du FOMC de décembre. La raison ? Probablement en raison des attentes d'inflation de la Réserve fédérale, qui continuent de diminuer régulièrement.

Attentes d'inflation aux États-Unis

Croyez-moi - Donald Trump "réglera" tout. Ses politiques de relance budgétaire et de tarifs commerciaux augmentent les prix de la même manière que l'ont fait la pandémie et les perturbations des chaînes d'approvisionnement associées. Je crains une répétition des années 1970, lorsque la Fed a prématurément déclaré la victoire sur la hausse des prix pour voir l'inflation s'accélérer, l'obligeant à reprendre les hausses de taux. Si ce scénario se réalise, la force du dollar américain perdurera.

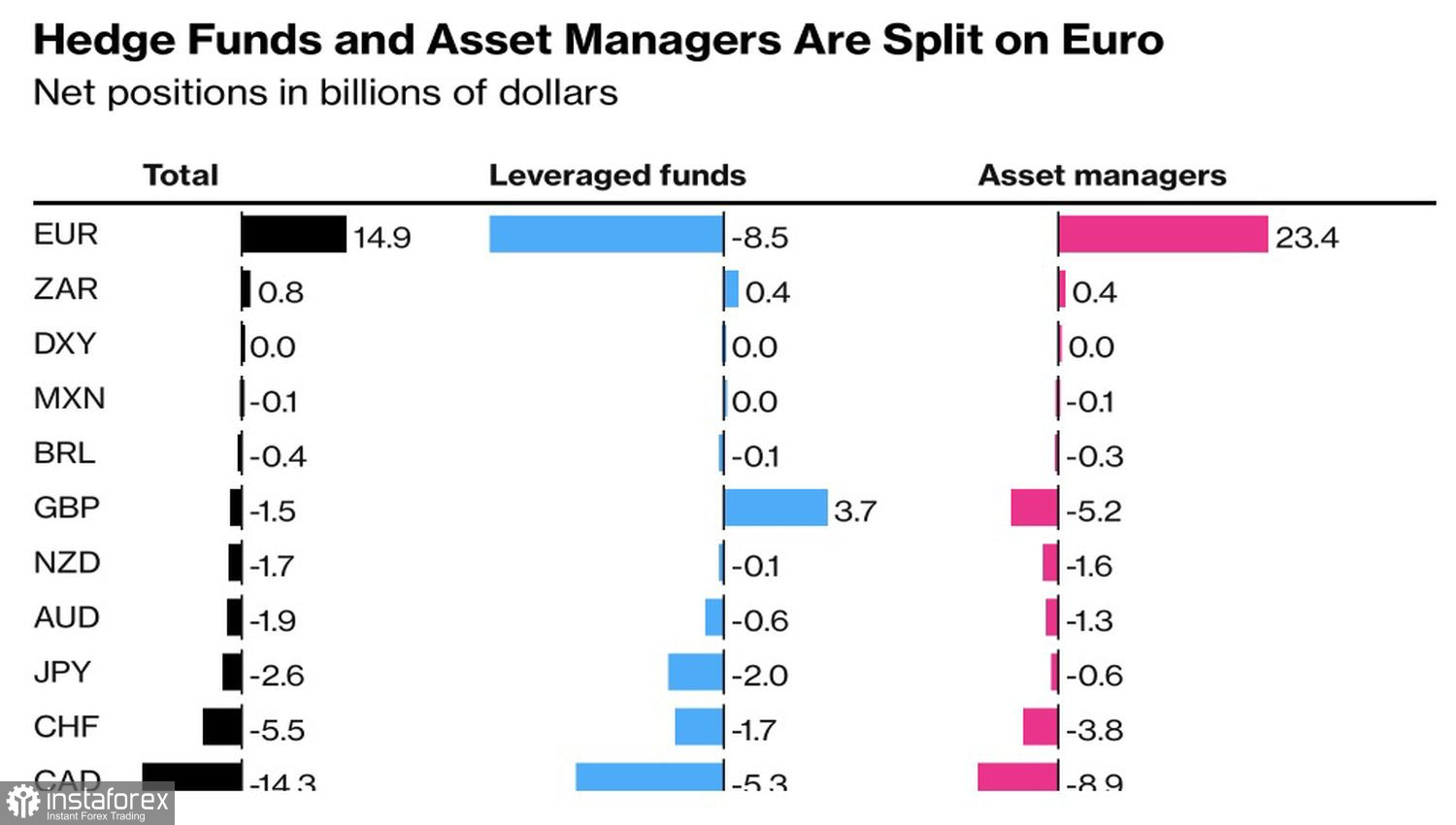

Ce n'est pas une surprise, les gestionnaires d'actifs misent fortement sur l'euro et délaissent la monnaie régionale. Leurs positions longues nettes ont diminué de 64 milliards de dollars en mai 2023 à 23,4 milliards de dollars. Pendant ce temps, les fonds spéculatifs plus flexibles, connus pour changer fréquemment de positions, ont vendu à découvert l'EUR/USD depuis un certain temps.

Positions spéculatives sur les principales devises mondiales

Les experts de Bloomberg prévoient que la BCE réduira le taux de dépôt à chaque réunion jusqu’en juin, puis fera une pause. Les coûts d’emprunt devraient se stabiliser à 2 % en 2025. Citi n’est pas d’accord, affirmant que l’impact économique des tarifs commerciaux sur la zone euro ne se fera sentir qu’au troisième trimestre 2024 ou plus tard, ce qui signifie qu’aucune pause n’aura lieu. Au lieu de cela, le cycle d’assouplissement monétaire se poursuivra jusqu’à la fin de l’année, avec des taux chutant à 1,5 %, en dessous des 1,75 % prévus par le marché à terme.

Quiconque doute que l'EUR/USD manque de moteurs baissiers pour poursuivre sa trajectoire vers le sud se trompe. L'expansion monétaire accélérée de la BCE et l'affaiblissement visible de l'économie de la zone euro offrent une motivation suffisante pour vendre l'euro.

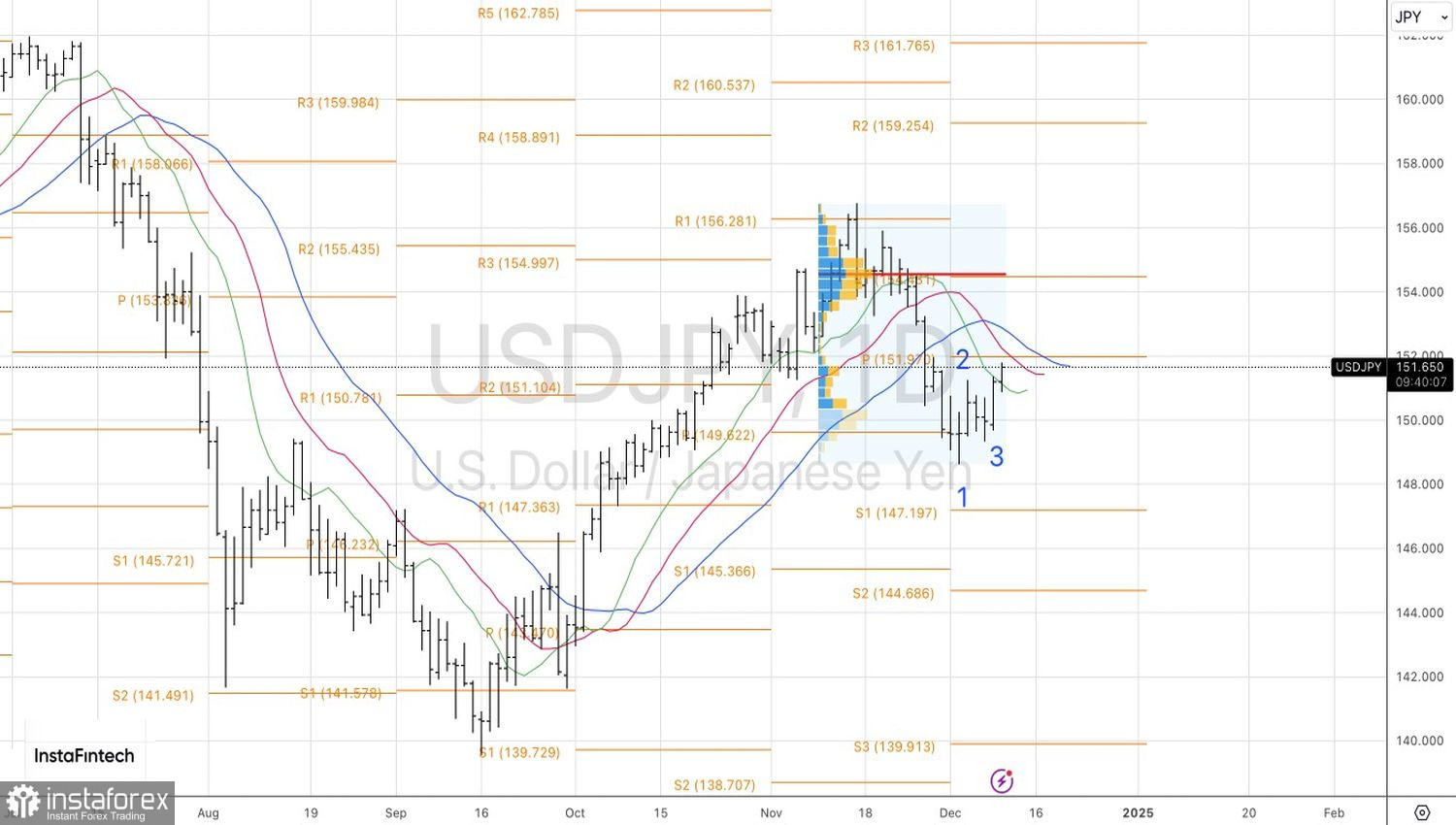

Techniquement, le graphique quotidien montre que l'EUR/USD reprend sa tendance baissière. La question clé est de savoir si le support autour de 1.0465-1.0480 arrêtera les baissiers. Si c'est le cas, le risque de formation et d'activation d'un schéma de renversement, le Broadening Wedge, augmentera. Pour l'instant, nous maintenons notre stratégie de vente. Les positions courtes initiées à partir de 1.0550 sont conservées et périodiquement augmentées.

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română