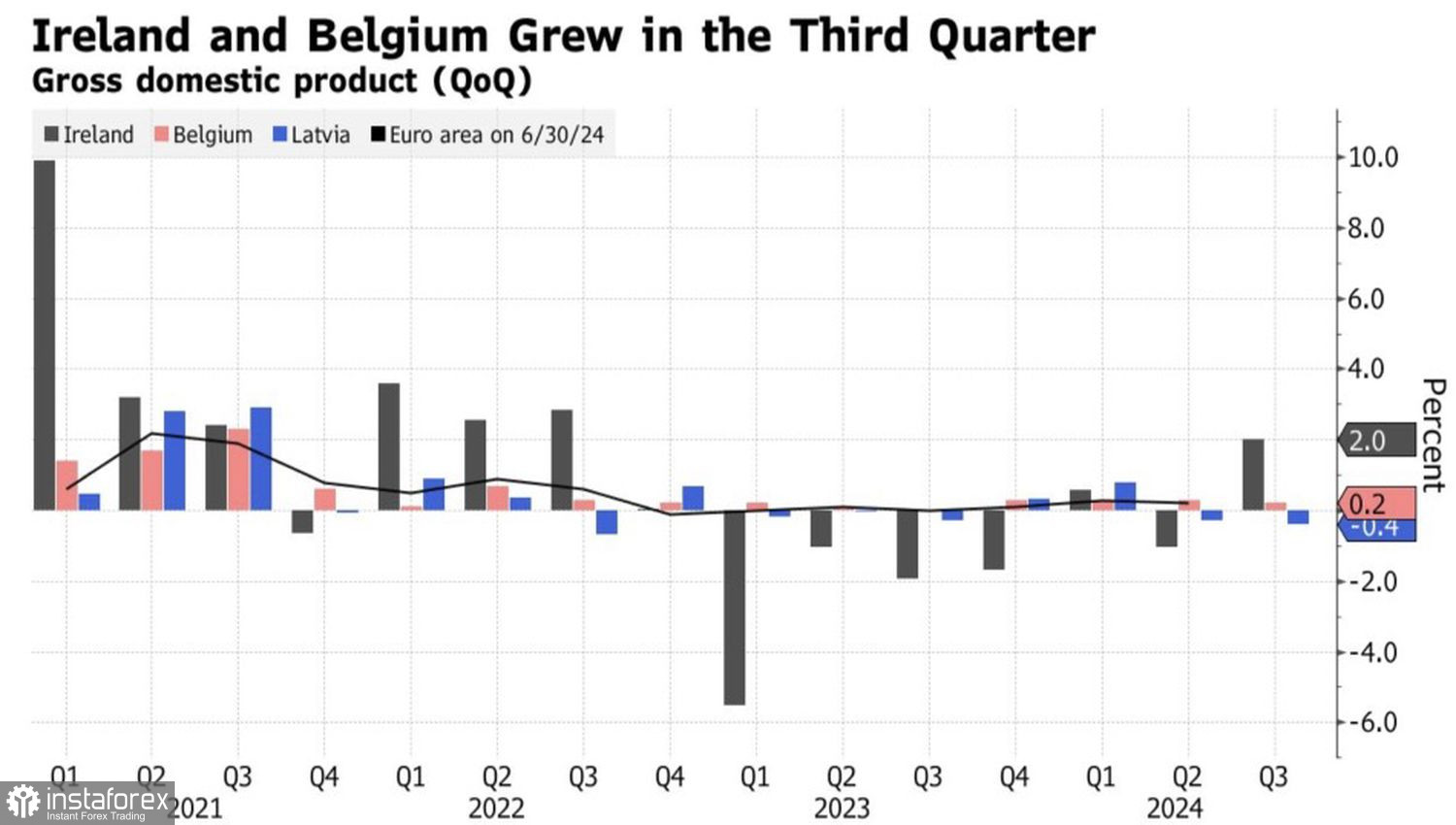

À l'approche des élections présidentielles américaines, les données macroéconomiques passent au second plan. Un exemple typique en est le rapport sur le PIB des pays de la zone euro. Alors que la croissance en Irlande et en Belgique au troisième trimestre n'a pas beaucoup impressionné les investisseurs, la récession en Lettonie a capté leur attention. Ce fait a catalysé le retour de l'EUR/USD vers une tendance à la baisse. Les vendeurs n'attendaient qu'une excuse !

Tendances du PIB des pays de la zone euro

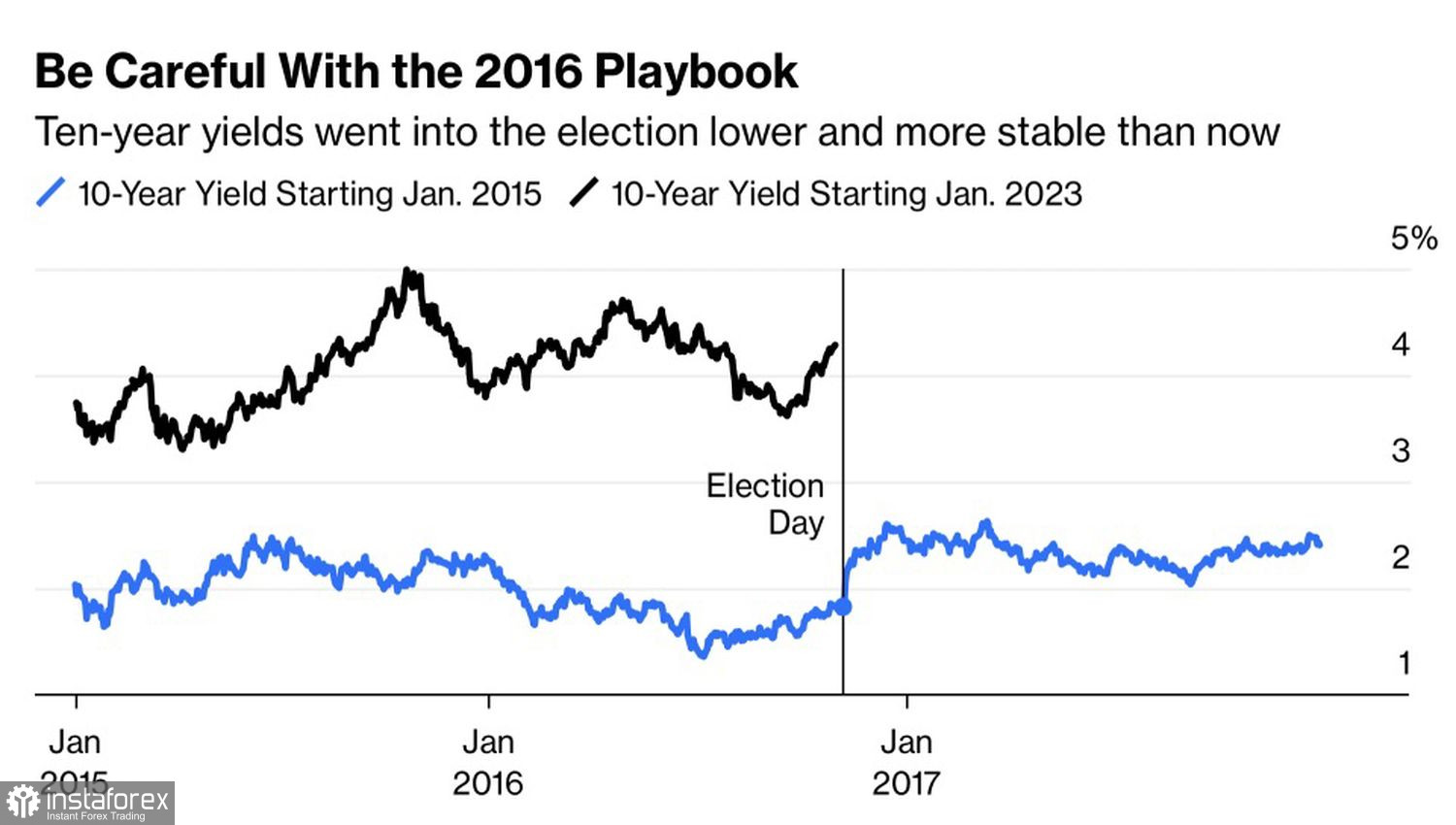

En 2016, les chances de Donald Trump de remporter la présidence étaient de une sur trois ; aujourd'hui, elles sont de deux sur trois. Ses politiques n'ont pas beaucoup changé : le Républicain se concentre toujours sur les réductions d'impôts, la déréglementation, les tarifs douaniers et les restrictions en matière d'immigration. Mais en 2024, il est plus déterminé et ses plans sont plus ambitieux, suscitant de vives inquiétudes.

Selon BlackRock, les économies mondiales connaissent le niveau d'inflation intégré le plus élevé depuis des décennies. Dans ces conditions, il est peu probable que les banques centrales procèdent à des réductions agressives des taux d'intérêt. Une différence clé entre Trump 2.0 et Trump 1.0 réside dans les prix plus élevés, comme en témoignent les rendements des obligations du Trésor américain.

Tendances du rendement des obligations à 10 ans des États-Unis

Si les idées de Trump n'étaient pas aussi dommageables pour l'économie mondiale après 2016, elles pourraient l'être maintenant. Un stimulus budgétaire à grande échelle et des guerres commerciales feraient grimper la dette nationale et perturberaient les chaînes d'approvisionnement—un cadre parfait pour accélérer l'inflation. Théoriquement, la Réserve fédérale doit maintenir le taux des fonds fédéraux stable ou reprendre le resserrement monétaire.

Comment Trump prévoit-il de répondre à cela ? Accusera-t-il à nouveau Jerome Powell d'être "l'ennemi numéro un de l'Amérique" ? Envisagera-t-il des interventions sur les devises comme l'Accord du Plaza de 1985 ? Ou cherchera-t-il à prendre le contrôle de la Fed ? Cette approche rappellerait dangereusement le scénario de l'année dernière en Turquie, où le président et la banque centrale qu'il contrôlait ont combattu la forte inflation en abaissant les taux—des problèmes que la Turquie n'a toujours pas résolus.

La Turquie n'est pas les États-Unis, et les échelles sont largement différentes. L'économie mondiale pourrait faire face à de sérieux problèmes si Washington suivait la voie d'Ankara. Ainsi, celui qui occupe la Maison-Blanche est important, mais tout autant que le parti qui contrôle le Congrès. Une "vague rouge" permettrait à Trump de remodeler le commerce international, mais si les démocrates conservent le pouvoir législatif, les partisans du commerce pro-Trump pourraient commencer à encaisser leurs gains.

HSBC note que les mouvements de marché avant et après les élections pourraient différer radicalement, les investisseurs surveillant de près la politique budgétaire et les tarifs d'importation.

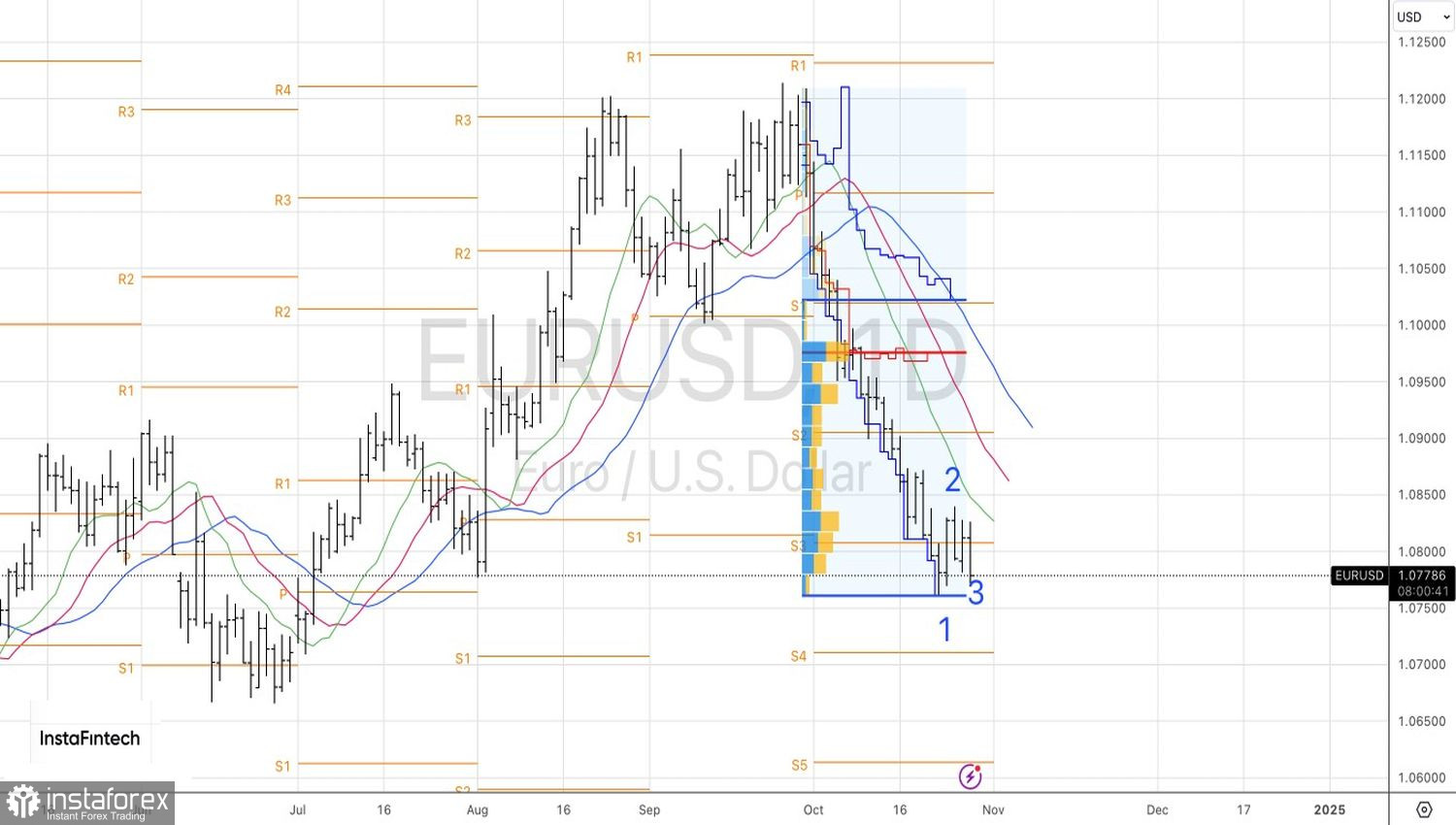

Techniquement, sur le graphique quotidien de l'EUR/USD, l'incapacité des acheteurs à réaliser le schéma de retournement 1-2-3 montre leur faiblesse. Les vendeurs ont repris l'initiative, et les objectifs pour les positions courtes précédemment formées à 1,071 et 1,060 se rapprochent.

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română