Comme le souligne le dernier "Bulletin économique" de la BCE publié jeudi dernier, les perspectives de croissance économique et d'inflation dans la zone euro restent extrêmement incertaines.

Entre autres thèses, on peut également souligner :

- "l'inflation continue de baisser, mais on s'attend à ce qu'elle reste élevée pendant longtemps encore",

- "les perspectives économiques à court terme de la zone euro se sont détériorées, principalement en raison de la faiblesse de la demande intérieure".

Il ressort de ce rapport que la BCE reconnaît la complexité de la situation économique actuelle, compte tenu de son ralentissement, tandis que les "risques haussiers pour l'inflation" persistent, y compris, entre autres, "la possibilité d'une nouvelle hausse des prix de l'énergie et des produits alimentaires".

Auparavant, la présidente de la BCE, Christine Lagarde, avait également déclaré que les perspectives économiques de la zone euro s'étaient détériorées en raison de la faiblesse de la demande intérieure et de l'inflation élevée.

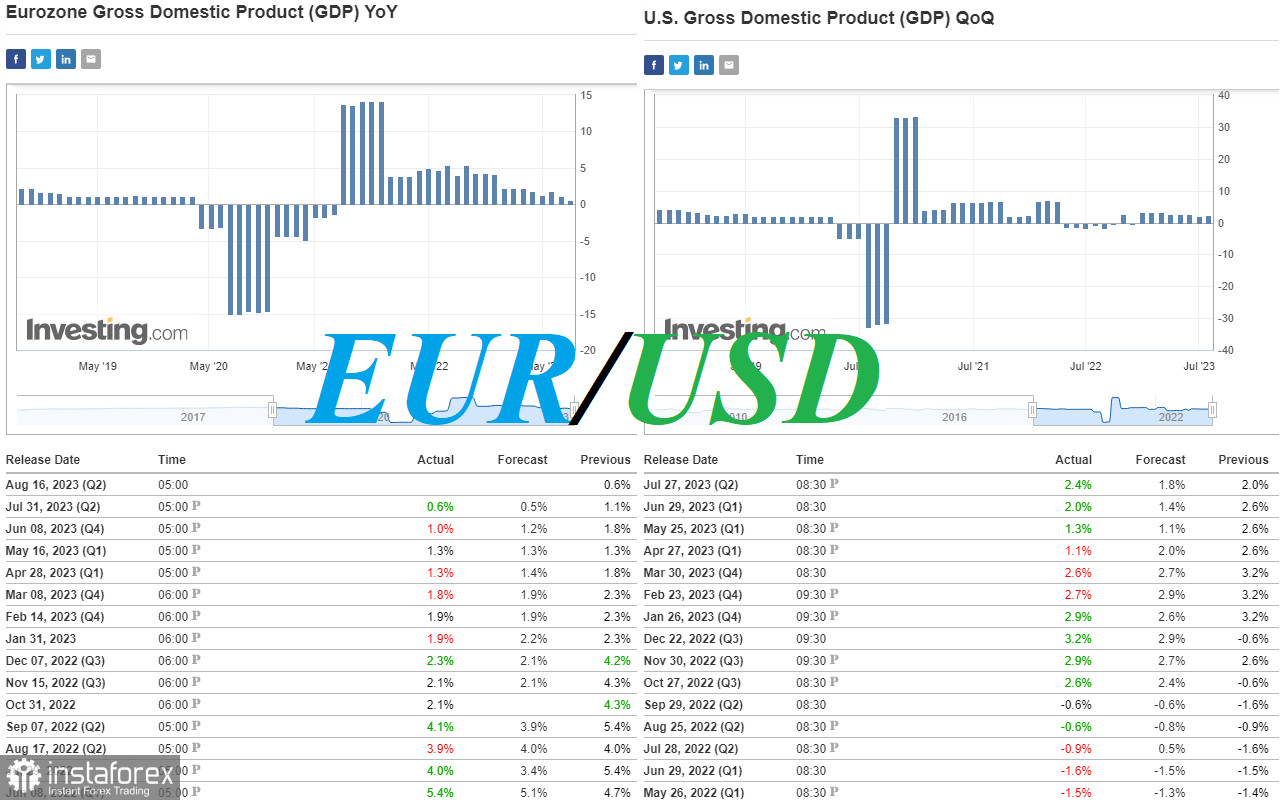

La semaine prochaine, Eurostat présentera un rapport avec des données précises sur le PIB de la zone euro pour le deuxième trimestre 2023, ainsi que des données sur la production industrielle et l'inflation pour le mois de juillet.

Les données sur le PIB, ainsi que les données sur le marché du travail et l'inflation, sont essentielles pour la banque centrale du pays lorsqu'elle détermine les paramètres de sa politique monétaire.

Une augmentation du PIB signifie une amélioration des conditions économiques, ce qui permet (avec une croissance de l'inflation correspondante) un resserrement de la politique monétaire, ce qui, à son tour, a généralement un impact positif sur les taux de change de la monnaie nationale.

L'estimation préliminaire du PIB de la zone euro pour le deuxième trimestre était de +0,3% (+0,6% en variation annuelle), après une croissance nulle au quatrième trimestre 2022 et une baisse de -0,1% au premier trimestre 2023.

Cependant, l'inflation dans la région, malgré la tendance à la baisse qui se dessine, reste encore nettement supérieure à l'objectif de la BCE de 2% (valeurs précédentes du taux annuel d'inflation CPI : +5,3%, +5,5%, +6,1%, +6,1%, +7,0%, +6,9%, +8,5%, +8,6%, +9,2%, +10,1%, +10,6% (en octobre 2022).

De nombreux économistes prévoient une détérioration de la dynamique économique en Europe et une baisse du PIB de la zone euro de 5,0% l'année prochaine, en raison de la poursuite de la politique monétaire restrictive et de la hausse du coût de l'énergie.

En comparant ces chiffres aux indicateurs américains correspondants en termes de PIB et d'inflation, on constate clairement un avantage en faveur des États-Unis. Selon les dernières données, la croissance annuelle du PIB aux États-Unis au deuxième trimestre s'élève à +2,4% (contre une prévision de +1,8% après une croissance de +2,0% au premier trimestre).

Le ralentissement de l'économie et le refroidissement du marché du travail, conjugués à une inflation en baisse, pourraient inciter les dirigeants de la Réserve fédérale à commencer à mettre fin au cycle de resserrement de la politique monétaire.

Cependant, non seulement les données du PIB ont confirmé la réduction des risques de récession de l'économie nationale, mais la croissance du PIB pourrait donner à la Réserve fédérale américaine plus de temps pour maintenir les taux d'intérêt à des niveaux élevés, ce qui continuera d'exercer une pression déflationniste.

Aujourd'hui (à 12h30 GMT), de nouvelles données sur l'inflation aux États-Unis seront publiées (pour plus de détails, voir Les événements économiques les plus importants de la semaine du 07/08/2023 au 13/08/2023).

Nous avons également discuté de cela dans nos précédentes revues EUR/USD: la croissance de l'économie américaine est plus forte que celle de l'Europe et S&P500: correction ou rupture de la tendance?.

Les données suggèrent une certaine augmentation en juillet des indices des prix à la consommation : accélération de l'inflation annuelle de 3,0% à 3,3%, tandis que l'inflation de base annuelle devrait rester inchangée à 4,8%.

La reprise de l'inflation aux États-Unis pourrait avoir des répercussions sur les décisions de la Réserve fédérale concernant la politique monétaire. Après avoir augmenté les taux de 25 points de base en juillet, les responsables de la Fed n'ont pas exclu la possibilité d'un durcissement ultérieur de la politique monétaire cette année.

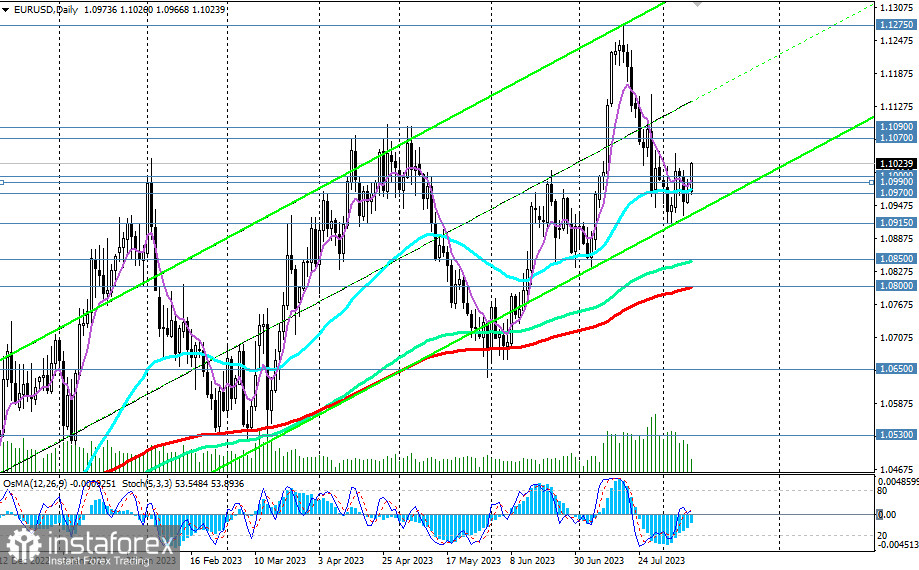

Actuellement, la paire EUR/USD poursuit une dynamique de moyen terme à la hausse, essayant de percer la zone du marché haussier à long terme le mois dernier.

Cependant, les économistes estiment que si les données économiques en provenance de la zone euro ne commencent pas à soutenir la monnaie européenne, et si les attentes relatives à la politique de la Fed et de la BCE ne changent pas en faveur de l'euro ce mois-ci, on peut s'attendre à un retournement et à un retour de l'EUR/USD vers une tendance à la baisse dès le mois de septembre.

Sur le plan technique, cela se traduira par une rupture des niveaux de support moyen terme clés à 1,0850 et 1,0800 (pour plus de détails et un scénario alternatif, voir EUR/USD : scénarios de dynamique le 10.08.2023).

Quoi qu'il en soit, une forte augmentation de la volatilité est attendue aujourd'hui à 12h30 (GMT) dans les cotations du dollar et, par conséquent, de la paire EUR/USD. Mais ce n'est pas tout : vendredi, à 12h30 GMT, le Bureau of Labor Statistics publiera de nouvelles données sur l'inflation. À ce moment-là, les données sur l'inflation de production seront présentées. Les valeurs précédentes de l'indice des prix des producteurs (PPI) sont les suivantes : +0,1% (+0,1% en glissement annuel), -0,3% (+1,1% en glissement annuel), +0,2% (+2,3% en glissement annuel), -0,5% (+2,7% en glissement annuel), -0,1% (+4,6% en glissement annuel), +0,7% (+6,0% en glissement annuel), -0,5% (+6,2% en glissement annuel), +0,3% (+7,4% en glissement annuel).

Les données indiquent une diminution de la pression inflationniste, y compris sur la Fed lors de sa prochaine décision de resserrer sa politique monétaire.

En juillet, une nouvelle augmentation des indicateurs est attendue (+0,2% et +0,7% en glissement annuel). Si les données se confirment ou dépassent les valeurs prévues, le dollar devrait se renforcer à nouveau, notamment par rapport à l'euro.

*) La copie des signaux dans Instaforex -

https://www.ifxtrade.center/fr/forexcopy_system?x=...

La plateforme PAMM dans Instaforex -

https://www.ifxtrade.center/fr/pamm_system?x=PKEZZ

***Ouvrir un compte de trading chez Instaforex -

https://www.ifxtrade.center/fr/fast_open_live_acco...

ou https://www.ifxinvestment.com/fr/ouvrez_un_compte_live?x=PKEZZ

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română