L'activité sur le marché des changes reste faible en raison de l'absence de données macroéconomiques significatives, l'attention principale est portée sur la publication jeudi de l'indice d'inflation aux États-Unis, après quoi des mouvements plus prononcés pourraient se produire.

Les actifs risqués sont toujours sous pression en raison de faibles données en provenance de Chine, qui témoignent d'une baisse de la demande mondiale. Après les données décevantes d'hier sur le commerce extérieur, il a été révélé qu'il y avait une déflation en Chine, l'inflation étant passée en territoire négatif en juillet, à -0,3% en glissement annuel. En Chine, les prix à la consommation diminuent rarement, et compte tenu du fait que d'autres pays continuent de lutter contre une inflation élevée, il s'agit d'un symptôme inquiétant pour l'économie mondiale dans son ensemble.

Le dollar américain reste leader sur le marché des changes, dans les conditions actuelles, il joue le rôle de principale monnaie de protection.

USD/CAD

Le dollar canadien a subi quelques coups sensibles et a perdu son attitude positive par rapport au dollar américain. Le rapport sur le marché du travail pour juillet a montré une diminution du nombre de nouveaux emplois (- 6,4 milliers) alors qu'une croissance de 21,1 milliers était prévue, ce qui est particulièrement visible par rapport à la forte croissance en juin (+ 59,9 milliers).

Le taux de chômage est passé de 5,4% à 5,5% et, plus important encore, le salaire moyen a augmenté de 3,9% y/y à 5% y/y. La hausse du salaire moyen est un facteur haussier pour l'inflation, mais lorsque l'économie se ralentit simultanément, ce facteur commence à agir à l'encontre de celui-ci.

L'indice de l'activité commerciale Ivey a chuté en juillet, atteignant un minimum de plusieurs mois de 48,6 p, ce qui témoigne d'un ralentissement de l'économie, tandis que le sous-indice des prix a atteint un maximum de 5 mois, passant de 60,6 p à 65,1 p.

L'économie canadienne a immédiatement perdu l'avantage qui lui permettait de compter sur une croissance stable du dollar canadien (CAD). L'inflation est toujours forte et pour y remédier, il est logique de s'attendre à de nouvelles mesures de la part de la Banque du Canada. Ces attentes favorisent la renforcement du CAD. Cependant, un ralentissement de l'activité économique dû à un resserrement monétaire plus poussé pourrait conduire le Canada à une récession, ce qui limite au contraire la détermination de la Banque du Canada.

L'équilibre instable prive la devise canadienne de son avantage et l'élan haussier s'est affaibli, il est donc maintenant nécessaire d'attendre de nouvelles données.

La position nette longue sur le CAD a légèrement augmenté au cours de la semaine de référence, la positionnement est neutre, mais le prix calculé après la publication d'un rapport décevant sur l'emploi a augmenté et est passé au-dessus de la moyenne à long terme.

Le renversement à la hausse du prix calculé réduit considérablement les chances d'une baisse sûre de l'USD/CAD. Actuellement, la paire se négocie près du milieu du canal baissier de correction, et si le Canadien ne présente pas d'argument supplémentaire, la probabilité de poursuite de la hausse restera élevée. L'objectif à long terme est la limite supérieure du canal 1.3690/3720, le support 1.3350/70.

USD/JPY

La question clé qui déterminera le sort ultérieur du yen japonais est de savoir dans quelle mesure la Banque du Japon est prête à agir pour réduire l'inflation intérieure, ou si elle continuera à adopter une position attentiste en procédant à des ajustements cosmétiques de la politique monétaire actuelle.

Les mesures potentielles hawkish de la Banque du Japon se résument à deux actions possibles : soit abandonner complètement sa politique de contrôle de la courbe des rendements (YCC), soit renoncer aux taux d'intérêt négatifs. Toute action en ce sens sera perçue par le marché comme un signal hawkish, ce qui renforcera le yen. En revanche, le maintien de la politique actuelle entraînera inévitablement une nouvelle affaiblissement du yen.

Les derniers commentaires des responsables de la BoJ, formulés après la réunion du 28 juillet, sont prudents et ne laissent pas présager de mesures décisives. Par exemple, le vice-gouverneur de la BoJ, Uchida, a déclaré lors d'une conférence de presse que la banque "réfléchit à la sortie de l'assouplissement monétaire, mais ne voit aucune raison d'agir dans un avenir proche", et que "ces décisions sont encore loin".

En d'autres termes, la politique d'attente se maintient. Le yen ne peut commencer à se renforcer dans les conditions actuelles que si les tendances négatives dans l'économie mondiale s'intensifient, ce qui entraînerait une forte demande pour des actifs de protection. Pour l'instant, il n'y a pas de raisons pour un tel scénario - donc pas de raison pour une hausse du yen.

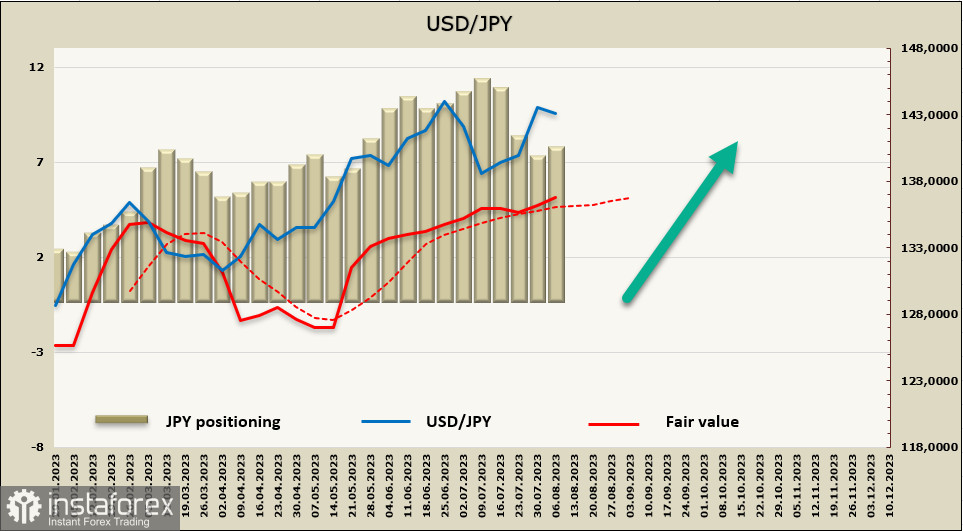

La position nette courte sur le yen a légèrement augmenté au cours de la semaine de reporting et s'est établie légèrement au-dessus de -7 milliards, avec une position spéculative résolument baissière. Le prix estimé est supérieur à la moyenne à long terme et est orienté à la hausse.

Le développement de la tendance haussière pour USD/JPY reste toujours le scénario principal, malgré la tentative de consolidation près du niveau 143. Dans notre analyse précédente, nous avons indiqué le sommet local de 145.06 comme objectif pour le développement de l'impulsion haussière, et la limite supérieure du canal de 147.30/70 comme objectif à long terme. Ces objectifs restent pertinents et ne peuvent être ajustés que en cas de changements significatifs de la politique monétaire de la Banque du Japon. Pour le moment, les changements sont purement cosmétiques et le dollar reste objectivement plus fort dans cette paire de devises.

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română