L'indice du dollar DXY a augmenté depuis le début de la journée de négociation d'aujourd'hui, montrant au moment de la publication de cet article une augmentation de 35 points par rapport au prix de clôture de vendredi dernier. Et même cela, cette réalisation modeste peut être attribuée en grande partie au renforcement du dollar par rapport au yen japonais (sa part dans le DXY représente environ 14% parmi les 6 devises à partir desquelles l'indice est calculé. La plus grande part est accordée à l'euro, avec sa part dans le DXY d'environ 58%).

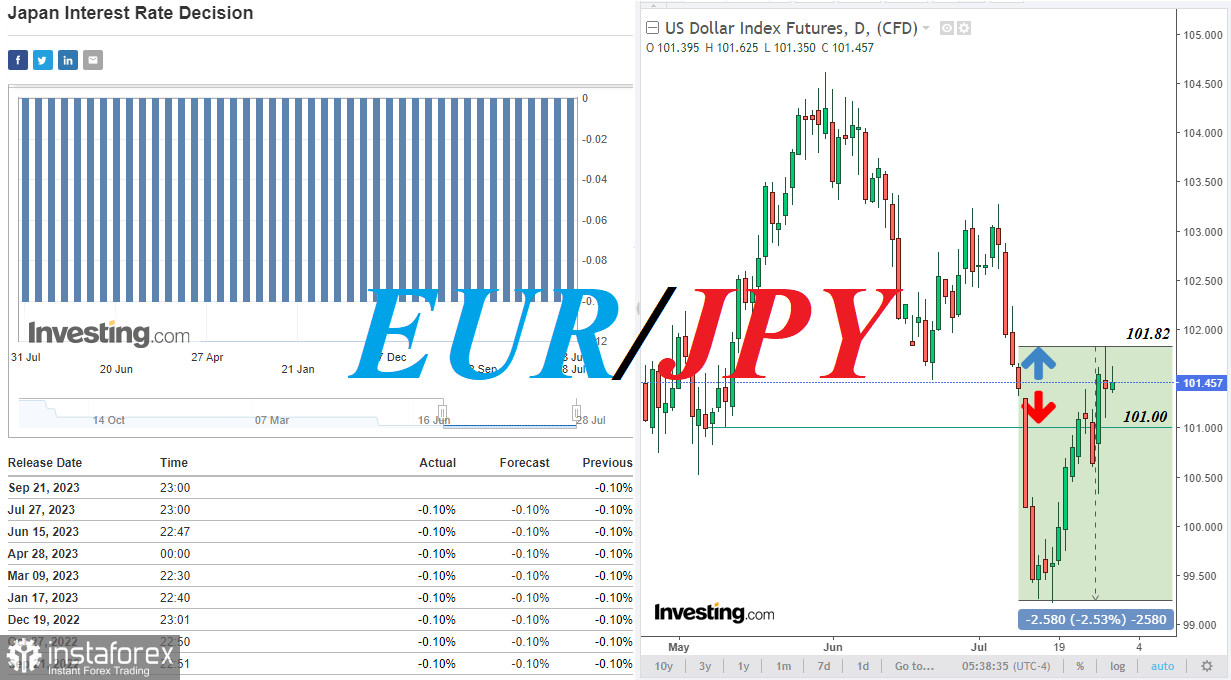

Comme on le sait, la dernière réunion de la Banque du Japon s'est achevée vendredi dernier et, comme prévu, ses dirigeants ont laissé le taux d'intérêt en territoire négatif, le maintenant à -0,10%, et n'ont apporté aucun changement aux conditions monétaires actuelles.

À la veille de la réunion de la Banque du Japon, quelques heures seulement avant son commencement, les données sur l'inflation dans la région la plus importante et la plus densément peuplée du pays - la région de Tokyo - ont été publiées. Les économistes considèrent que ces données, qui sont publiées un mois avant l'indice national des prix à la consommation, sont le meilleur indicateur de l'inflation des prix à la consommation et elles ont montré une augmentation. Selon le Bureau des statistiques du Japon, l'indice annuel général des prix à la consommation (IPC) à Tokyo est resté à 3,2% en juillet (contre une prévision de 2,8%). L'IPC annuel de base (hors alimentation et énergie) a augmenté à 4,0% (contre 3,8% le mois précédent).

Depuis janvier 2016, la Banque du Japon maintient un taux d'intérêt négatif et mène une politique monétaire extrêmement accommodante depuis environ 30 ans.

Et malgré la tendance à la hausse de l'inflation, il semble que les dirigeants de la Banque du Japon aient besoin de signaux plus clairs sur la stabilité de la croissance de l'inflation au-dessus de l'objectif de 2% afin de resserrer leur politique.

Lors de sa première réunion en avril, le gouverneur de la Banque du Japon, Kazuo Ueda, a déclaré que des changements importants dans la politique sont peu probables à court terme.

S'exprimant vendredi lors d'une conférence sur la réunion de juillet, Ueda a confirmé qu'il était "nécessaire de continuer patiemment à assouplir la politique monétaire pour soutenir l'économie".

À son avis, "nous sommes encore loin d'atteindre l'objectif d'inflation de 2%", et la banque centrale ne "vacillera pas quant à la nécessité de poursuivre l'assouplissement de la politique si nécessaire".

Dans la déclaration accompagnant la session de juillet de la Banque du Japon, il était indiqué que la banque permettrait des fluctuations du rendement des obligations à 10 ans dans une fourchette de -0,5% à +0,5%. Cependant, les limites de cette fourchette ne seront considérées que comme des repères et non comme des contraintes pour les opérations sur le marché. M. Ueda a également souligné que l'ajustement de la politique de contrôle de la courbe des rendements des obligations nationales vise à renforcer la stabilité de la trajectoire actuelle, mais ne confirme pas son changement.

Le yen a été sous pression après la session de la Banque du Japon, réagissant faiblement aux données macroéconomiques très positives qui ont été publiées par la suite.

Ainsi, les données publiées en début de séance aujourd'hui ont montré une augmentation des ventes au détail en juin (de 5,9% en glissement annuel par rapport à 5,8% le mois précédent) et une augmentation de la production industrielle en juin (+2,0% après une baisse de -2,2% le mois précédent). Ces données témoignent de la résilience de l'économie japonaise dans le contexte de la crise économique mondiale.

Et aujourd'hui, comme nous l'avons déjà mentionné, le yen continue de faiblir, permettant à l'indice du dollar DXY de maintenir une dynamique positive, malgré le recul du dollar par rapport à d'autres de ses principaux concurrents sur le marché des changes.

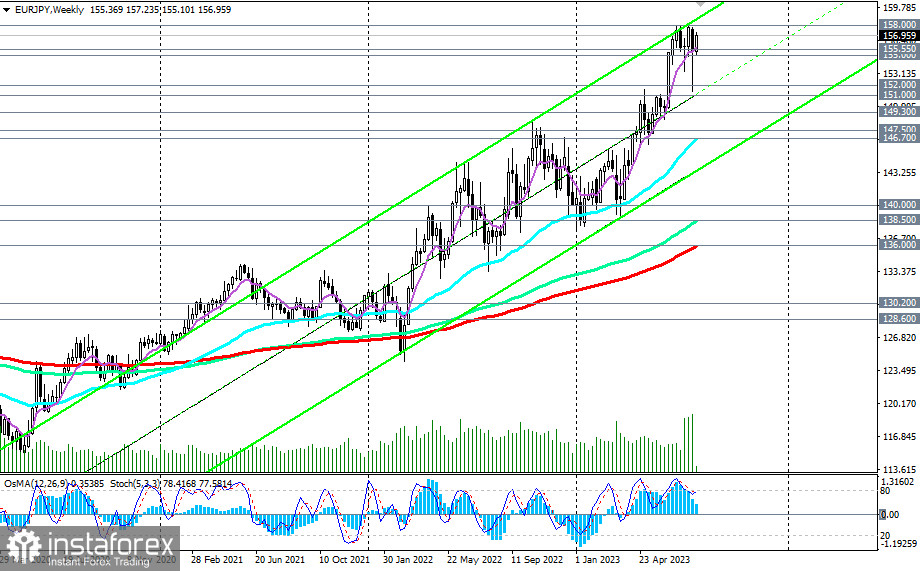

En ce qui concerne l'euro, il se renforce aujourd'hui à la fois par rapport au dollar et dans les principales paires de devises croisées, y compris la paire EUR/JPY (pour plus de détails sur le trading de la paire EUR/JPY, voir l'article EUR/JPY: caractéristiques de la paire et recommandations)).

Comme on le sait, jeudi dernier, la BCE a augmenté les taux d'intérêt clés de 25 points de base, à 3,75% et 4,25%. Cependant, cela n'a pas conduit à un renforcement de l'euro, car cette décision était déjà intégrée par le marché.

En revanche, l'euro a fortement baissé, y compris dans la paire EUR/JPY. Vendredi, la paire a continué de baisser, atteignant un minimum de six semaines à 151,40.

Selon les responsables de la BCE, l'inflation continuera de baisser progressivement, restant nettement supérieure à l'objectif de 2,0%, au moins jusqu'à la fin de l'année. Cela signifie que la pression sur l'économie européenne de la part de la politique stricte de la BCE sera maintenue.

À propos, les données sur le PIB de l'Allemagne ont été publiées vendredi, indiquant une dynamique nulle au deuxième trimestre après une baisse de -0,3% au trimestre précédent. En termes annuels, l'indicateur du PIB allemand a même diminué de -0,2% après une baisse de -0,5% au premier trimestre 2023.

Curieusement, les données préliminaires publiées ce matin indiquent une croissance du PIB de la zone euro au deuxième trimestre : +0,3% (contre une prévision de +0,2%) après une baisse de -0,1% au premier trimestre, et +0,6% en termes annuels. Néanmoins, la réaction de l'euro à cette publication a été modeste.

*) Pour les événements de la semaine, voir Les principaux événements économiques de la semaine du 31 juillet 2023 au 6 août 2023

Les économistes estiment néanmoins que si la Réserve fédérale américaine (Fed) peut bientôt terminer son cycle de hausse des taux d'intérêt pour ensuite passer à une baisse (voir également notre récent aperçu "Dollar : résumé et perspectives à court terme"), la Banque centrale européenne (BCE), quant à elle, devrait probablement les maintenir à des niveaux très élevés dans un avenir prévisible. Cela devrait sans aucun doute être un facteur positif pour l'euro.

En ce qui concerne l'EUR/JPY : la paire continue de développer une tendance haussière, en grande partie en raison des différences de politiques monétaires entre la BCE et la Banque du Japon. Dans ce cas, elle présente également un intérêt pour les investisseurs à long terme qui utilisent la stratégie du carry-trade et préfèrent un faible risque. Selon nous, la rupture du récent sommet de 158,00 pourrait provoquer une nouvelle augmentation rapide (plus de détails et un scénario alternatif dans "EUR/JPY : scénarios de dynamique au 31.07.2023").

*) copie des signaux dans InstaForex -

https://www.ifxtrade.center/fr/forexcopy_system?x=...

**) Le système PAMM chez Instaforex -

https://www.ifxtrade.center/fr/pamm_system?x=PKEZZ

***); ouvrir un compte de trading chez InstaForex -

https://www.ifxtrade.center/fr/fast_open_live_acco...

ou https://www.ifxinvestment.com/fr/ouvrir_compte_réel?x=PKEZZ

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română