Perspective à long terme.

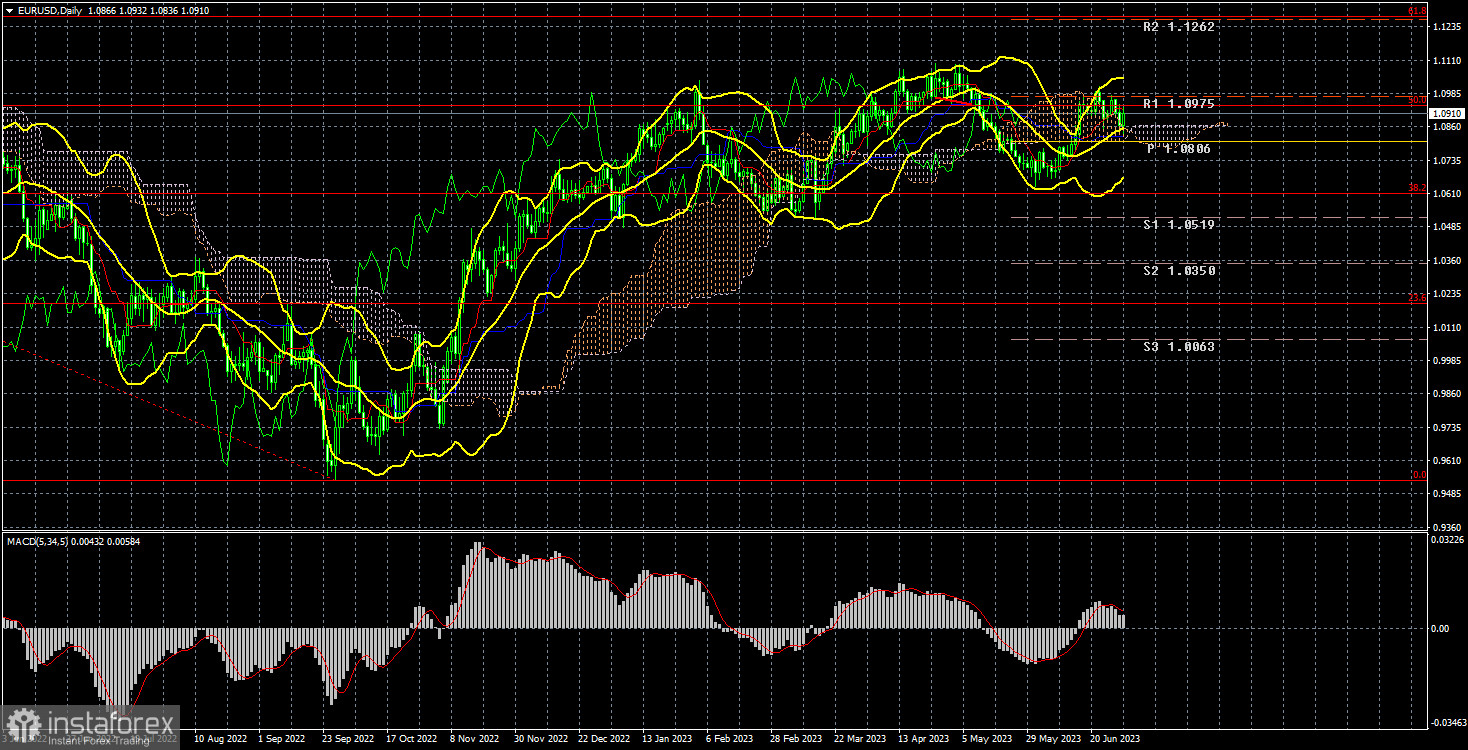

La paire de devises EUR/USD a entamé cette semaine une nouvelle phase de correction à la baisse. Bien que toutes les caractéristiques des mouvements en 2023 soient conditionnelles. La tendance à la hausse est indéniable, mais notons le fait que la paire se trouve entre les niveaux de 1,0500 et 1,1100 depuis déjà 6 mois. Ce n'est pas une période de stagnation, ce n'est pas non plus un canal latéral, c'est une consolidation. En réalité, de nombreux experts et traders attribuent une autre signification à la notion de "consolidation". Nous pensons que ce terme peut décrire le fait que le prix reste dans une fourchette de prix pendant une longue période, sans frontières claires. C'est exactement ce que nous observons ces derniers mois.

Comme nous l'avons déjà mentionné à plusieurs reprises, il n'y a pas de raisons valables pour que la monnaie européenne continue de croître. Oui, la BCE continue d'augmenter son taux directeur, mais la Fed le fait également. L'économie américaine, comme en témoignent les rapports de cette semaine et d'autres, est en excellente santé, compte tenu de la hausse du taux directeur à 5,25 %. Dans l'Union européenne, la croissance économique est absente depuis deux trimestres, mais il n'y a pas non plus de récession. Cependant, le taux directeur est beaucoup plus bas ! Il est très difficile de prévoir à quel niveau le taux augmentera, mais il est probable qu'il continuera d'augmenter pendant un certain temps. Nous pensons toujours que le cycle de resserrement sera terminé dans un proche avenir, et de toute façon, les traders ont eu amplement le temps de mettre en œuvre toutes les mesures de resserrement prévues, comme cela a été le cas pour le dollar américain l'année dernière.

Cette semaine a vu une série de discours de représentants de la BCE lors du forum économique de Sintra. En principe, leurs déclarations n'ont pas suscité de réactions sur le marché, car tout ce qui a été dit est depuis longtemps connu des acteurs du marché. La rhétorique "faucon" des représentants de la BCE persiste, mais on peut garantir une hausse des taux seulement le mois prochain. En septembre, le régulateur pourrait faire une pause, ce qui ne soutiendra guère la demande d'euros.

Analyses COT.

Vendredi dernier, un nouveau rapport COT pour le 27 juin a été publié. Au cours des 10 derniers mois, les données des rapports COT ont parfaitement correspondu à ce qui se passe sur le marché. Comme le montre clairement l'illustration ci-dessus, la position nette des grands acteurs (deuxième indicateur) a commencé à augmenter dès septembre 2022. À peu près à la même époque, la devise européenne a également commencé à augmenter. À l'heure actuelle, la position nette des traders non commerciaux est très haussière et reste très élevée, tandis que la devise européenne continue de se maintenir à un niveau élevé par rapport au dollar.

Nous avons déjà attiré l'attention des traders sur le fait que la valeur assez élevée de la "position nette" permet de prévoir la fin de la tendance haussière. Cela est indiqué par le premier indicateur, où les lignes rouge et verte sont éloignées l'une de l'autre, ce qui est souvent le signe de la fin d'une tendance. La devise européenne a tenté de commencer une baisse au début du mois de mai, mais nous n'avons observé qu'un simple et faible recul. Au cours de la dernière semaine de rapport, le nombre de contrats d'achat de la catégorie "Non-commercial" a diminué de 5,4 milliers, tandis que le nombre de contrats de vente a diminué de 5,8 milliers. Par conséquent, la position nette a diminué de 0,4 millier de contrats, ce qui est très peu. Le nombre de contrats d'achat est supérieur au nombre de contrats de vente chez les traders non commerciaux, avec un écart de 145 milliers, ce qui est une différence très importante. La différence est presque triplée. À l'heure actuelle, un nouveau mouvement de correction commence, qui peut ne pas être une simple correction, mais plutôt le début d'une nouvelle tendance baissière. À l'heure actuelle, même sans les rapports COT, il est évident que la paire doit baisser plutôt que monter.

Analyse des événements fondamentaux.

Cette semaine dans l'Union européenne, parmi les événements macroéconomiques, on peut souligner le rapport sur l'inflation pour le mois de juin. Jeudi, l'indice des prix à la consommation allemand pour le même mois a franchement effrayé les traders en augmentant de 6,1% à 6,4% (ce qui, cependant, était conforme aux prévisions). Cependant, l'indicateur d'inflation de la zone euro dans son ensemble a montré une baisse de 6,1% à 5,5%. L'inflation de base a augmenté de 5,3% à 5,4%. Le marché n'a pas vraiment compris comment réagir à ces chiffres car, d'une part, l'inflation continue de baisser, et de manière assez significative, mais d'autre part, l'inflation de base continue d'augmenter. Les représentants de la BCE ont déclaré cette semaine que l'indicateur de base reste extrêmement important, ce qui nous amène à dire que l'orientation de l'autorité de régulation ne devrait pas changer avec de telles données. Mais le marché a déjà intégré cette orientation actuelle de la BCE et aucune intensification de l'agressivité n'a eu lieu cette semaine.

Plan commercial pour la semaine du 3 au 7 juillet :

1) Sur un timeframe de 24 heures, la paire continue de se situer au-dessus de la ligne critique, mais n'a pas pu réellement sortir du nuage Ichimoku. Malgré le fait que les deux principales lignes de l'indicateur se trouvent en dessous, nous sommes très sceptiques quant à la poursuite du mouvement à la hausse. La consolidation est clairement prolongée et la paire ne parvient toujours pas à sortir de la fourchette 1,05-1,11. Nous pensons que le prix restera dans cette fourchette. Il n'y a aucune raison de monter au-dessus de 1,1100 et il faut encore descendre jusqu'au niveau de 1,0500 avant de pouvoir espérer une poursuite de la baisse. Nous ne recommandons pas les achats pour le moment.

2) En ce qui concerne la vente de la paire euro/dollar, elle peut être ouverte sur un timeframe de 24 heures après avoir franchi les lignes de la période Kijun-sen et de la Span B dans la zone de 1,05-1,06$. L'euro reste suracheté, donc la baisse est l'option la plus probable.

Explications des illustrations :

Les niveaux de support et de résistance, les niveaux de Fibonacci - ce sont des niveaux qui servent d'objectifs lors de l'ouverture d'achats ou de ventes. Vous pouvez placer des niveaux de prise de profit à proximité.

Les indicateurs Ichimoku (paramètres par défaut), les bandes de Bollinger (paramètres par défaut), le MACD (5, 34, 5).

L'indicateur 1 sur les graphiques COT - la taille de la position nette de chaque catégorie de traders.

L'indicateur 2 sur les graphiques COT - la taille de la position nette pour le groupe "Non-commercial".

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română