Le rapport sur l'inflation dans la zone euro n'a pas été favorable à la monnaie unique. La publication est dans la "zone rouge", bien qu'elle reflète une augmentation de l'indice de base des prix à la consommation. Pourtant, les acheteurs de l'euro/dollar sont clairement déçus, surtout après une prévision allemande assez solide : le rapport sur l'inflation en Allemagne publié hier a surpris avec sa couleur verte, renforçant les attentes des traders concernant la dynamique de l'inflation dans toute l'Europe. Mais ces attentes n'ont pas été satisfaites. La publication d'aujourd'hui ne pourra bien sûr pas "annuler" la hausse des taux de la BCE en juillet, mais elle obscurcit les perspectives futures de resserrement de la politique monétaire. Surtout que la dernière intervention de Christine Lagarde n'était pas particulièrement agressive : elle a commencé à utiliser des formulations plus prudentes, notamment lorsqu'il était question de la période "post-juillet". Par conséquent, les ours de l'euro/dollar peuvent célébrer une victoire tactique aujourd'hui. À la fin de la semaine, de nombreux facteurs fondamentaux ont joué en leur faveur.

La langue des chiffres austères

La publication d'hier sur la croissance de l'inflation en Allemagne a joué un tour malveillant aux acheteurs d'eur/usd. Il s'est avéré que l'inflation dans le pays augmentait à un rythme plus élevé que prévu auparavant. Par exemple, l'indice général des prix à la consommation en glissement annuel est passé à 6,3% en juin, contre une prévision de baisse à 6,2% (la valeur de mai était de 6,1%). L'indice harmonisé des prix à la consommation (HICP) sur une base annuelle, que la Banque centrale européenne préfère utiliser pour mesurer l'inflation, s'est établi à 6,8%, alors qu'en mai, cet indicateur était de 6,2%.

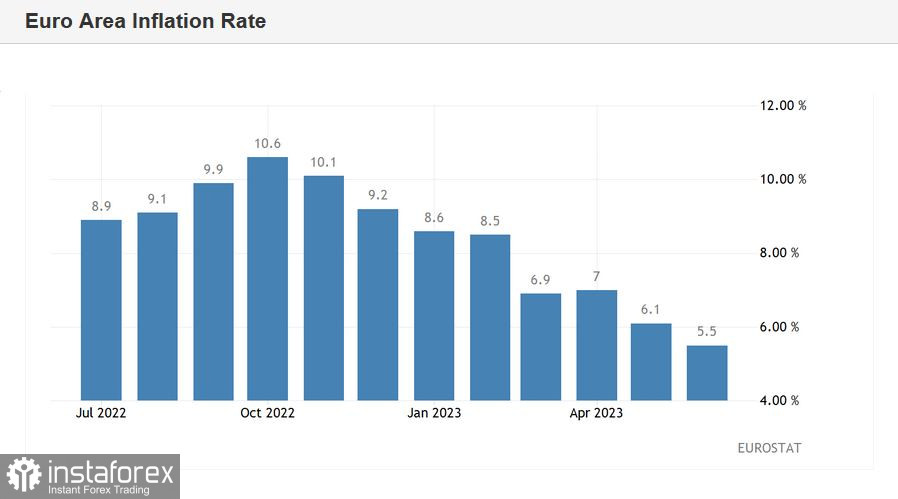

Les données allemandes sont généralement corrélées avec celles de l'Europe dans son ensemble, ce qui explique les attentes du marché. Cependant, ces attentes ne se sont pas réalisées. Ainsi, l'indice général des prix à la consommation dans la zone euro a chuté à 5,5 %, contre une prévision de recul à 5,6 % et une valeur précédente de 6,1 %. Il s'agit du rythme de croissance le plus lent de cet indicateur depuis mars de l'année dernière. L'indice de base, qui exclut les prix volatils de l'énergie et des produits alimentaires, a légèrement augmenté après une baisse de deux mois (à 5,4 %), bien que les experts aient prévu une croissance plus significative, à 5,7 %.

Il convient de rappeler ici que la présidente de la BCE, Christine Lagarde, a adouci sa rhétorique lors de sa dernière intervention (au forum de Sintra), ce qui a surpris les acheteurs de l'euro/dollar américain. Bien que la présidente de la BCE ait une fois de plus annoncé une probable hausse des taux de 25 points de base lors de la réunion de juillet, elle s'est abstenue de confirmer toute autre action ultérieure cette année. Auparavant, sa rhétorique était plus audacieuse - elle faisait clairement allusion à d'autres hausses après la réunion de juillet.

Conséquences de cette publication

Le marché considère la publication d'aujourd'hui à la lumière de la position exprimée par Lagarde - il est évident que les prochaines mesures visant à resserrer la politique monétaire sont remises en question. Dans ce contexte, l'euro a été sous pression.

Quant au dollar, il ne fait que "récolter les fruits" ces derniers temps, profitant d'un moment favorable. Premièrement, Jerome Powell, comme en écho à sa collègue de la BCE, a durci sa rhétorique en déclarant que la majorité des membres du régulateur prévoient "deux augmentations de taux ou plus" au cours de l'année en cours. Deuxièmement, les données sur la croissance économique des États-Unis publiées hier se sont avérées être en "zone verte". Selon l'estimation finale, le PIB du pays a augmenté de 2% au premier trimestre, au lieu des 1,3% précédemment prévus. Également encourageant est le taux de croissance des demandes d'allocations chômage, qui a atteint hier un minimum de quatre semaines, malgré les prévisions de croissance supplémentaire de la part de la plupart des experts.

Ainsi, les vendeurs de l'eur/usd ont été les bénéficiaires incontestés de la situation la semaine dernière. Cependant, il faut souligner ici que les ours ont remporté une victoire tactique, mais pas stratégique. Les événements récents et les rapports macroéconomiques n'ont fait que confirmer les suppositions des acteurs du marché concernant les perspectives des réunions de la Fed et de la BCE en juillet. Selon l'outil CME FedWatch, la probabilité d'une augmentation de 25 points de base en juillet est de 90%. En ce qui concerne la BCE, les marchés intègrent également une probabilité de 90% d'une augmentation de 25 points de base lors de la prochaine réunion.

Cependant, les perspectives à long terme restent floues. Par exemple, l'outil CME FedWatch estime que la probabilité d'une augmentation des taux en septembre (en supposant une augmentation en juillet) n'est que de 24%. Pour novembre, elle est de 34%. La Banque centrale européenne n'a pas encore déterminé ses actions futures après l'augmentation de juillet. Par conséquent, je considère que le recul des prix actuel est temporaire, et il faut donc faire preuve de prudence dans les ventes.

Remarquez que malgré une forte tendance à la baisse, la paire n'a pas réussi à se maintenir au-dessous du niveau de support de 1,0850 (la ligne médiane de l'indicateur Bollinger Bands, qui coïncide avec la limite supérieure du nuage Kumo sur D1). Par conséquent, les positions courtes sont risquées, en particulier en tenant compte du "facteur vendredi".

Si les vendeurs n'abattent pas cette barrière de prix indiquée, les acheteurs reprendront l'initiative, ramenant la paire (une fois de plus) vers la zone des chiffres supérieurs.

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română