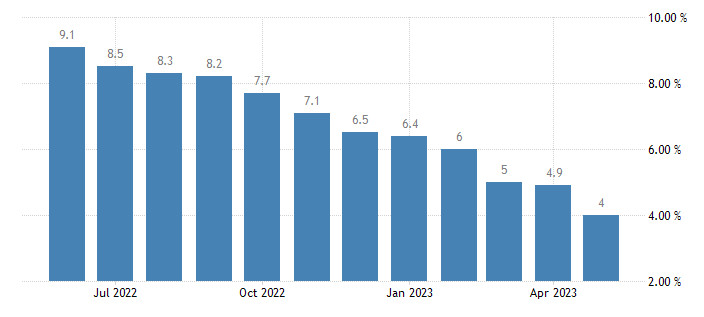

Le taux d'inflation a diminué en mai pour atteindre son niveau annuel le plus bas en environ deux ans, le dollar ayant du mal. Les nouveaux chiffres sont en territoire négatif. Cependant, ces données n'ont pas suscité beaucoup d'enthousiasme, bien que la décision de la livraison à l'issue de la réunion de juin soit prise mercredi.

Que faut-il prendre en compte compte tenu de l'impact futur des nouveaux chiffres sur le comportement du dollar par rapport aux principales devises?

Ainsi, l'indice des prix à la consommation n'a augmenté que de 0,1% par mois, ce qui a entraîné une baisse du taux annuel à 4%. Cette augmentation sur 12 mois a été la plus faible depuis mars 2021, lorsque l'inflation commençait tout juste à augmenter pour atteindre son niveau le plus élevé en 41 ans.

Sans tenir compte des prix volatils des produits alimentaires et des énergies, la situation n'était pas aussi optimiste.

L'inflation de base a augmenté de 0,4% par mois et était toujours supérieure de 5,3% par rapport à l'année précédente. Bien que la pression des prix ait quelque peu diminué, les consommateurs continuent de subir les effets de la pression inflationniste.

Plus en détail, la baisse des prix de l'énergie de 3,6% a contribué à contenir la croissance de l'IPC au cours du mois. Les prix des produits alimentaires n'ont augmenté que de 0,2%.

Cependant, l'augmentation des prix du logement de 0,6% a été le facteur le plus important de l'augmentation globale de l'indice des prix à la consommation. Les prix des voitures d'occasion ont augmenté de 4,4%, comme en avril.

La réaction des marchés a été assez faible à cette publication. Les contrats à terme sur le marché boursier étaient légèrement positifs, bien que le rendement des obligations du Trésor ait fortement chuté.

La tarification a vraiment changé sur le marché des fonds fédéraux, et maintenant les traders estiment qu'il y a presque 100% de chances que la Fed ne relève pas les taux mercredi.

La valeur normale de l'indice des prix à la consommation est une bonne nouvelle pour les travailleurs. Le salaire horaire moyen ajusté pour l'inflation a augmenté de 0,3% par mois. En termes annuels, les revenus réels ont augmenté de 0,2% après avoir été négatifs en raison de la majeure partie de la flambée de l'inflation qui a commencé il y a environ deux ans.

L'indice du dollar est tombé à 103 mardi. Une poursuite de la baisse pourrait entraîner une chute probable vers la zone de 102,50.

La livre sterling reçoit une double dose de positivité

La livre britannique a atteint 1,2600 face au dollar en peu de temps. C'est la valeur la plus élevée depuis le 10 mai. Les dernières données sur le taux d'inflation aux États-Unis ont renforcé l'opinion selon laquelle la Réserve fédérale américaine a l'intention de mettre fin à sa campagne de resserrement ce mois-ci.

Cependant, le récent rapport sur le marché du travail au Royaume-Uni exerce une pression supplémentaire sur la Banque d'Angleterre pour qu'elle examine la possibilité d'une nouvelle augmentation des taux d'intérêt.

Le taux de chômage est tombé à 3,8% pour la période de février à avril, tandis que le taux d'emploi et la croissance des salaires ont considérablement augmenté.

Catherine Mann, membre du conseil d'administration de la Banque d'Angleterre, a déclaré lundi que les banques centrales, y compris la Banque d'Angleterre, pourraient avoir du mal à communiquer efficacement la fin de leurs cycles de resserrement monétaire. Cependant, elle a souligné que cela ne devrait pas les empêcher de prendre des mesures pour contenir l'inflation.

En ce qui concerne les États-Unis, l'indice Truflation, qui est compilé à partir de millions de points de données mesurés en temps réel, montre que l'indice actuel des prix à la consommation aux États-Unis est de 2,74%. Cela se rapproche beaucoup de l'objectif de la Fed de 2%.

Un chiffre agréable qui encouragera les investisseurs, exercera une pression sur le dollar et réjouira la livre sterling.

La clé des perspectives du marché des changes sera de savoir comment la Fed tiendra compte des attentes du marché lors de son événement politique demain. Les économistes notent que bien que l'inflation ait diminué, elle reste positive et supérieure à l'objectif, ce qui devrait maintenir la Fed en alerte.

"La pression inflationniste devrait avoir tendance à diminuer cette année. Cependant, en raison de la forte pression inflationniste de base, l'inflation devrait finalement rester supérieure à l'objectif de la Fed", commente Commerzbank.

Les organes directeurs seront particulièrement préoccupés par le désir de s'assurer que le marché ne s'attend pas à une baisse prématurée des taux. Par conséquent, les formulations et le ton exposés par le président Jerome Powell mercredi pourraient tout de même apporter un certain soutien au dollar.

Cependant, le rebond du dollar en mai semble avoir disparu et de nouvelles pertes sont possibles dans les prochaines semaines, car les investisseurs ont une idée claire que le pic des taux est maintenant visible.

Pour GBP/USD, le prochain objectif sera le plus haut de 2023 à 1,2679. Cependant, toute percée au-dessus de ce niveau semble être une tâche difficile, compte tenu de la prudence accrue avant la publication des données sur l'inflation au Royaume-Uni le 21 juin et de la décision de la Banque d'Angleterre sur les taux d'intérêt le 22 juin.

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română