La saison des rapports d'entreprise en Amérique est terminée. Les marchés ont été agréablement surpris que le segment des titres ait assez bien performé au premier trimestre, même face à l'inflation croissante et aux premières quasi-faillites bancaires.

En partie, cela est dû au fait que les consommateurs américains sont restés assez actifs, maintenant ainsi le niveau de demande nécessaire. Et la confiance dans le système bancaire a simplement redirigé les flux de dépôts vers les grandes banques, et seulement en partie vers d'autres régions ou types d'actifs.

Cela nous a donné de bonnes données sur les marchés du travail. Ce qui a soutenu les taureaux une fois de plus. Malheureusement, cela a également renforcé la conviction de nombreux traders que la Réserve fédérale allait bientôt changer radicalement sa politique en commençant à réduire les taux d'intérêt. Cette croyance s'est renforcée chez les traders dès mars et n'a cessé de se renforcer depuis grâce à la contradiction des signaux - des indicateurs d'inflation aux données du marché de l'emploi.

Les licornes roses des attentes du marché

Actuellement, les contrats à terme sur les obligations d'État évaluent la probabilité que nous verrons au cours des prochains mois de cette année un scénario de cinq baisses successives de taux d'environ 25 points de base à chaque fois. Et bien sûr, de nombreux autres indicateurs. Même les marchés les plus liquides font le même pronostic, bien que cela ne soit pas toujours évident.

Tout cela se produit exactement sur un fond d'actualités opposé. Ainsi, la semaine dernière, la Réserve fédérale a augmenté les taux une fois de plus. Mais cette nouvelle est passée comme si de rien n'était pour les taureaux. En conséquence, si l'on regarde les niveaux d'attentes, nous verrons la plus grande différence pour eux pour tout le cycle actuel. Si le niveau actuel des fonds fédéraux est supérieur à 5%, alors les attentes pour leur niveau au début de l'année prochaine ne dépassent même pas 4%. Il est évident qu'il devrait y avoir environ six réductions de 0,25% pour atteindre le niveau d'attente. Dans quelle mesure est-ce réaliste? À mon avis, à peu près autant que le vol vers Mars cette année.

Mais le marché est ferme dans ses évaluations.

En partie, l'armée des traders est sérieusement convaincue que l'inflation peut être maîtrisée très rapidement. En fait, c'est la base pour un renversement de la politique des taux, nous comprenons tous cela. Dans quelle mesure est-ce réalisable?

Si nous regardons le niveau de rentabilité sans perte d'inflation de deux ans, qui peut être obtenu à partir de la différence entre les obligations protégées contre l'inflation et les obligations à revenu fixe, alors dès la première moitié de 2025, l'inflation reviendra à son niveau "normal" de 2%.

C'est simplement un indicateur technique. Mais le problème est le même que dans toutes les analyses de marché - il repose sur des conceptions existantes. En réalité, les niveaux de rentabilité peuvent être incorrects, surtout compte tenu de l'économie post-pandémique. Et si nous prenons en compte le fait que la courbe de rendement des obligations est actuellement profondément inversée, cet indicateur technique ne semble plus fiable.

Pour illustrer cela, vous pouvez prendre les données de rentabilité d'il y a deux ans avant la situation actuelle (ce sera environ avril-mai 2021). Eh bien, le pic actuel de l'inflation, dépassant 9%, est tombé juste au moment où la rentabilité de deux ans promettait une déflation complète.

Si vous voulez, pour moi, l'indicateur de rentabilité est un indicateur technique assez controversé, car il reflète le comportement des acheteurs d'obligations à deux ans au moment où il est établi. C'est-à-dire qu'il montre bien la tendance actuelle, mais il est utile pour les prévisions uniquement sur un marché calme.

La principale leçon que nous a apprise Covid-19 est qu'il est très facile de se tromper dans ses prévisions. J'ajouterais que cela est encore plus facile en période de manque de liquidité. Et compte tenu du fait que les vagues de choc de la pandémie continuent de se propager dans le système (je pense en premier lieu à la Chine), il semble étrange de parier que dans deux ans, l'économie se rétablira complètement des cendres du coronavirus, d'autant plus si le conflit ukraino-russe se prolonge.

Emploi et revenus - regardons-nous dans la bonne direction ?

Il est encore plus difficile de prévoir un retournement de situation en regardant les données sur l'emploi pour ce mois d'avril. Regardons la proportion de personnes employées âgées de 25 à 54 ans. Depuis la Seconde Guerre mondiale, lorsque les femmes ont commencé à travailler dans les pays développés, cette proportion n'a cessé d'augmenter. Ce changement social majeur, qui a contribué au bien-être des ménages, a atteint son apogée au début des années 1990, ne cessant de croître. Il a été renforcé par les adolescents des deux sexes qui travaillent. Depuis les années 90, le rapport n'a augmenté que légèrement au-dessus des niveaux actuels - au début des années 2000, qui ont été marquées par l'effondrement des dotcoms. Actuellement, environ 80% de la population en âge de travailler a un emploi. Et c'est un maximum absolu, si l'on ne tient pas compte de la crise des années 2000.

Ensuite, la logique est simple. Si nous avons vraiment atteint le maximum, cela signifie que nous l'avons déjà atteint. En fait, la Fed a complètement rempli ses objectifs ici. Cependant, l'inflation reste étonnamment élevée. Et cela "irrite un peu". Parce que cela signifie que le dollar est tellement bon marché qu'il ne peut pas offrir aux Américains le même niveau de vie avec le même revenu. Ils doivent gagner au moins 10% de plus pour atteindre le niveau de l'année dernière. Et cela, nous parlons d'une année post-pandémique assez modeste. Comparé à 2015, la différence sera encore plus grande.

En fait, la baisse des taux sans une baisse durable de l'inflation va à l'encontre du fait que les Américains gagnent plus. Si nous regardons au cœur du problème, le dollar s'est déprécié. Tellement déprécié que même un taux de 6% maintient à peine l'inflation à un niveau. Son prix réel doit encore baisser et les salaires doivent donc augmenter pour que l'inflation cesse de dicter les prix.

Mais lorsque le marché du travail affecte l'inflation en augmentant les salaires, cela exerce également une pression sur les dépenses des entreprises et le coût de production tout en augmentant la demande. Ainsi, le salaire horaire moyen a augmenté de près de 0,5% par rapport au mois précédent en avril, ce qui se situe juste à la limite supérieure de la plage normale. Oui, il est encore trop tôt pour sonner l'alarme à propos d'une spirale de l'auto-inflation, mais il s'est avéré soudainement que il n'est pas suffisant de fournir un emploi à un maximum de résidents. Ce qui est plus important, c'est leur niveau de revenu réel. Et c'est là que la Fed a des problèmes pour le moment.

Maintenant, les marchés attendent la publication des chiffres d'avril, qui aura lieu mercredi. Mais les analystes, tant Bloomberg que le régulateur, sont déjà assez sceptiques quant aux chiffres de l'IPC. Les chiffres consensuels de l'indice de base des prix à la consommation oscillent autour du niveau du mois précédent, à 5%. Le plus profond que peut atteindre cette baisse est de maintenir le taux au même niveau sans autre augmentation. Et sans cela, il est pratiquement impossible d'atteindre les niveaux de taux attendus par les marchés.

Ténacité de taureau

D'où vient cette confiance de fer selon laquelle les taux doivent baisser rapidement?

Tout d'abord, nous devons toujours prendre en compte que l'emploi est un indicateur retardé, car les employeurs considèrent les licenciements comme une mesure ultime. De plus, plusieurs indicateurs de marché assez fiables suggèrent qu'une récession économique complète nous attend bientôt - un niveau de récession un peu plus léger ou un peu plus lourd, mais une récession quand même.

Parmi ces indicateurs: la courbe de rendement des obligations du Trésor (toujours fortement inversée), les indicateurs économiques avancés qui pointent directement vers le bas, ainsi que les enquêtes auprès des gestionnaires d'approvisionnement de l'ISM. Tous ces indicateurs sont en rouge, signalant une récession depuis six mois. Les prix des matières premières, en particulier le pétrole, chutent, ce qui témoigne de l'absence de demande mondiale. Il est très raisonnable de se préparer à une récession dans un proche avenir.

Ici, nous devons nous poser une autre question. La récession sera-t-elle accompagnée d'une augmentation des prix - la soi-disant "stagnation", ou les prix cesseront-ils de croître comme des levures?

En supposant un scénario de stagnation économique, la Fed ne pourra ni augmenter ni baisser les taux d'intérêt de base, car les faillites en éventail dans tous les secteurs épuiseront l'économie en quelques mois.

Cependant, si l'inflation peut être maîtrisée, alors le scénario sera exactement le contraire: une politique monétaire de crédit maximale pour soutenir l'économie.

En réalité, je pense que nous aurons une option moyenne : une récession modérée avec une inflation assez persistante entraînera une baisse des taux de la Fed d'ici la fin de l'année. Mais dans quel scénario la Fed sera-t-elle capable de réduire les taux d'au moins cinq fois au cours des six prochaines réunions ? Il n'y a pas vraiment d'autres scénarios que celui d'une reprise économique complète et rapide. Cependant, il n'y a pas vraiment de prémisses pour un tel scénario.

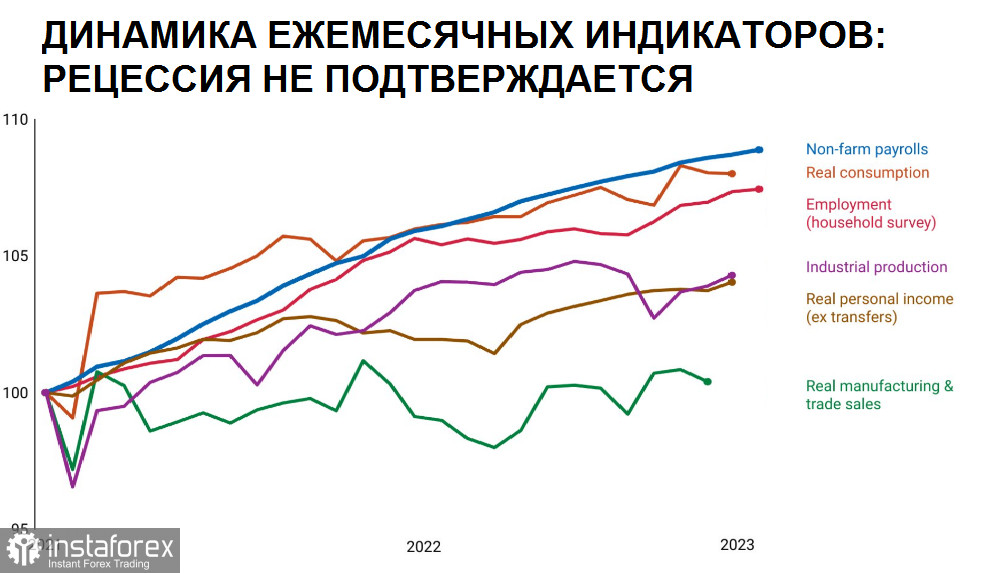

Il est intéressant de noter que l'opinion de la Fed elle-même est en réalité plus importante que celle du National Bureau of Economic Research - l'organisme chargé de déterminer officiellement le début d'une récession. Principalement parce que le NBER est un énorme frein et ne déclare généralement une récession que plusieurs mois après son début. Mais nous pouvons nous référer aux données utilisées par le Bureau dans ses calculs et regarder les chiffres.

Ainsi, selon les graphiques, une récession n'est pas nécessairement inévitable car le marché du travail et la demande des consommateurs sont solides.

En partie en raison du facteur COVID, l'analyse technique et tout autre indicateur échouent. Quoi que nous fassions pour affirmer la fin de l'ère pandémique, le système n'a pas encore digéré toutes les mesures visant à surmonter la crise post-COVID. Tous ces dollars imprimés supplémentaires doivent de toute façon faire baisser sa valeur. On ne peut pas échapper à cette règle simple, et tant que le dollar ne deviendra pas moins cher, l'inflation étouffera l'économie. De plus, cela concerne non seulement les États-Unis, mais aussi l'Europe, bien que dans une moindre mesure. Et le problème n'est pas tant dans cet argent supplémentaire que dans le fait qu'il est très difficile de juger où ces flux d'argent iront. Si les États-Unis sont capables de transférer le fardeau de la récession vers les pays en développement, comme cela a été fait dans le passé, la récession sera assez légère et nous nous en sortirons tous avec une légère frayeur. En revanche, de nombreux pays auront de grandes difficultés à rembourser leur dette publique.

Cependant, le fait que les liquidités libres s'écoulent actuellement en Europe et en Asie à un rythme soutenu, cette option peut ne pas être disponible. Surtout si le gouvernement ne parvient pas à se mettre d'accord sur un nouveau plafond de la dette publique. Alors la crise sera locale, mais plus grave.

Que doivent faire les investisseurs dans cette situation? L'un des avantages des investissements est que vous pouvez couvrir vos paris. Si les prévisions de récession les plus terribles se réalisent, vous voudrez probablement sortir du marché boursier américain ou même changer de préférence, par exemple pour le secteur des crypto-monnaies. Si vous vous appuyez sur les indicateurs de revenus des entreprises pour le premier trimestre, vous vous attendrez à ce que les actions surpassent les obligations et achèterez volontiers plus d'actions d'entreprises américaines. Et si vous n'êtes pas sûr, vous choisirez la diversification.

Il est important de comprendre que vous n'êtes pas le seul à vous sentir incertain - les grands fonds d'investissement avec des équipes entières d'analystes se sentent également de la même manière. Et bien que les obligations du Trésor à 10 ans et le S&P 500 aient été négociés dans une fourchette assez large tout au long de cette période, les volumes de couverture augmentent régulièrement.

En fait, la confiance dans le retournement de la Fed est actuellement si forte qu'il existe un risque assez sérieux de rupture vers des rendements plus élevés. Mais il vaut mieux éviter une position extrême dans n'importe quelle direction cette année agitée.

Péripéties bancaires

Dans toute cette histoire, nous ne devons pas oublier la crise qui a frappé les banques régionales américaines. La question est de savoir quel est le danger que ce scénario se répète et s'intensifie?

Si nous ne généralisons pas avec les pics de crise passés, que peuvent nous dire les chiffres?

Les prix des actions des banques ont chuté et les actionnaires des institutions en faillite ont été satisfaits. Aucun déposant n'a perdu un centime. Il n'y a pas de panique, les marchés sont très calmes. La Réserve fédérale a même augmenté les taux deux fois depuis la fermeture de SVB Financial Group qui a provoqué des troubles, mais grâce à un programme de prêts d'urgence aux banques, cela n'a pas eu d'effet négatif.

C'est peut-être une crise pour les actionnaires de la banque ; mais cela n'a jamais été une crise généralisée. Warren Buffett a expliqué cette situation de la meilleure façon possible : personne ne veut être celui qui informera les Américains que leurs dépôts ne sont assurés que dans une certaine mesure. Cela détruirait le monde bancaire. Et il a raison.

La destruction des dépôts serait si catastrophique qu'aucun politicien sain d'esprit ne le permettrait.

Mais l'absence de catastrophe ne signifie pas la présence de dividendes. Et aucun investisseur ne veut s'impliquer dans le système bancaire pour le moment. Même Buffett a prêté activement de l'argent au système bancaire pendant la crise de 2008. Mais cette fois-ci, il reste à l'écart de tout cela.

Bien sûr, en partie, la raison de son désintérêt réside dans le fait que les lois sur les sociétés de portefeuille bancaires ne lui permettent pas de détenir un bloc de contrôle d'actions de plus d'une entreprise. Mais surtout, les bénéfices des banques semblent incertains.

En fait, dans le nouveau système économique, les dépôts sont une marchandise comme le soja ou le pétrole, par exemple. Ainsi, si les déposants sont mieux informés sur les rendements plus élevés ailleurs, l'argent aura tendance à quitter les comptes de dépôt. Dans ces conditions, les banques sont obligées d'offrir des taux plus élevés sur les dépôts, ce qui réduira finalement les bénéfices de la banque en réduisant la marge nette d'intérêt.

Cela conduira probablement à un système financier plus efficace à long terme et à un niveau de vie plus élevé. Il est donc difficile de qualifier ce scénario. Mais à court et moyen terme, en particulier pour les actionnaires, il s'agit d'un coup direct à la rentabilité et d'un sentiment d'inquiétude parmi les banquiers. Par conséquent, nous pouvons nous attendre à un durcissement des normes de crédit en raison de taux d'intérêt plus élevés sur les prêts et d'une réglementation non tarifaire (en raison d'autres facteurs). Tout cela a un impact négatif sur l'économie à court terme, et c'est l'argument qui joue contre la baisse des taux de la Fed.

Ensuite, nous pouvons nous attendre à une consolidation accrue du capital, comme cela a déjà été observé avec les ventes de SVB Financial Group et de First Republic Bank.

Le système bancaire américain est beaucoup plus fragmenté que dans tout autre pays développé, il y a donc de la place pour beaucoup plus de fusions, bien que cela affectera considérablement les possibilités des petites banques.

À mesure que les prix des actions des banques régionales chutent, il devient de plus en plus difficile pour elles d'attirer des financements en actions et de conserver les dépôts, de sorte que la vente à un prix décevant reste la meilleure option. Ce n'est pas une situation très favorable pour les investisseurs en actions de la banque, et le risque d'un fardeau supplémentaire pour le budget de l'État, qui sera finalement prélevé sur les bénéfices futurs de la banque, est réel.

Pour réduire le coût de l'acquisition d'institutions en faillite, la Federal Deposit Insurance Corporation voudra partager les pertes avec des organisations non bancaires (comme des groupes d'investissement directs) qui sont prêtes à les assumer, mais cette mesure ne sera probablement pas politiquement populaire. Ainsi, une certaine forme de garantie de dépôt explicite semble presque inévitable.

Reste à savoir si cela ne conduira pas à une crise qui obligera la Fed à abaisser à nouveau les taux encore et encore. Pas nécessairement. Mais cela ne signifie pas non plus qu'il faut se relâcher : le système est extrêmement vulnérable, comme nous le voyons.

Bientôt, une enquête trimestrielle sera publiée sur les principaux spécialistes du crédit de la Fed, qui fournira les premières preuves convaincantes que les faillites bancaires obligent les créanciers à rendre l'accès au crédit plus difficile. Mais même sans cela, il est clair que ce qui menace directement le système bancaire ne peut être ignoré.

Et même si nous examinons l'aspect historique, dès 2006, certains analystes ont sonné l'alarme sur la taille des prêts hypothécaires non garantis. Le système était simplement sourd. Tout comme les marchés. Tout comme le gouvernement démocrate lors de l'approbation du programme d'aide pendant la pandémie.

Si l'on se souvient, en 2006, de nombreux investisseurs sont devenus baissiers, mais vous les auriez alors appelés des paniqués. Le début de 2007 a engendré encore plus d'ours. Donc, ce n'était pas que une ou deux personnes ont compris quelque chose, simplement beaucoup l'ont compris trop tôt.La principale leçon que la crise de 2008 peut nous apprendre est que le marché n'a pas prêté attention aux signaux spécifiques du secteur bancaire, ne les considérant pas comme significatifs. Par conséquent, considérer complètement la question des faillites de banques régionales est au moins prématuré. Pas alors que la récession est imminente.

Dans la plupart des cas, les actions des banques régionales ont toujours un déséquilibre impressionnant qui s'est formé au fil des ans. Par conséquent, la menace pour eux est toujours présente.

Et oui, le programme de prêts d'urgence soutient l'illusion de la norme, mais on ne peut pas imprimer des dollars indéfiniment. Chaque nouveau dollar imprimé renforce la croissance de l'inflation, ce qui n'est pas ce que la Réserve fédérale américaine (FED) cherche à atteindre. Et la stratégie "soutenir les banques et augmenter les taux" ne fonctionne que sur de courtes périodes, mais à long terme, l'économie réagit à l'absence de crédits bon marché et commence à s'effondrer. Et les banques ne peuvent plus se maintenir à flot dans ce cas.

Compte tenu de tout cela, il est difficile de s'attendre à des baisses significatives consécutives de la part de la FED. Pas maintenant, pas cette année. Ce serait bien si elles commençaient au moins à la fin de l'année. Mais pour l'instant, les marchés sont trop optimistes, et cela nous reviendra encore.

Lire d'autres articles de l'auteur, notamment:

Les opinions des experts sur les marchés émergents sont diamétralement opposées

Les marchés sont sérieusement orientés à la baisse du dollar

Le dollar perd sa place en tête de liste?

Les gestionnaires de fonds d'investissement signalent une augmentation des faillites

L'inflation de base - le nouveau fléau de la Réserve fédérale

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română