Le Maure a fait son travail, le Maure peut partir. Et la Fed et la BCE ont fait ce que les marchés financiers attendaient d'elles. Mais contrairement à la banque centrale américaine, la banque européenne est encore loin de la fin du cycle de restriction monétaire. Il est intéressant de noter que le résultat a été le même - une vente sur les faits. Tout d'abord, le dollar américain a souffert, puis l'euro. En fin de compte, l'EUR/USD a une fois de plus fait un tour sur les montagnes russes américaines, faisant grisonner plus d'un trader.

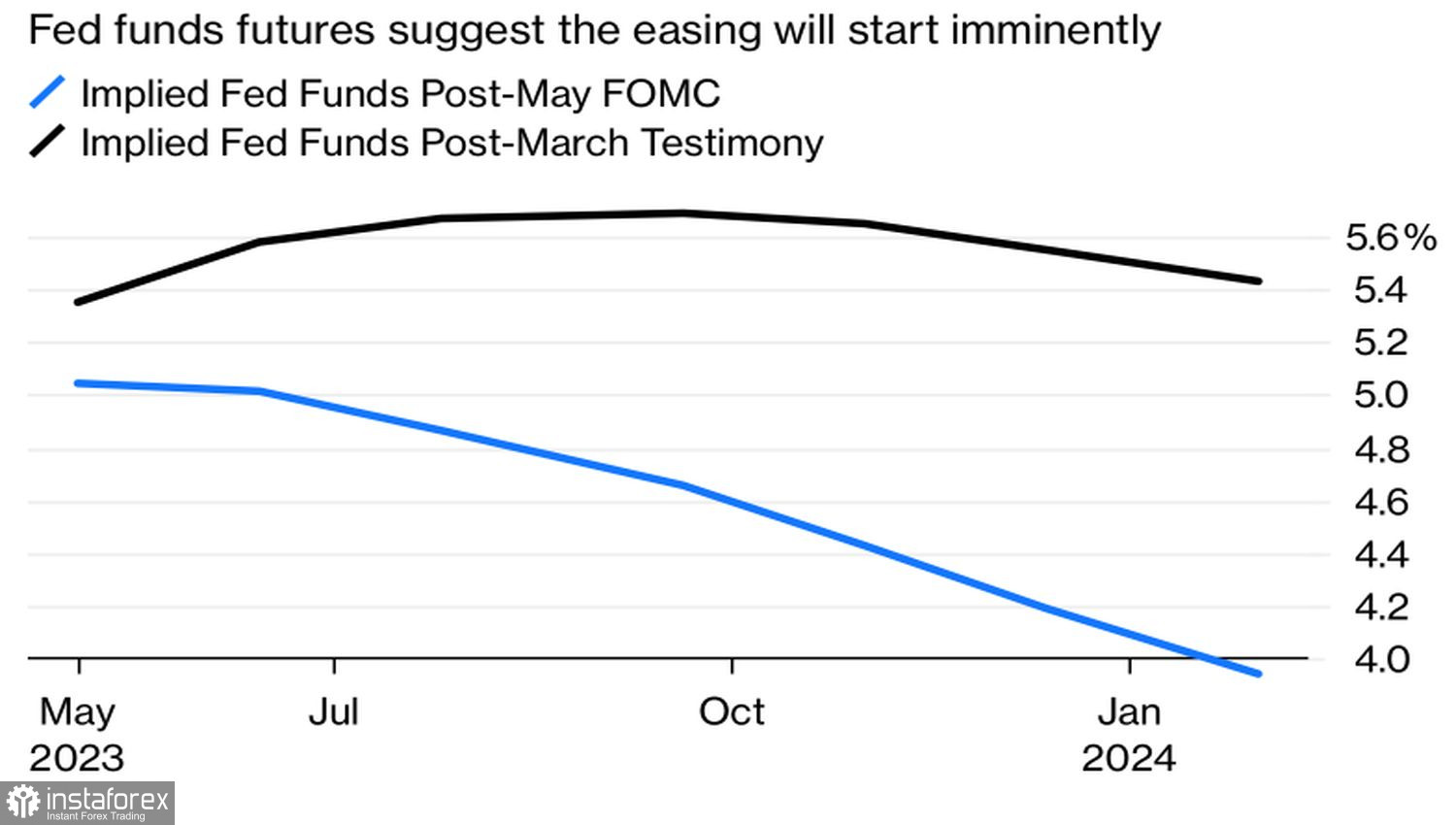

La Fed a été la première à jouer son jeu. Les investisseurs craignaient qu'elle ne maintienne la formulation selon laquelle un resserrement monétaire serait approprié, et que Jerome Powell évoque l'idée d'un retournement "dovish" en 2023. En réalité, tout s'est passé différemment : la phrase a disparu du texte de la déclaration accompagnant la décision, et le président de la Fed a déclaré que les marchés pouvaient avoir leur propre opinion. Les taureaux sur l'EUR/USD ont cessé d'avoir peur et sont passés à l'attaque, sur fond de baisse des rendements des obligations du Trésor et d'une probabilité accrue de baisse du taux des fonds fédéraux à 4,25 % d'ici la fin de l'année.

Dynamique du taux prévu de la Fed

Ensuite, l'attention s'est tournée vers la BCE. Contrairement à la plupart des réunions du Conseil des gouverneurs au cours des 15 dernières années, la forte hausse de l'euro en mai a été bénéfique pour la Banque centrale européenne. Auparavant, l'exportation et les prix trop bas étaient une source de préoccupation. Maintenant, les régulateurs préfèrent jouer à des guerres de devises inverses, où le renforcement de la monnaie les aide à vaincre l'inflation.

Cependant, selon les dernières recherches de la BCE, une variation de 1% du taux de change de l'euro réduira les prix à l'importation de 0,3% au cours de l'année suivante. L'impact sur les prix à la consommation sera encore plus insignifiant - 0,04%. Autrement dit, la hausse de 15% de l'EUR/USD depuis octobre ne ralentira l'IPC que de 0,6%. Et cela ne suffit pas pour réduire l'inflation de 7% à l'objectif de 2%.

Dynamique de l'inflation européenne

Ainsi, l'euro a joué en faveur de la BCE, mais le fait que le Conseil des gouverneurs n'ait rien annoncé de nouveau au marché a entraîné des ventes sur les faits. En effet, la hausse de 25 pb du taux de dépôt à 3,25 % avait été intégrée dans les cotations de la paire de devises. Elle avait besoin d'un nouveau catalyseur pour rétablir la tendance haussière, mais Christine Lagarde ne l'a pas fourni.

La nouvelle selon laquelle la réinvestissement des revenus des obligations acquises dans le cadre du QE serait interrompu à partir de juillet n'a pas non plus aidé l'EUR/USD. Les marchés s'attendaient à quelque chose de similaire, peut-être même un peu plus tôt, dès juin. C'est pourquoi cette nouvelle n'a pas été appréciée par l'euro.

Dans l'ensemble, le ralentissement de la restriction monétaire de 50 à 25 pb suggère que le cycle de hausse des taux en zone euro touchera bientôt à sa fin. Le marché à terme a réduit le plafond prévu pour le coût des emprunts de 3,9% à 3,7%, ce qui exerce une pression sur l'euro.

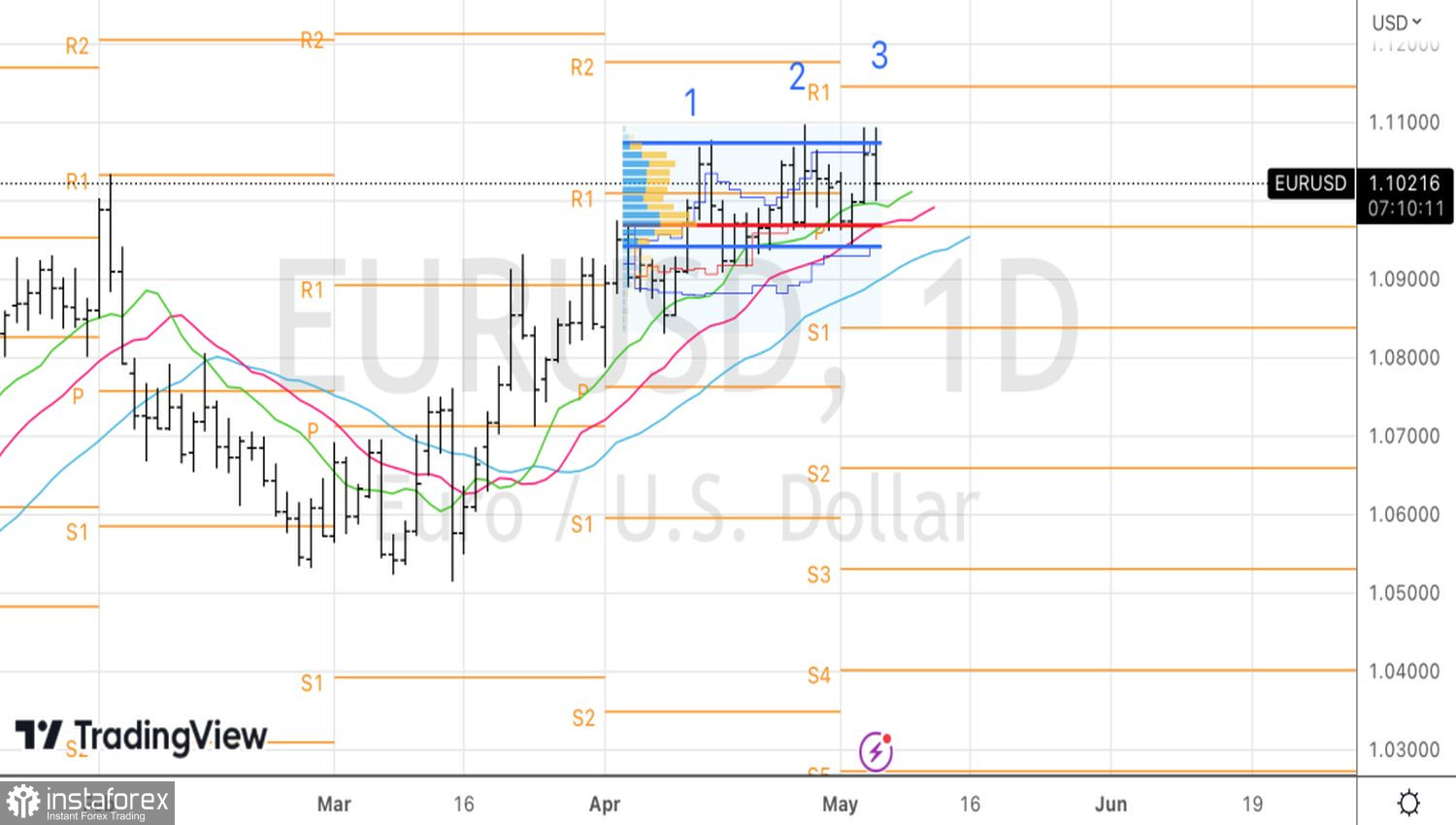

Les longs techniques formés à partir de 1,1 achats sur EUR/USD ont tenu bon. Nous allons les renforcer en cas de percée des résistances représentées par la limite supérieure de la juste valeur à 1,1075 et le pic local à 1,1095. Cependant, si les cotations reviennent au niveau d'entrée, il est judicieux de se retourner, de prendre une position courte et de jouer le modèle de retournement des Trois Indiens.

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română