Après l'ouverture dans la zone verte, l'indice S&P 500 a chuté pour la deuxième journée consécutive, les problèmes bancaires l'emportant sur les revenus plus élevés que prévu des entreprises technologiques. Les actions de First Republic Bank ont chuté de 30% après des informations selon lesquelles le gouvernement ne souhaite actuellement pas intervenir dans les affaires de la banque, le rendement des UST à 10 ans atteignant 3,456%.

Le marché boursier américain est sous pression de deux tendances opposées. Les actions des entreprises technologiques augmentent en raison de résultats plus positifs que prévu, tandis que le secteur bancaire, au contraire, baisse en raison de la menace croissante d'une nouvelle vague de crise.

Les commandes de biens durables ont augmenté de 3,2% en mars, dépassant largement les prévisions, et la balance commerciale des biens s'est également nettement améliorée. Aujourd'hui, les données préliminaires du PIB américain pour le premier trimestre seront publiées, il est possible que les chiffres soient supérieurs aux prévisions, ce qui soutiendra le dollar.

La baisse des prix du pétrole (-3,7% Brent, -3,5% WTI) malgré une réduction notable des stocks de pétrole brut aux États-Unis a exercé une pression sur les devises liées aux matières premières, reflétant en grande partie les préoccupations concernant le ralentissement de la croissance mondiale. Les devises liées aux matières premières ont réagi à la baisse, ce qui n'est pas surprenant, mais la tendance à la baisse du pétrole est peu probable, car les prix sont largement contrôlés par la position ferme de l'OPEP+, qui est prête à réduire l'offre à tout moment.

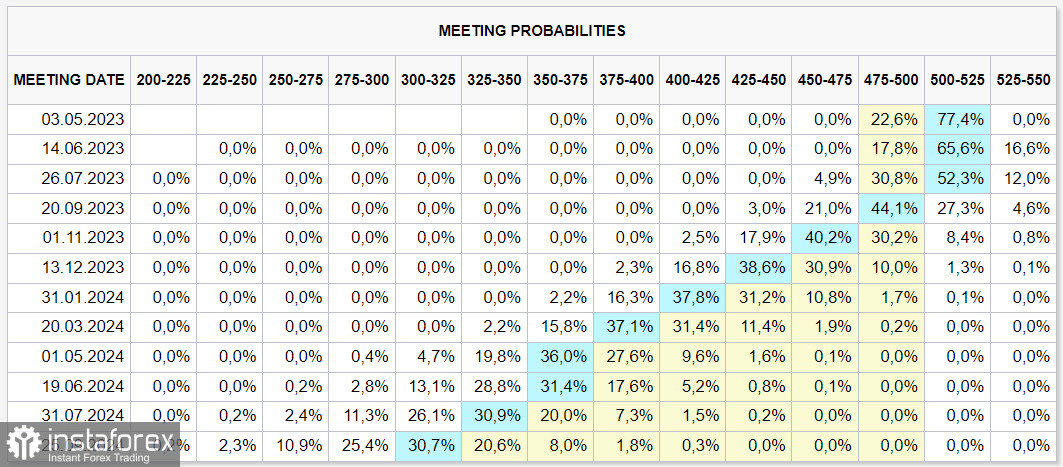

Il reste 6 jours avant la réunion du FOMC, les marchés prendront probablement une pause et il n'y aura pas de mouvements importants. Les contrats à terme sur les taux suggèrent une augmentation de 25 points de base, et à partir de septembre, le début d'un cycle de baisse des taux.

Si les prévisions se confirment à l'issue de la réunion, le principal facteur haussier pour le dollar prendra fin et le dollar continuera de s'affaiblir face aux principales devises mondiales.

USDCAD

Vendredi, les données sur le PIB du Canada pour février seront publiées, avec une prévision de ralentissement de la croissance économique de 0,5% à 0,2%, et c'est la seule publication macroéconomique de la semaine en cours.

Hier, la Banque du Canada a publié le compte rendu de sa dernière réunion, qui indique que la BoC prévoyait de relever les taux en avril en raison d'une réaction trop lente à l'inflation soutenue, ainsi qu'à une croissance économique stable. Mais la décision n'a pas été prise, et selon le procès-verbal, la principale raison en était une croissance du PIB plus élevée que prévu. Le taux est resté à 4,5%, et la Banque du Canada attendra de nouvelles données pour obtenir des arguments plus clairs.

La position nette courte sur le CAD a diminué de 749 millions au cours de la semaine de déclaration, pour atteindre -3,453 milliards. La positionnement pour le dollar canadien reste baissier, mais la position courte diminue pour la deuxième semaine consécutive, le prix de calcul baisse.

USDCAD continue de consolider dans une large fourchette de 1,3220/3980, la probabilité de sortie de la fourchette vers le haut est plus élevée. La hausse corrective est dirigée vers la ligne de tendance et la résistance de 1,3790/3810, nous attendons toujours l'épuisement de l'impulsion haussière à court terme et un retournement de l'USDCAD vers le bas en direction du support de 1,3260/70.

USDJPY

Jeudi soir, un grand ensemble de données macroéconomiques sera publié, comprenant le taux de chômage, la production industrielle et l'inflation des consommateurs. Pour l'inflation, les prévisions suggèrent une baisse de 3,4% en glissement annuel à 2,9% en glissement annuel, mais en excluant les produits alimentaires, l'inflation devrait rester à son niveau actuel de 3,2%.

La question de l'inflation reste cruciale. Le gouverneur de la Banque du Japon, Kuroda, a déclaré lors d'une réunion du sous-comité du Comité de la Chambre basse pour l'audit et la surveillance administrative le 24 avril que la normalisation de la YCC (contrôle de la courbe des rendements) serait possible lorsque les prévisions de prix de la Banque du Japon correspondraient à l'objectif d'inflation de 2% sur une période de 6, 12 et 18 mois.

Ceci est une correction importante. Lors des audiences pour l'approbation d'un nouveau poste fin février, M. Ueda avait déclaré que le critère serait l'amélioration de l'inflation tendancielle, mais maintenant, juste avant la réunion de la Banque du Japon sur la politique monétaire demain matin, il a exprimé une position plus concrète. Comme le retour à la prévision de 2% à court terme est impossible, la révision de la politique de stimulation ne se produira pas non plus demain matin.

Le yen s'est renforcé au cours des deux derniers mois sur ces attentes, mais si la BoJ confirme la position d'Ueda demain, un retournement à la hausse de l'USDJPY deviendra très probable.

La position courte nette sur le yen n'a pratiquement pas changé et s'élève à -5,3 milliards de dollars en fin de semaine. L'avantage des ours est fort, le prix calculé est inférieur à la moyenne à long terme, mais il a perdu de son dynamisme et une nouvelle baisse est remise en question.

Le yen n'a pas réussi à dépasser la moitié du canal haussier de correction tant que le prix calculé reste en dessous de la moyenne à long terme, la perspective d'une baisse supplémentaire de l'USDJPY est prioritaire. L'objectif est la limite du canal à 130,90/131,10, mais il n'y a pas encore de raisons de s'attendre à de forts mouvements. Beaucoup de choses peuvent changer après la réunion de la Banque du Japon demain, car les marchés attendent plus de clarté sur les plans de la BoJ. Si demain il devient clair qu'il n'y a pas de raison de s'attendre à une correction ou à l'annulation du YCC, la tendance pourrait s'inverser et l'objectif à long terme se déplacerait vers le niveau de 140.

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română