Graphique en 4 heures

Détails techniques :

Ligne supérieure du canal de régression linéaire : direction - vers le bas.

Ligne inférieure du canal de régression linéaire : direction - vers le bas.

Moyenne mobile (20; lissée) - latérale.

La paire de devises EUR/USD n'a rien montré d'extraordinaire lundi. Étant donné qu'un seul rapport sur la production industrielle américaine était prévu ce jour-là, on ne pouvait pas s'attendre à un mouvement fort alors que la paire n'a rien montré dans une situation à peu près identique à celle de vendredi. Cependant, 30 points de volatilité, c'est encore moins que rien. Lundi, la volatilité n'était pas beaucoup plus élevée, si bien que la paire s'est à nouveau très mal négociée. Dans des revues récentes, nous avons déjà dit que dans les conditions actuelles, il est nécessaire de négocier soit sur le long terme (c'est-à-dire sur une échelle de temps quotidienne), soit en intraday. Et même dans ce cas, les signaux qui peuvent être élaborés ne sont pas toujours formés sur un graphique en 5 minutes. Si une paire passe de 30 à 40 points par jour, alors, même théoriquement, combien pouvez-vous gagner avec cela ? Disons qu'elle passe environ 10 points la nuit, et qu'il y a 20-30 points dans la journée.

Naturellement, aucun trader n'attrape le mouvement au tout début et ne le quitte à la toute fin. Ainsi, 10 points de profit sont le maximum actuellement disponible pour les acteurs du marché. Et ce, à condition qu'il n'y ait pas un seul faux signal dans la journée. Et dans un marché plat, comme on le sait, les faux signaux se forment. Quant à l'image technique sur le graphique en 4 heures selon le système des canaux de régression linéaire, vous ne pouvez utiliser que la ligne de la moyenne mobile comme guide et comme source de signaux. L'indicateur Heiken Ashi change trop souvent de direction après des mouvements trop faibles. Il est également important de traiter la question de savoir quand attendre une reprise de la volatilité.

Et c'est la question la plus difficile à l'heure actuelle. La paire livre/dollar semble avoir pris de l'élan au cours des dernières semaines et passe au moins 80-100 points par jour. Ce n'est pas beaucoup pour la livre, mais c'est suffisant pour compter sur de bons signaux et la formation de profits. Mais la monnaie européenne est en un seul endroit, il est donc extrêmement difficile d'espérer des profits en la négociant. Nous supposons que le marché devrait sentir une certaine poussée de l'extérieur pour recommencer à négocier la paire plus activement. Ce qui est le plus intéressant - les rapports COT n'indiquent pas une forte baisse du volume des contrats longs et courts sur l'euro. La raison d'une si forte baisse de l'activité reste un mystère. Les espoirs sont tous liés au sujet le plus important du moment - le programme d'assouplissement quantitatif de la Fed. Sur ce sujet, cependant, tant de choses ont déjà été dites que cela a déjà ennuyé tout le monde. Après tout, absolument rien ne change. Les représentants du conseil de la Fed continuent de parler à voix haute du moment le plus opportun pour commencer à réduire les mesures d'assouplissement quantitatif. De plus, les avis étant partagés au sein du comité monétaire, rien ne garantit que l'économie américaine recevra moins d'injections de liquidités à partir de novembre. En outre, la Fed est maintenant confrontée à plusieurs dilemmes à la fois, et c'est très probablement à cause de cela que Jerome Powell a jusqu'à présent refusé de soutenir James Bullard, Rafael Bostic et d'autres partisans d'une réduction précoce du programme de relance.

En fait, le marché du travail commence à ralentir sa reprise, et le programme d'assouplissement quantitatif est toujours nécessaire. Mais dans le même temps, l'inflation continue de progresser, et les prix aux États-Unis augmentent très fortement. Cependant, comme ils augmentent pour des biens chers, cette croissance est mal reflétée dans l'inflation finale. L'inflation est maintenant de 5,4 %, et les appartements, l'électricité, le carburant, les voitures ont vu leur prix augmenter de 25 % ou plus. Dans le même temps, si nous commençons à réduire l'assouplissement quantitatif, il se peut que l'inflation ne diminue pas, comme prévu. L'indice des prix à la consommation a déjà accéléré, et maintenant les prix vont augmenter par inertie. Mais le marché du travail risque de ralentir encore plus sans injection de liquidités supplémentaires. En outre, tout resserrement peut entraîner une hausse du dollar américain, ce qui n'est pas nécessaire pour le Trésor et la Fed, car cela augmentera considérablement le coût du service de la dette publique américaine et une hausse du rendement des bons du Trésor.

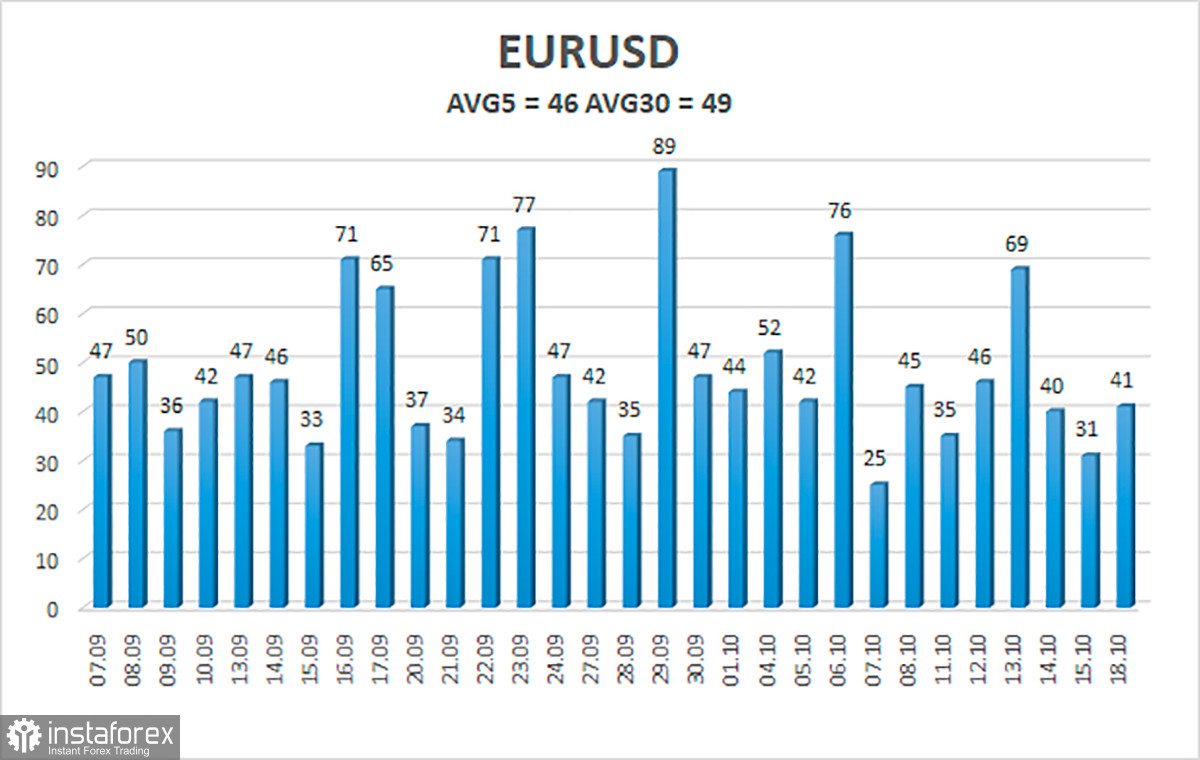

La volatilité de la paire de devises euro/dollar au 19 octobre est de 46 points et est considérée comme «faible». Ainsi, nous nous attendons à ce que la paire évolue aujourd'hui entre les niveaux de 1,1559 et 1,1651. Le renversement de l'indicateur Heiken Ashi à la baisse signale un nouveau cycle de mouvement à la baisse.

Niveaux de soutien les plus proches :

S1 - 1.1597

S2 - 1.1536

S3 - 1.1475

Niveaux de résistance les plus proches :

R1 - 1.1658

R2 - 1.1719

R3 - 1.1780

Recommandations de trading :

La paire EUR/USD continue de se situer au-dessus de la ligne de moyenne mobile, la tendance reste donc haussière, et la volatilité minime. Ainsi, aujourd'hui, il est possible de rester dans les ordres d'achat avec les objectifs de 1,1651 et 1,1658. Les ventes de paires doivent être ouvertes si le prix est fixé en dessous de la moyenne mobile avec des objectifs de 1.1559 et 1.1536.

Explications des illustrations :

Les canaux de régression linéaire - permettent de déterminer la tendance actuelle. Si les deux sont dirigés dans la même direction, alors la tendance est forte.

Ligne de moyenne mobile (paramètres 20.0, lissés) - détermine la tendance à court terme et la direction dans laquelle le trading doit être effectué.

Niveaux de Murray - niveaux cibles pour les mouvements et les corrections.

Niveaux de volatilité (lignes rouges) - le canal de prix probable que la paire passera le jour suivant, sur la base des indicateurs de volatilité actuels.

Indicateur CCI - son entrée dans la zone de survente (inférieure à -250) ou dans la zone de surachat (supérieure à +250) signifie qu'un renversement de tendance dans la direction opposée est proche.

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română