Quelle que soit la solidité des données américaines sur l'emploi en mai, la crise n'est pas encore terminée. Et à la fin, les États accumuleront une montagne de dettes, leur situation financière se détériorera, ce qui peut saper le statut du dollar comme principale monnaie de réserve. À ces moments-là, les investisseurs courent vers l'or, dont les positions se sont rapidement redressées après avoir baissé pour s'établir à 1 675 $ l'once, ce qui a permis aux traders de former des positions longues conformément à mes recommandations précédentes.

La Commerzbank note que les FNB d'or ont été marqués par une sortie de capitaux de trois jours, la plus longue depuis mars. Impressionnés par le rallye du S&P 500, les investisseurs ont cherché de l'argent pour acheter des actions et ont vendu des produits auprès de fonds de change spécialisés. Cependant, à mon avis, une telle stratégie deviendra rapidement impopulaire: premièrement, le métal précieux a pu récupérer rapidement les pertes précédemment subies; deuxièmement, les indices boursiers doivent être corrigés. Leur mouvement haussier soutient fortement la Maison Blanche, qui affirme que malgré des statistiques solides sur l'emploi américain, une relance budgétaire supplémentaire sera encore nécessaire.

Il y a une semaine, l'or suivait le même chemin que le dollar américain, mais même alors, il était clair que leur corrélation directe ne pouvait pas durer longtemps. Les prévisions de croissance XAU / USD sont associées aux anticipations d'un affaiblissement de l '«américain». La croissance du double déficit, l'expansion du bilan de la Fed et la préservation des taux d'intérêt bas par la banque centrale sur une longue période nous permettent de parler d'un changement de la tendance à la hausse de l'indice USD vers une tendance à la baisse.

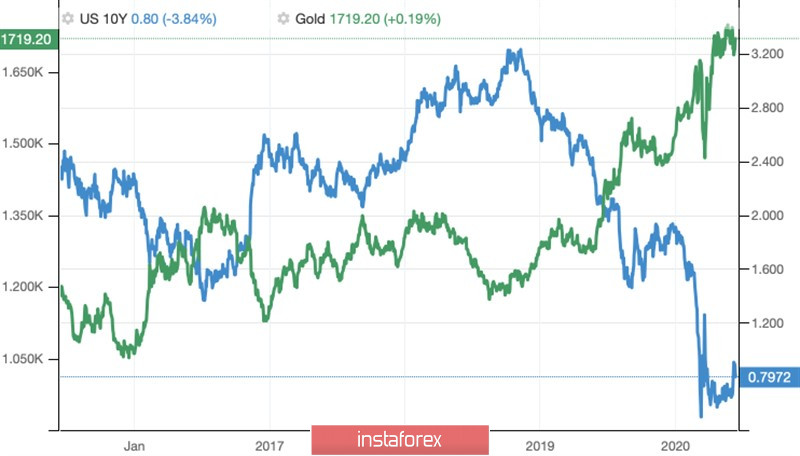

La dynamique de l'or et du dollar américain

En effet, ce n'est qu'au deuxième trimestre que le Trésor émettra des obligations d'une valeur de 3 billions de dollars, ce qui entraînera une augmentation de la dette publique à 130% du PIB. Il y a dix ans, c'était un chiffre à 100%. Dans le même temps, la croissance de la rentabilité due aux attentes d'une reprise en V de l'économie américaine contraindra la Réserve fédérale à utiliser l'expérience de ciblage de la dette japonaise et australienne. Selon les experts de Bloomberg, cela se produira avant septembre et un contrôle sera effectué pour les titres à 2 ou 5 ans. En limitant la croissance de la rentabilité, Jerome Powell et l'entreprise priveront le dollar d'un atout important. Dans le même temps, l'accélération de l'inflation entraînera une baisse des taux réels des bons du Trésor, ce qui est une bonne nouvelle pour l'or.

Dynamique des rendements de l'or et des obligations américaines

La crise n'est pas encore vraiment terminée, la Fed est simplement obligée d'utiliser la rhétorique «pigeon» lors de la réunion du FOMC de juin pour ne pas provoquer une correction sérieuse du marché boursier, ce qui est extrêmement inapproprié à la veille de l'élection présidentielle américaine. Selon les estimations de la Banque mondiale, le PIB mondial en 2020 baissera de 5,2% et les économies des pays en développement - de 2,5%, pour la première fois en 60 ans.

Un assaut techniquement réussi sur la résistance dynamique sous la forme de moyennes mobiles et de lignes 1-3 du motif 1-2-3 augmentera les risques de reprise de la campagne nord du métal précieux dans la direction de la cible de 161,8% selon le modèle AB = CD. Formé à partir du niveau de 1675 $ l'once, nous conservons et augmentons les positions longues sur les poussées de résistance.

Graphique journalier d'or

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română