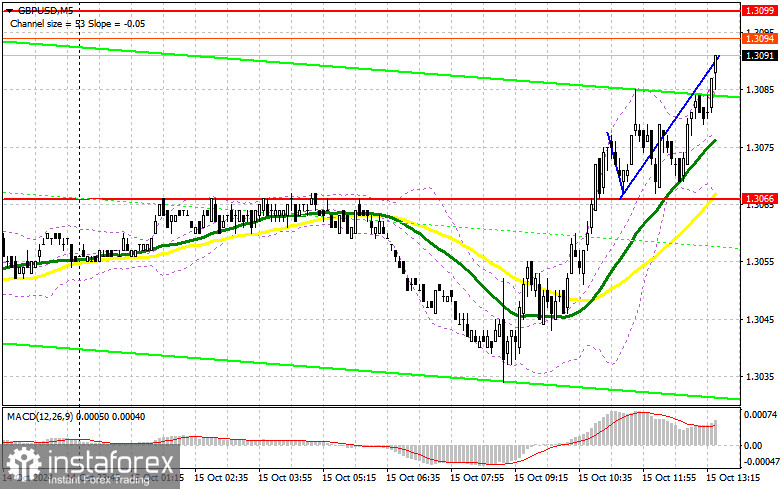

In meiner morgendlichen Prognose konzentrierte ich mich auf das Niveau von 1,3066 und plante, Handelsentscheidungen darauf basierend zu treffen. Werfen wir einen Blick auf das 5-Minuten-Chart und sehen, was passiert ist. Der Durchbruch und anschließender Retest dieser Range bot einen guten Einstiegspunkt für Long-Positionen, was zum Zeitpunkt des Schreibens bereits zu einem Anstieg von über 30 Punkten geführt hat. Der technische Ausblick wurde für die zweite Tageshälfte leicht überarbeitet.

Um Long-Positionen bei GBP/USD zu eröffnen:

Reden von mehreren Vertretern der Federal Reserve und der Empire Manufacturing Index für September sind die einzigen bedeutenden Ereignisse während der US-Sitzung, die Käufern des Pfund die Chance geben, die Aufwärtsbewegung fortzusetzen. Sollte GBP/USD fallen und die Bären auf die Aussagen reagieren, wäre ein falscher Ausbruch um 1,3066, welcher am Morgen als Widerstand diente, ein guter Einstiegspunkt für Long-Positionen, mit der Chance auf eine Erholung zum Widerstand von 1,3099. Ein Durchbruch und Retest dieses Bereichs von oben wird die Aussichten auf einen Aufwärtstrend stärken, was zur Entfernung der Stop-Orders der Verkäufer führt und eine gute Kaufgelegenheit mit dem Potenzial, 1,3131 zu erreichen, schafft, was die Pläne der Verkäufer für weitere Rückgänge untergraben würde. Das am weitesten entfernte Ziel wird das Niveau von 1,3171 sein, wo ich plane, Gewinne mitzunehmen. Sollte GBP/USD fallen und es keine Aktivität der Bullen bei 1,3066 in der zweiten Tageshälfte geben, wird der bärische Markt zurückkehren. Dies würde auch zu einem Rückgang und einem Retest der nächsten Unterstützung bei 1,3031 führen. Ein falscher Ausbruch dort wäre die einzige Bedingung für die Eröffnung von Long-Positionen. Ich plane, GBP/USD bei einem Rückprall vom Tief von 1,2975 zu kaufen, mit einem Ziel von einer 30-35 Punkte Korrektur im Tagesverlauf.

Um Short-Positionen bei GBP/USD zu eröffnen:

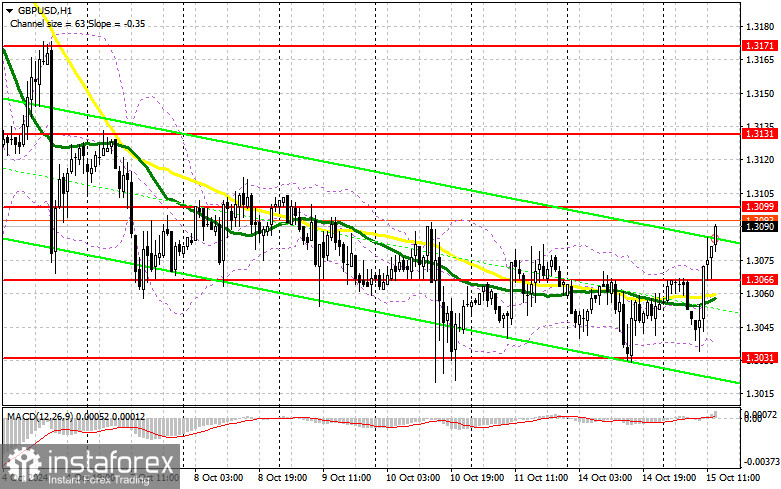

Verkäufer sind nicht in Eile, sich zu bewegen, was Raum für die Aufwärtskorrektur des Pfunds lässt. Bären benötigen vorsichtige Aussagen von Fed-Vertretern bezüglich weiterer Zinssenkungen; andernfalls riskieren sie, die Kontrolle über den Markt zu verlieren. Es ist auch wichtig, unter dem Widerstand von 1,3099 zu bleiben, der als obere Grenze des seitwärts verlaufenden Kanals dient, in dem das Paar in absehbarer Zukunft verbleiben könnte. Ein falscher Ausbruch auf diesem Niveau wäre ein ideales Szenario für die Eröffnung neuer Short-Positionen. Das Ziel wäre ein Rückgang zur Unterstützung von 1,3066, die die Mitte des seitwärts verlaufenden Kanals darstellt. Ein Durchbruch und Retest dieses Bereichs von unten nach oben wird den Käufern einen Schlag versetzen, was zur Entfernung von Stop-Orders führt und den Weg zu 1,3031 öffnet. Das am weitesten entfernte Ziel wird das Niveau von 1,2975 sein, wo ich Gewinne mitnehmen werde. Das Testen dieses Niveaus wird den bärischen Markt verstärken. Steigt GBP/USD und es gibt keine Aktivität um 1,3099 in der zweiten Tageshälfte, werden Käufer versuchen, den Markt zurückzuerobern. Bären werden keine andere Wahl haben, als sich zum Widerstand von 1,3131 zurückzuziehen, der die obere Grenze des Seitwärtskanals werden könnte. Ich werde dort nur nach einem falschen Ausbruch verkaufen. Wenn es von diesem Niveau keine Abwärtsbewegung gibt, werde ich nach Short-Positionen bei einem Rückprall von 1,3171 suchen, jedoch nur in Erwartung einer 30-35 Punkte Abwärtskorrektur im Tagesverlauf.

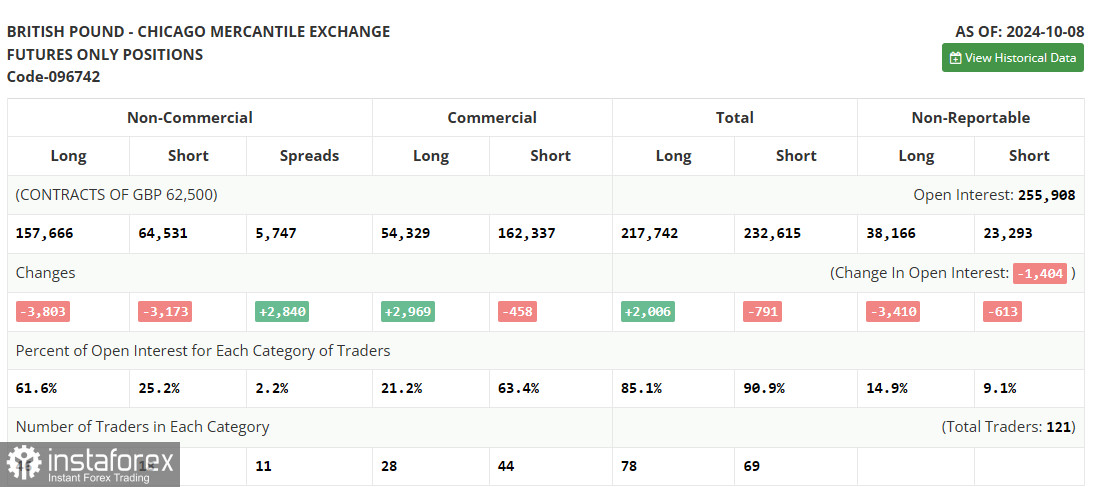

Der Commitments of Traders (COT)-Bericht vom 8. Oktober zeigte eine Verringerung sowohl der Long- als auch der Short-Positionen, wobei der Rückgang bei beiden nahezu gleich groß war. Die jüngsten Daten aus dem Vereinigten Königreich haben dem Pfund nicht geholfen zu wachsen, jedoch haben sie das Paar zumindest innerhalb eines wichtigen Seitwärtskanals gehalten, was das Ende des bärischen Marktes und die Bildung eines neuen bullischen Marktes signalisieren könnte. Damit dies jedoch eintritt, müssten US-Politiker wieder darüber sprechen, die Zinsen aggressiv zu senken, was unter den derzeitigen Bedingungen unwahrscheinlich scheint. Der neueste COT-Bericht zeigte, dass sich die Long-Positionen von Nicht-kommerziellen Händlern um 3.803 auf 157.666 reduzierten, während die Short-Positionen von Nicht-kommerziellen Händlern um 3.173 auf 64.531 sanken. Dadurch vergrößerte sich die Kluft zwischen Long- und Short-Positionen um 2.840.

Indikatorsignale:

gleitende Durchschnitte:

Der Handel findet um die 30- und 50-Tage-Durchschnitte statt, was auf einen Seitwärtsmarkt hinweist.

Hinweis: Der Zeitraum und die Preise der gleitenden Durchschnitte werden vom Autor im stündlichen H1-Chart betrachtet und unterscheiden sich von der allgemeinen Definition der klassischen täglichen gleitenden Durchschnitte im täglichen D1-Chart.

Bollinger-Bänder:

Im Falle eines Rückgangs wird die untere Grenze des Indikators nahe 1.3045 als Unterstützung dienen.

Beschreibung der Indikatoren:

- Gleitender Durchschnitt: Definiert den aktuellen Trend, indem Volatilität und Rauschen geglättet werden. Zeitraum 50, auf dem Chart in Gelb markiert.

- Gleitender Durchschnitt: Definiert den aktuellen Trend, indem Volatilität und Rauschen geglättet werden. Zeitraum 30, auf dem Chart in Grün markiert.

- MACD-Indikator (Moving Average Convergence/Divergence): Schnelle EMA-Periode 12, langsame EMA-Periode 26, SMA-Periode 9.

- Bollinger-Bänder: Zeitraum 20.

- Nicht-kommerzielle Händler: Spekulanten, einschließlich individueller Händler, Hedgefonds und großer Institutionen, die den Terminmarkt zu spekulativen Zwecken nutzen und bestimmte Anforderungen erfüllen.

- Long-Positionen von Nicht-kommerziellen Händlern: Repräsentiert die gesamte offene Long-Position von Nicht-kommerziellen Händlern.

- Short-Positionen von Nicht-kommerziellen Händlern: Repräsentiert die gesamte offene Short-Position von Nicht-kommerziellen Händlern.

- Gesamte Nettoposition der Nicht-kommerziellen Händler: Die Differenz zwischen den Short- und Long-Positionen der Nicht-kommerziellen Händler.

Deutsch

Deutsch

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română