Der in den USA veröffentlichte Inflationsbericht erwies sich als ziemlich kontrovers. Fast alle seine Komponenten kamen im "grünen Bereich" heraus und erwiesen sich als stärker als erwartet. Die Kerninflation zeigte jedoch immer noch einen abwärtstrend, trotz eines langsameren Tempos der Abschwächung. Dies überraschte Marktteilnehmer: Händler wussten einfach nicht, wie sie auf den Bericht reagieren sollten. Anfänglich fielen die Preise stark auf die 9-stellige Marke, aber es folgte keine Abwärtsbewegung. Dann übernahmen Käufer die Initiative und drückten den Preis auf das Niveau von 1.0945. Allerdings konnten sie ihre Positionen nicht halten, da sich der Inflationsbericht letztendlich zugunsten des US-Dollars auswirkte.

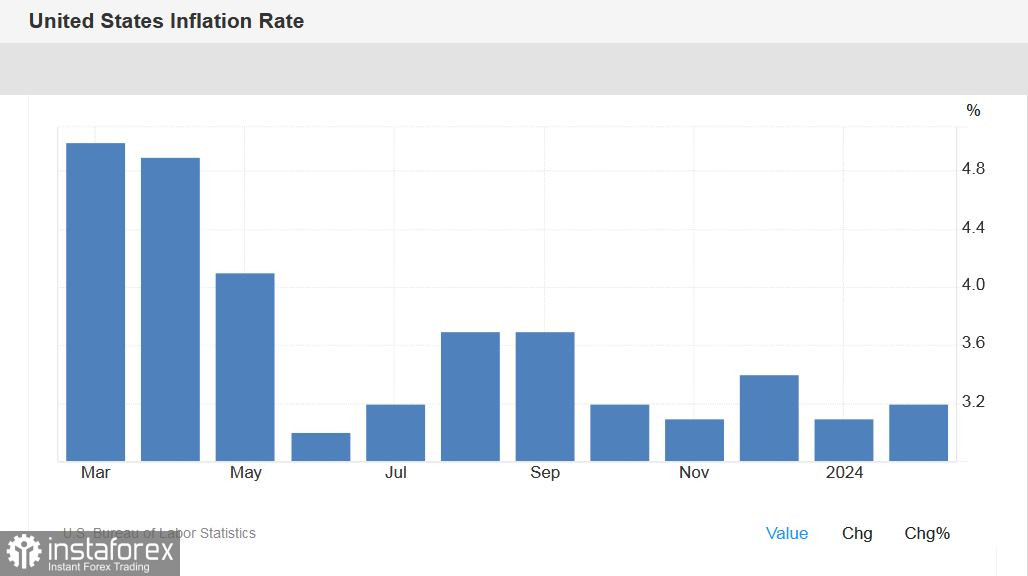

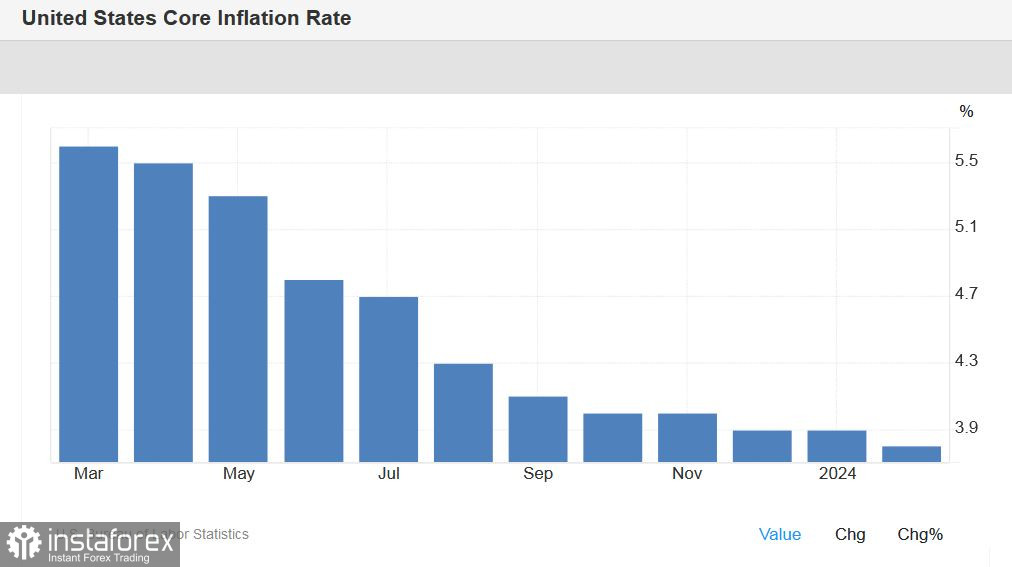

Der Verbraucherpreisindex (VPI) stieg um 0,4% im Monat an (der höchste Wert seit September 2023). Dieser Bestandteil des Berichts ist seit November 2023 gestiegen. In jährlicher Hinsicht wurde erwartet, dass der VPI auf 3,0% sinken würde (der niedrigste Wert seit Juni 2023), stieg aber stattdessen auf 3,2%. Der Kernindex, ohne Nahrungsmittel- und Energiepreise, sollte auf monatlicher Basis leicht auf 0,3% sinken, blieb aber unverändert bei 0,4%. In jährlicher Hinsicht ging der Indikator auf 3,8% zurück (der niedrigste Wert seit Juni 2021), aber das Tempo des Rückgangs verlangsamte sich (Experten hatten einen stärkeren Rückgang auf 3,7% vorhergesagt).

Die Struktur des Berichts deutet darauf hin, dass die Energiepreise in den USA im Februar um 1,9% gesunken sind (Benzin verzeichnete den stärksten Rückgang um 3,9%). Der Rückgang der Energiepreise verlangsamte sich jedoch - im Januar sank dieser Bestandteil um 4,6%. Die Preise für Kleidung blieben unverändert (im Vormonat wurde ein Anstieg von 0,1% verzeichnet) und die Kosten für gebrauchte Autos sanken um 1,8% (im Januar wurde ein Rückgang von 3,5% verzeichnet). Die Wachstumsrate der Lebensmittelpreise verlangsamte sich von 2,6% im Januar auf 2,2% im Februar, Neuwagen wurden um 0,4% günstiger (im Januar -0,7%) und medizinische Güter sanken um 3% (Januar - 2,9%).

Zunächst einmal war der Inflationsbericht eine angenehme Überraschung für Dollar-Bullen, ein "Lichtblick" auf dem Hintergrund einer dunklen Phase. Die Ereignisse der letzten zwei Wochen waren eindeutig nicht zugunsten des Greenbacks. So enttäuschte beispielsweise Anfang März der ISM-Herstellungsindex. Der Indikator war in den beiden vorherigen Monaten aktiv gestiegen (von 46 auf 49 Punkte) und es wurde erwartet, dass er im Februar wieder auf den Expansionspunkt zurückkehren würde. Stattdessen sank er auf 47,8, was eine Verschlechterung der Situation widerspiegelt.

Zusätzlich enttäuschte die Rhetorik des Vorsitzenden der Federal Reserve, Jerome Powell, die Dollar-Bullen. Powell sagte, dass die Zentralbank die Zinssenkungen in diesem Jahr nicht verschieben werde. "Wenn sich die Wirtschaft im Großen und Ganzen wie erwartet entwickelt, wird es wahrscheinlich angemessen sein, zu einem bestimmten Zeitpunkt in diesem Jahr mit der Rücknahme der geldpolitischen Zurückhaltung zu beginnen", sagte Powell. Was bedeutet das? Primär bedeutet dies, dass die Wirtschaft auf einem Pfad der Desinflation liegt. Der Arbeitsmarktbericht außerhalb der Landwirtschaft für Februar, der einen Tag nach Powells Rede veröffentlicht wurde, zeigte einen unerwarteten Anstieg der Arbeitslosigkeit und eine Verlangsamung des Wachstums der durchschnittlichen Löhne. Diese fundamentalen Faktoren (Powells lockere Kommentare + gemischter Arbeitsmarktbericht außerhalb der Landwirtschaft) haben die Positionen des Dollars, auch gegenüber dem Euro, untergraben.

Der neueste Inflationsbericht hat das fundamentale Bild etwas verändert. Es entstehen Zweifel - werden die notwendigen Bedingungen für eine Lockerung der Geldpolitik in absehbarer Zukunft geschaffen werden? Die Inflation (insbesondere die Gesamtzahl) hat wieder einmal Widerstandsfähigkeit gezeigt, als würde sie den Dollar-Bullen in die Hände spielen. All diese Unsicherheiten sprechen für den Greenback.

Allerdings sind die Dollar-Bullen offensichtlich nicht in Eile, um zu feiern. Aus mehreren Gründen. Erstens fällt der Kern-CPI weiterhin langsam, aber stetig, wenn auch in einem geringeren Tempo. Auch der Kern-Index der persönlichen Konsumausgaben (PCE), der in den letzten 6 Monaten kontinuierlich gesunken ist, zeigt einen ähnlichen Trend.

Zweitens hat der neueste Bericht die Markterwartungen bezüglich des zukünftigen Kurses der Federal Reserve nicht verändert. Laut dem CME FedWatch Tool liegt die Wahrscheinlichkeit für eine Zinssenkung im März bei 0,5%, im Mai bei 10% und im Juni bei 62%. Das bedeutet, dass der Markt immer noch davon ausgeht, dass die Fed auf den nächsten beiden Sitzungen den Status quo beibehalten wird, aber mit einer über 50%igen Zuversicht, dass die Zentralbank auf der Junisitzung mit der Lockerung der Geldpolitik beginnen wird.

Der Dollar erhielt somit etwas Unterstützung, schaffte es jedoch nicht, die Situation vollständig zu seinen Gunsten zu drehen. Verkäufer verhinderten, dass die Käufer das Niveau von 1,10 erreichten, jedoch nicht darüber hinaus. Es fehlt immer noch an ausreichender Stärke, um den Abwärtstrend wiederherzustellen.

Sie sollten nur Short-Positionen in Betracht ziehen, wenn das Währungspaar wieder unter das Niveau von 1,0890 fällt (die Tenkan-Sen-Linie im Tageschart). Dieses Ziel diente als Preishürde während des Aufwärtstrends und wird jetzt als Unterstützung fungieren. Wenn der Preis dieses Niveau durchbricht, wären die nächsten Ziele etwa bei 1,0850 und 1,0800. Allerdings bleiben die EUR/USD-Käufer derzeit innerhalb des Bereichs um das Niveau von 0,9, was auf die Schwäche der Bären und die Unzuverlässigkeit von Short-Positionen hinweist.

Deutsch

Deutsch

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română