Am Dienstag lag der Fokus auf den Verbraucherpreisindex (CPI) für den Monat Januar, und das Ergebnis war tatsächlich überraschend. Die Inflation im Januar fiel auf 3,1 % gegenüber 3,4 % im Dezember (Prognose 3,1 %), während die Kerninflation unverändert bei 3,9 % blieb (Prognose 3,7 %). Es ist erwähnenswert, dass die Federal Reserve die Kerninflation genau beobachtet und dass sie aufgehört hat zu fallen, wurde von den Märkten als deutliches Signal für restriktivere Geldpolitik interpretiert. Dies führte zu steigenden Wechselkursen des USD und Anleiherenditen.

Im Allgemeinen bestätigen unerwartet hohe Daten, dass die US-Wirtschaft noch lange nicht abkühlt. Das Wirtschaftswachstum liegt deutlich über den Prognosen, und unmittelbar nach Veröffentlichung der Inflationsdaten haben sich die Erwartungen an die erste Zinssenkung am Terminmarkt angepasst. Die Wahrscheinlichkeit einer Zinssenkung im Mai liegt nun unter 50 % und die Erwartungen wurden auf Juni verschoben. Dies ist ein deutliches Signal für eine straffere Geldpolitik, und wir erwarten nicht, dass der Dollar in absehbarer Zukunft wieder schwächer wird.

NZD/USD

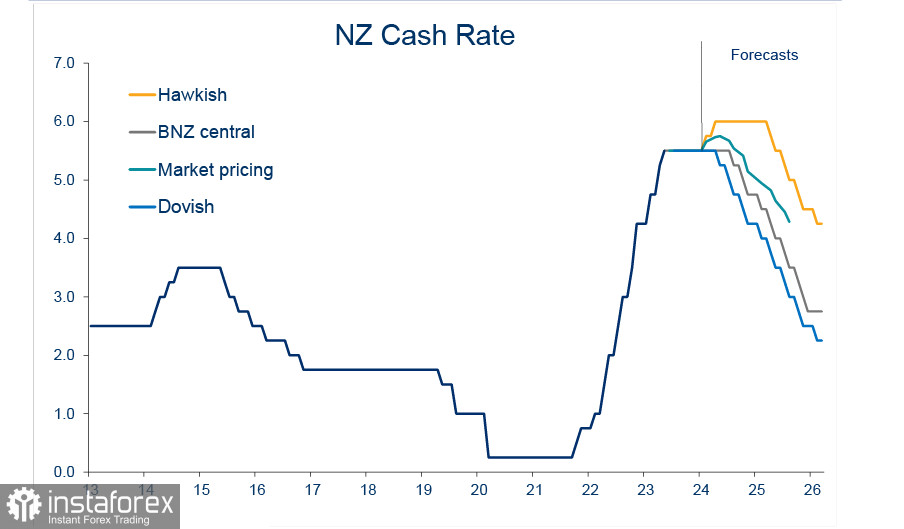

Der Kiwi ist in der vergangenen Woche gestiegen, als eine unerwartete Änderung der Prognose der ANZ Bank dazu führte, dass nun zwei weitere Zinserhöhungen der Reserve Bank of New Zealand in den nächsten beiden Sitzungen erwartet werden. Diese Wirkung war jedoch nur von kurzer Dauer, da der Markt schnell skeptisch gegenüber diesem Szenario wurde. Dennoch haben sich die Sorgen erhöht, dass die RBNZ den Straffungskurs wieder aufnehmen könnte, und der Markt erwartet nun die erste Zinserhöhung bis Mai.

Das Risiko eines solchen Szenarios besteht tatsächlich, und wenn das restriktivere Szenario zwei Zinserhöhungen impliziert und das Basisszenario der RBNZ vier Zinssenkungen beinhaltet, so sieht die Marktvorhersage eine Zinserhöhung im Mai vor. Dadurch würde der Zinssatz auf 6 % steigen, und die Umsetzung dieses Szenarios gäbe dem Kiwi einen Grund, sich vor dem Hintergrund höherer Renditen zu stärken.

Laut Einschätzung der RBNZ sind die Inflationserwartungen von 2,76 % auf 2,50 % in den nächsten zwei Jahren gesunken. Alles scheint nach Plan zu laufen, aber die Bank selbst sieht die Inflation höher als diese Erwartungen. Am Freitag wird RBNZ-Gouverneur Adrian Orr eine Keynote-Rede beim Neuseeländischen Wirtschaftsforum halten, in der er die sich verändernden Kräfte der Inflation in den letzten Jahren und den Übergang von vorübergehender zu nachhaltiger Kerninflation diskutieren wird. Offensichtlich könnte der Kiwi bei einer hawkishen Rede von ihm erneut einen Aufwärtsschub erleben.

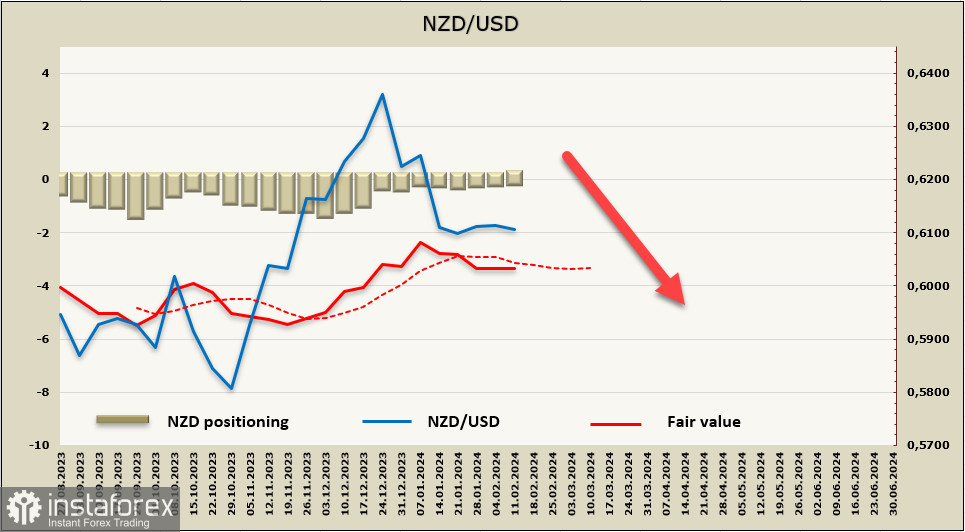

Die Positionierung beim NZD bleibt neutral, mit einer wöchentlichen Veränderung von +114 Millionen, und es wurde eine geringe Long-Position von +51 Millionen gebildet. Der Preis liegt unter dem langfristigen Durchschnitt, was auf Druck auf den Kiwi hinweist, aber das Momentum ist schwach.

NZD/USD bewegt sich aus der Seitwärtsrange nach unten. Ein Versuch, sich oberhalb des Widerstandsbereichs bei 0,6105/20 zu etablieren, ist gescheitert, und wir erwarten, dass das Währungspaar fällt. Das nächste Ziel liegt bei 0,6033, dann bei 0,5995.

AUD/USD

Am Donnerstag werden die Beschäftigungsdaten veröffentlicht, was ein wichtiger Bericht ist. Im Dezember wurde ein unerwarteter Beschäftigungsrückgang um 65.000 verzeichnet, und für Januar wird ein Anstieg der neuen Arbeitsplätze um 30.000 erwartet, bei einer Erhöhung der Arbeitslosenquote von 3,9% auf 4,0%.

Die NAB-Business-Umfrage im Januar zeigte, dass das Geschäftsvertrauen auf einem niedrigen Niveau bleibt, die Bedingungen sich verschlechtert haben und leicht unter dem langfristigen Durchschnitt liegen. Auch die Branche liegt unter dem Durchschnittsniveau, und sogar der Dienstleistungssektor zeigt Anzeichen von Verlangsamung. Es gab eine spürbare Beschleunigung des Preisanstiegs im Einzelhandel und bei den allgemeine Güterpreisen, was die anhaltende Fähigkeit der Unternehmen widerspiegelt, einige Kosten auf die Verbraucher abzuwälzen.

Hinsichtlich der Prognosen für den RBA-Leitzins werden sie zweifellos weiterhin hoch bleiben. Aus der Perspektive der Unterstützung des australischen Wechselkurses ist dies ein positives Signal, da es wettbewerbsfähige Renditen ermöglicht. Allerdings nimmt der Druck auf Unternehmen aufgrund der restriktiven Geldpolitik zu.

Die Positionierung beim AUD verschlechtert sich weiter. In der Berichtswoche erhöhte sich die Netto-Short-Position um 836 Millionen auf -4,684 Milliarden und der Preis sinkt deutlich.

AUD/USD konsolidierte sich kurz nach Bildung eines lokalen Tiefs bei 0,6471. Wir erwarten, dass das Währungspaar weiter fällt. Das mittelfristige Ziel bleibt dabei das lokale Tief vom 26. Oktober, das bei 0,6275 liegt. Es gibt kaum Voraussetzungen für eine bullische Umkehr, und dies wird als unwahrscheinliches Szenario betrachtet.

Deutsch

Deutsch

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română