Die US-Wirtschaft hat im Januar 2023 den größten Anstieg (+353.000) an Nicht-Landwirtschafts-Arbeitsplätzen verzeichnet. Darüber hinaus wurden die Stellenzuwächse im Dezember um 117.000 Stellen nach oben korrigiert, sodass der Monat insgesamt 333.000 Arbeitsplätze verzeichnete. Das Lohnwachstum beschleunigte sich auf +0,6% pro Monat.

Natürlich ist ein einzelner positiver Bericht noch keine endgültige Beweisgrundlage, aber in jedem Fall widerspricht er deutlich der Aussage des Federal Reserve Chief Jerome Powell, dass sich der Arbeitsmarkt im Gleichgewicht befindet oder dass die Schaffung von Arbeitsplätzen abnimmt. Wenn wir das Mandat der Fed in einfachen Worten ausdrücken, klingt es wie "wir müssen die finanziellen Bedingungen straffen, um die Verbrauchernachfrage und folglich die Inflation einzudämmen". Nun, die Fed hat den Zinssatz auf 5,5% angehoben und nach allen Kriterien hätte dies zu einer Verlangsamung der Wirtschaft und einer Verringerung der Verbrauchernachfrage führen sollen, aber irgendetwas ist schiefgelaufen.

Die neuesten BIP-Daten für das vierte Quartal deuten nicht auf eine wirtschaftliche Verlangsamung hin, und der Arbeitsmarkt schafft genauso viele oder sogar mehr Arbeitsplätze. Die Verbraucherausgaben bleiben hoch, und wenn sich die Finanzbedingungen entspannen, wie es der Markt erwartet, könnte es sein, dass anstelle einer Senkung wieder eine Erhöhung des Zinssatzes erforderlich ist.

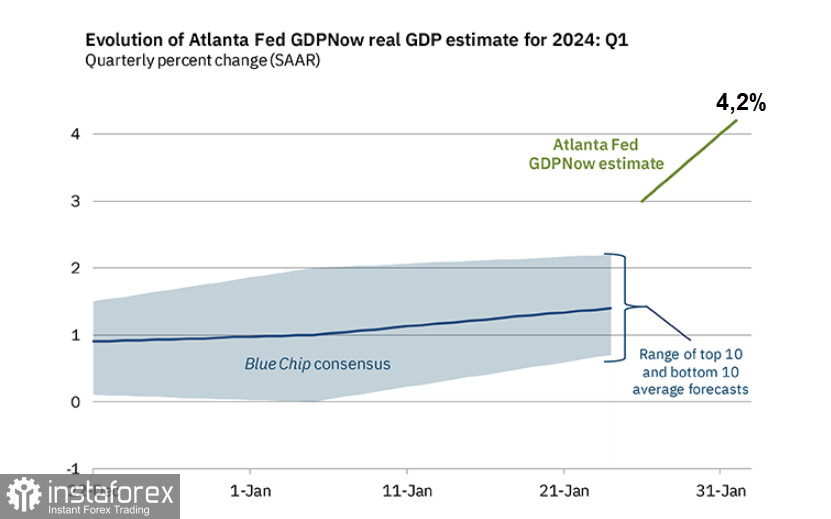

Dieses überraschende Fazit ergibt sich direkt aus den neuesten Berichten. Das US-BIP wuchs im vierten Quartal mit einer annualisierten Rate von 3,3 Prozent. Die Schätzung des GDPNow-Modells für das reale BIP-Wachstum (saisonal bereinigte Jahresrate) im ersten Quartal 2024 beträgt am 1. Februar 4,2 Prozent. Die Prognosen für das Wachstum der realen persönlichen Konsumausgaben und der realen Bruttoanlageinvestitionen im ersten Quartal stiegen von jeweils 3,6 Prozent und -0,3 Prozent auf 4,9 Prozent und 1,7 Prozent.

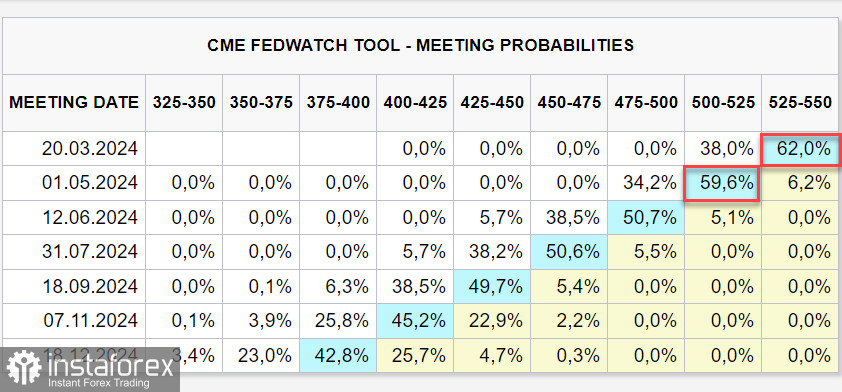

Die Dynamik des Stellenwachstums, der Löhne und des Bruttoinlandsprodukts legt nahe, dass die Risiken einer nicht abschwächenden, sondern beschleunigten Inflation nach wie vor hoch sind. Unter Berücksichtigung dieser Risiken und in Anbetracht von Powells eher restriktiver Statement auf der Pressekonferenz nach dem FOMC-Treffen am letzten Mittwoch wurden die Erwartungen für den ersten Zinsschnitt erwartungsgemäß von März auf Mai oder sogar Juni verschoben. Dies ist eingetreten, da die Zinsfutures nun eine Wahrscheinlichkeit von 38% für den ersten Schnitt im März und eine Wahrscheinlichkeit von 60% im Mai anzeigen.

Es scheint, dass das Szenario einer allmählichen Abschwächung des US-Dollars in der ersten Hälfte des Jahres 2024, das im Dezember noch als nahezu sicher angesehen wurde, nun in Frage gestellt wird. Der Inflationsbericht für Dezember wird am 13. Februar veröffentlicht, und wenn sich herausstellt, dass er höher ist als im November, was durchaus möglich ist, könnte der Markt mit einer weiteren Reduzierung der Wahrscheinlichkeit für einen Zinsschnitt im März und Mai sowie einer Erhöhung der Renditen von USTs reagieren.

Auf der anderen Seite ist die Rendite das Hauptkriterium für die Nachfrage nach Währungen. Wenn die Anleihezinsen sogar einen kleinen, aber stetigen Anstieg zeigen, würde dies eine bedeutende Risikoneubewertung bedeuten, die den US-Dollar-Index nach oben treiben könnte.

Die Risikoneubewertung am Montagmorgen scheint für risikoreiche Vermögenswerte bedrohlich zu sein. Die kanadischen Börsen schlossen am Freitag im Minus, und am Montag zeigten auch die Indizes in Neuseeland, Australien und China einen Rückgang, während der japanische Nikkei sich in der Nähe seines Hochs bewegt. An der US-Börse gibt es eine Rallye, die mit historischen Höchstständen vergleichbar ist.

Der ISM-Bericht für den Dienstleistungssektor im Januar soll am Montag veröffentlicht werden. Experten erwarten einen Anstieg von 50,6 auf 52, was den Dollar stützen kann. Allerdings sollten Anleger den Beschäftigungs-Teilindex genau im Blick behalten, insbesondere Faktoren wie Lohnwachstum. Wenn sich das Lohnwachstum positiv entwickelt, steigt die Wahrscheinlichkeit, dass die Inflation im Januar die Prognosen übertrifft, insbesondere in ihrem Kernbereich. In diesem Fall müssen die Erwartungen an eine Zinssenkung der Fed im März beiseite gelegt werden.

Was könnte das Wachstum des Dollars behindern? Möglicherweise das Haushaltsdefizit, für das die Bedienung der Staatsschulden bei hohen Zinssätzen immer belastender wird. Dieser Faktor wird jedoch mit dem wirtschaftlichen Wachstum an Bedeutung verlieren, da mit steigenden Einkommen gerechnet werden kann. Es könnte eine Situation entstehen, in der die Regierung einer verlängerten Phase hoher Zinssätze und einem Anstieg des Haushaltsdefizits zustimmt, vorausgesetzt, die Inflation bleibt unter Kontrolle. Dies könnte ein entscheidendes Argument im Zusammenhang mit den US-Präsidentschaftswahlen im November sein.

Daher ist das Szenario einer allmählichen Schwächung des US-Dollars in der ersten Hälfte des Jahres 2024 gefährdet. Der Inflationsbericht für Dezember könnte einen Anstieg der Preise über die Prognosen zeigen, und wenn dies geschieht, werden sich die Zinssatzprognosen der Fed ändern, die UST-Renditen werden noch höher steigen und der Dollar wird einen kräftigen Impuls für das Wachstum erhalten.

Deutsch

Deutsch

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română