Die Daten zum Verbraucherpreisindex für Mai werden am Mittwochmorgen veröffentlicht, einen Tag bevor das Komitee der Bank für Geld- und Kreditpolitik (MPC) seinen nächsten Schritt in Bezug auf die Zinssätze bekannt gibt. Dem Pfund stehen heiße Tage bevor, wird es dem Druck standhalten?

Also, was haben wir im Moment? Die seit der letzten Sitzung veröffentlichten Daten deuten auf anhaltende Spannungen auf dem Arbeitsmarkt und starken Basisinflationsdruck hin. Es gibt eine gemischte, aber insgesamt stabile Dynamik des Wachstums in Großbritannien.

MPC hat eine Entscheidung getroffen, obwohl es heiße Debatten gab

Die Bank of England befindet sich "zwischen Hammer und Amboss", während sie sich auf eine Schlüsselentscheidung in Bezug auf die Geld- und Kreditpolitik vorbereitet, sagen Analysten. Eine explosive Mischung - hohe Inflation und angespannter Arbeitsmarkt. Was ist zu tun?

Die Daten zum Verbraucherpreisindex werden am Mittwoch zweifellos eine Rolle bei der Entscheidung über den Zinssatz spielen, so dass das Pfund noch vor der Sitzung der Regulierungsbehörde erschüttert werden könnte.

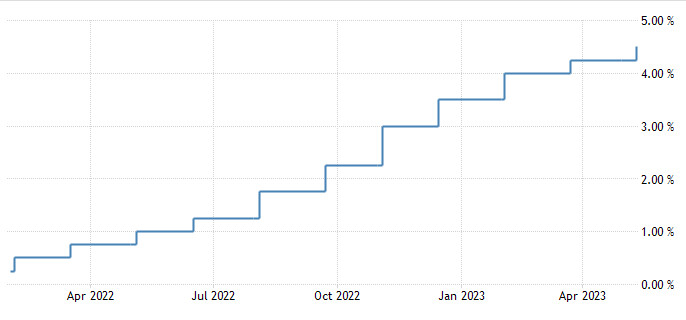

Gemäß dem bereits bekannten Bild sollte die Zentralbank den Straffungszyklus fortsetzen und die Zinssätze auf ein höheres Niveau anheben als zuvor erwartet.

Die Rendite britischer 2-jähriger Staatsanleihen stieg am Montag auf ein 15-Jahres-Hoch von 5%, bevor am Donnerstag eine erneute Zinserhöhung um 25 Basispunkte erwartet wird. Die Marktpreise deuten nun darauf hin, dass der Zinssatz letztendlich über 5,75% angehoben werden könnte.

Es sei daran erinnert, dass der Gesamtverbraucherpreisindex im April im Jahresvergleich 8,7% betrug, verglichen mit 10,1% im März. Der Kerninflationsindex stieg jedoch im Vergleich zum Vormonat von 6,2% auf 6,8%.

Zuvor hatte die Organisation für wirtschaftliche Zusammenarbeit und Entwicklung prognostiziert, dass die Gesamtjahresinflation in Großbritannien in diesem Jahr 6,9% betragen wird. Dies ist der besorgniserregendste Wert unter allen entwickelten Ländern.

Die Arbeitsmarktdaten der letzten Woche waren viel stärker als erwartet. Die Arbeitslosigkeit fiel auf 3,8% und entsprach nicht den Erwartungen.

Der Anstieg des durchschnittlichen Lohns betrug in den drei Monaten bis Ende April im Vergleich zum Vorjahr 7,2%, was ebenfalls über den Konsensprognosen lag. Der Anstieg des regulären Lohns im privaten Sektor, einem wichtigen Indikator für die Zentralbank, betrug im Jahresvergleich 7,6%.

Was die wirtschaftliche Aktivität betrifft, fielen die PMI-Indizes im Mai etwas unter den prognostizierten Werten, blieben jedoch im Expansionsbereich. Das BIP des Landes ging im März überraschend um 0,3% im Monatsvergleich zurück, bevor es im April teilweise mit einem Anstieg um 0,2% wiederhergestellt wurde.

Prognosen für den Endzinssatz erhöht

Goldman Sachs zeigt volles Vertrauen in eine Zinserhöhung in Großbritannien.

In einem aktuellen Analysepapier betonte der Chefökonom von Goldman Sachs, dass trotz einer gewissen Unsicherheit hinsichtlich der Veröffentlichung des CPI am Mittwoch dies für die Bank of England nichts Wesentliches ändert. Es müsste etwas Außergewöhnliches passieren, damit der Regulator sich zu einer Erhöhung um 50 Basispunkte entschließt.

Die Inflationserwartungen bleiben unverändert, jüngste Kommentare deuten darauf hin, dass kein Wunsch besteht, das Tempo zu erhöhen, und es wird keine Pressekonferenz oder neuen Prognosen geben. So in etwa.

"Wir erwarten, dass das MPC seine Einschätzung beibehält, dass der grundlegende Inflationsdruck mit dem Rückgang der Gesamtinflation nachlassen wird. Das Komitee wird jedoch die jüngsten robusten Daten anerkennen und darauf hinweisen, dass die Risiken für die Inflationsprognose weiterhin deutlich auf der Seite der Erhöhung liegen", heißt es in einer Notiz von Goldman.

Die Ökonomen von Goldman Sachs erwarten, dass das MPC seine relativ "taubenhafte" Position beibehält, angesichts des stabilen Wachstums, des instabilen Lohndrucks und der hohen Kerninflation. Eine Erhöhung um 25 Basispunkte ist Standard.

Auch bei BNP Paribas wird am Donnerstag eine Erhöhung um 25 Basispunkte erwartet, da die Inflationserwartungen niedriger sind als bei der letzten Zinserhöhung der Zentralbank um 50 Basispunkte im vergangenen Jahr.

Die Märkte überschätzen möglicherweise, wie hoch die Zinssätze in Großbritannien sein werden, sind sich die Experten einig.

BNP Paribas geht davon aus, dass das MPC vorsichtig handeln wird und darauf bedacht sein wird, zu bewerten, wie sich eine Zinserhöhung auf britische Haushalte auswirken wird, insbesondere angesichts der Verlängerung von Hypothekenkrediten mit festen Zinssätzen im zweiten und dritten Quartal.

Hypothekenschuldner stehen am Rande, da steigende Kreditkosten sich negativ auf die Möglichkeit auswirken, Deals zu verlängern, und einige Produkte vom Markt genommen werden.

Die derzeitige Preisgestaltung der Zinssätze spiegelt besorgniserregende Signale wider, die auf dem Finanzmarkt zu hören sind. Eine mögliche Reduzierung des Inflationsdrucks im Sommer könnte die Situation jedoch mildern.

Die Bank of England berücksichtigt auch, dass die derzeitigen Verschärfungen immer noch starke Auswirkungen auf die Wirtschaft haben.

Pfund überkauft. Was kommt als nächstes?

Nach dem beeindruckenden Anstieg in der vergangenen Woche ist das Pfund aus technischer Sicht überkauft. Allerdings könnte die Marke von 1,3000 kein unüberwindbares Hindernis darstellen, insbesondere wenn die Bank of England im Sommer eine weitere Verschärfung vornehmen möchte und das Risikosentiment nicht nachlässt. Dies könnte dazu führen, dass der Bankzinssatz den Zinssatz der Fed übersteigt.

Commerzbank ist der Ansicht, dass kurzfristige Spekulationen in Bezug auf Zinssätze das Pfund gegenüber dem Dollar stützen können. Abhängig von den neuesten Inflationsdaten. Das Hauptproblem ist die Kontrolle der Inflation.

Wenn die Daten erneut die Erwartungen übertreffen und auf ein Wachstum hinweisen, können Spekulationen über eine Erhöhung des Zinssatzes um 50 Basispunkte verstärkt werden, was wahrscheinlich für das Pfund günstig sein wird.

Wir bleiben jedoch vorsichtig, da die Erwartungen an die Zinssätze bis zum Ende des Jahres übertrieben zu sein scheinen, schreiben Analysten. Es besteht das Risiko, dass der Markt seine Prognosen korrigieren muss.

Kurzfristige Spekulationen über Zinssätze können das Pfund unterstützen. In mittelfristiger Perspektive ist jedoch eine Abschwächung der Währung möglich.

Deutsch

Deutsch

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română