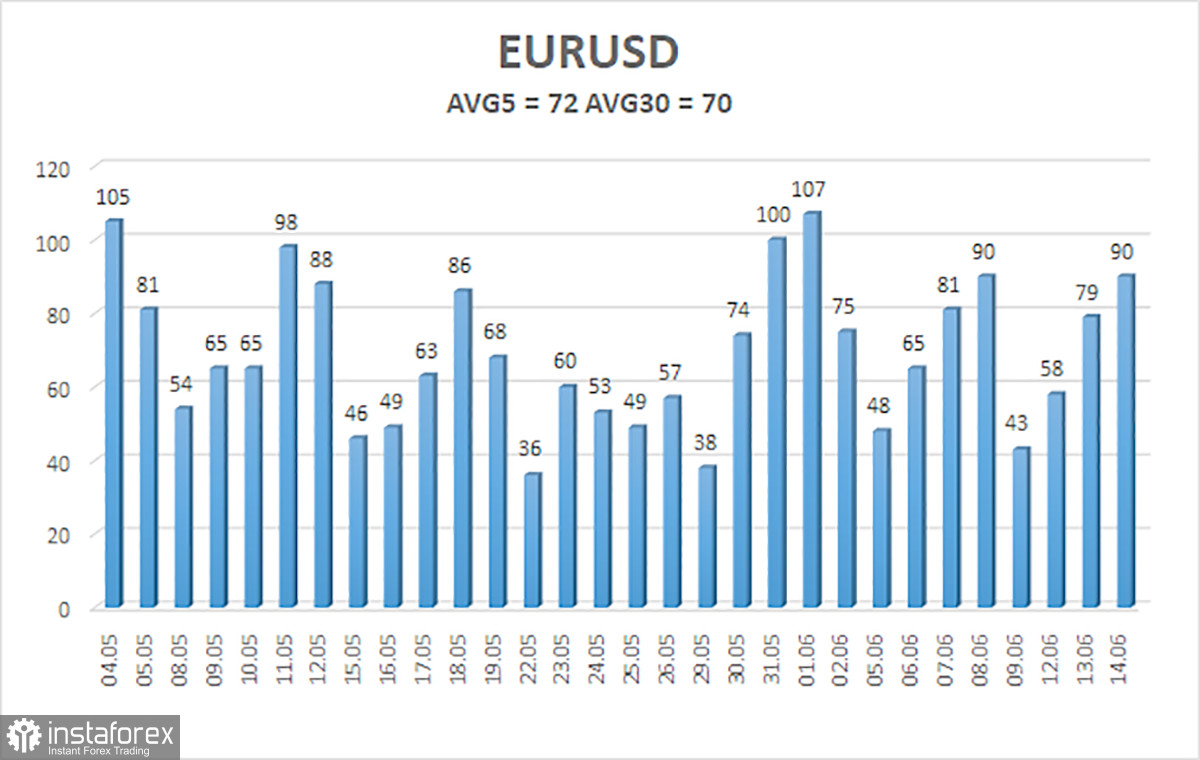

Das Währungspaar EUR/USD setzte den größten Teil des Tages seinen nicht allzu starken Aufwärtstrend fort. Wie auf der Abbildung unten gut zu erkennen ist, zeigt das Paar insgesamt eine ziemlich "durchschnittliche" Volatilität, so dass derzeit keine Rede von einer starken Bewegung ist. Die europäische Währung setzt ihre Korrektur nach einem monatlichen Rückgang fort, was absolut logisch ist. Mittelfristig erwarten wir weiterhin eine Fortsetzung des Abwärtstrends, da wir keine ausreichenden Gründe sehen, warum der Euro seinen Aufwärtstrend fortsetzen sollte.

Gestern Abend wurden die Ergebnisse der Sitzung der Federal Reserve veröffentlicht, aber wir werden sie wie üblich nicht sofort besprechen. Wir glauben, dass der Markt die Informationen vollständig "verdauen" muss, da neben der Entscheidung über den Zinssatz auch eine Pressekonferenz mit Powell stattfand. Der Leiter der Federal Reserve gibt jedoch nicht immer genaue Erklärungen ab. Der Markt kann Andeutungen falsch interpretieren und dann seine Haltung dazu ändern. Insgesamt glauben wir, dass mindestens 18 Stunden seit diesem Ereignis vergehen müssen, um irgendwelche Schlussfolgerungen zu ziehen.

Was andere fundamentale Ereignisse betrifft, wurde gestern in der Europäischen Union ein Bericht über die Industrieproduktion veröffentlicht, der erwartungsgemäß schlechter ausfiel als die Prognosen, die ein Wachstum von 0,8-1,9% im Monatsvergleich vorhersagten. Tatsächlich stieg die Industrieproduktion um 1%, was auch sehr gut ist. Der Euro hat jedoch keine Beachtung auf diesen Bericht geschenkt, was auch nicht überraschend ist, da er nicht in die Kategorie "wichtig" fällt.

Trotz der Verankerung unterhalb der Ichimoku-Wolke auf dem 24-Stunden-Zeitrahmen zeigt die europäische Währung erneut den Wunsch zu wachsen, obwohl es dafür immer noch keine Grundlage gibt. Selbst wenn die Fed tatsächlich das letzte Mal die Zinsen erhöht hat, steht die EZB auch kurz davor. Es ist schwer vorstellbar, dass die EZB die Zinsen auf 5 oder 5,5% erhöhen wird. Es ist auch schwer vorstellbar, dass der Markt diese Erhöhungen noch nicht verarbeitet hat.

Von der EZB sind keine Überraschungen zu erwarten.

Mit einer Wahrscheinlichkeit von 90% wird der Leitzins der Europäischen Zentralbank heute um 0,25% steigen. Dies wird die zweite aufeinanderfolgende Erhöhung um 0,25% sein, nachdem der Regulator die Straffungsraten auf ein Minimum gesenkt hat. Da wir drei Erhöhungen um 0,25% erwarten, könnte der Regulator im Juli seinen Zyklus der geldpolitischen Straffung abschließen und die Marke von 4,25% erreichen. Diese Zahl sollte die Händler nicht beunruhigen. Wir wissen, dass dies ein "moderates Einschränkungsniveau" ist, bei dem man nicht mit einem schnellen Rückgang der Inflation rechnen muss. Wir haben jedoch mehrmals gesagt, dass die EZB keine Zentralbank eines Landes, sondern von insgesamt 27 Ländern ist. Sie muss die Interessen und wirtschaftliche Lage aller berücksichtigen. Irgendwo nähert sich die Inflation bereits 2%, irgendwo ist sie weit davon entfernt. Schwache wirtschaftliche Länder können einen Zinssatz von 5% nicht verkraften und benötigen dann stimulierende Maßnahmen, um ihre Wirtschaft wieder anzukurbeln.

Im Jahr 2008, während der Hypothekenkrise, stieg der EZB-Zinssatz auf symbolische 4,25%, was uns eine klare Orientierung gibt. Gleichzeitig stieg der Zinssatz der Fed auf 5,25% und der Zinssatz der Bank of England auf 5,75%. Erinnert das nicht sehr an die aktuelle Situation? Mit dem einzigen Unterschied, dass die Bank of England jetzt viel weniger Möglichkeiten hat, ihre Politik zu verschärfen, da sie nicht mehr Teil der EU ist und die Wirtschaft Großbritanniens in den letzten 5-6 Jahren in alle Richtungen "stürmt".

Wir sind der Meinung, dass die oben genannten Faktoren ausreichen, um uns sicher zu sein, was den endgültigen Wert des EZB-Zinssatzes betrifft. Und wir wiederholen noch einmal: Wir glauben nicht, dass der Markt die letzten beiden Verschärfungen noch nicht verarbeitet hat. Und wenn er sie verarbeitet hat, gibt es keine Grundlage für eine Aufwärtsbewegung des Euro. Natürlich kann der Markt den Euro auch ohne Grundlage kaufen, was auch vorkommt, aber in diesem Fall kann man das fundamentale Hintergrundrauschen vollständig ignorieren. Was spielt es für eine Rolle, worüber er spricht, wenn das Paar nur steigt? Wir rechnen derzeit mit einer Korrektur, die in Kürze abgeschlossen sein sollte.

Die durchschnittliche Volatilität des Währungspaares Euro/Dollar in den letzten 5 Handelstagen zum Stand vom 15. Juni beträgt 72 Punkte und wird als "durchschnittlich" charakterisiert. Daher erwarten wir am Donnerstag eine Bewegung des Paares zwischen den Ebenen 1,0788 und 1,0932. Eine Umkehr des Heiken Ashi Indikators nach unten deutet auf eine Abwärtskorrektur hin.

Nächste Unterstützungsebenen:

S1 - 1,0803

S2 - 1,0742

S3 - 1,0681

Nächste Widerstandsebenen:

R1 - 1,0864

R2 - 1,0925

R3 - 1,0986

Handelsempfehlungen:

Das Paar EUR/USD bleibt über der gleitenden Durchschnittslinie. Derzeit sollten Sie in Long-Positionen bleiben mit Zielen von 1,0925 und 1,0932, bis der Heiken Ashi Indikator nach unten dreht. Kurzpositionen werden erst wieder relevant, wenn der Preis unter der gleitenden Durchschnittslinie mit Zielen von 1,0742 und 1,0681 umgekehrt wird.

Zur Kenntnisnahme empfohlen:

Überblick über das GBP/USD-Paar. 15. Juni. Der Dollar setzt seinen Rückgang aufgrund der Markterwartungen bezüglich der Fed-Rate im Jahr 2023 fort.

Prognose und Handelssignale für EUR/USD am 15. Juni. COT-Bericht. Detaillierte Analyse der Bewegung des Paares und der Handelsgeschäfte.

Prognose und Handelssignale für GBP/USD am 15. Juni. COT-Bericht. Detaillierte Analyse der Bewegung des Paares und der Handelsgeschäfte.

Erläuterungen zu den Abbildungen:

Lineare Regressionskanäle - helfen dabei, den aktuellen Trend zu bestimmen. Wenn beide in die gleiche Richtung zeigen, bedeutet dies, dass der Trend derzeit stark ist.

Gleitender Durchschnitt (Einstellungen 20,0, geglättet) - bestimmt den kurzfristigen Trend und die Richtung, in der der Handel derzeit stattfinden sollte.

Murray-Levels - Zielstufen für Bewegungen und Korrekturen.

Volatilitätsniveaus (rote Linien) - wahrscheinlicher Preisbereich, in dem das Paar in den nächsten 24 Stunden aufgrund der aktuellen Volatilitätsindikatoren handeln wird.

CCI-Indikator - sein Eintreten in den überverkauften Bereich (unter -250) oder in den überkauften Bereich (über +250) bedeutet, dass eine Trendumkehr in die entgegengesetzte Richtung bevorsteht.

Deutsch

Deutsch

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română