Heute soll die Rede eines der größten Befürworter einer "harten" Geldpolitik bei der Fed stattfinden. James Bullard, Präsident der Federal Reserve Bank von St. Louis, tritt immer für eine strengere Politik ein und hat im letzten Jahr ständig betont, dass die Zinssätze stärker und höher angehoben werden müssen. Bullard ist der Meinung, dass der Zinssatz auf 5,75% steigen sollte, was zwei weitere Erhöhungen um 25 Basispunkte voraussetzt. Letzte Woche sprach er auf einer Konferenz und machte einige wichtige Aussagen.

Bullard betonte, dass die Fed kürzlich zu dem Schluss gekommen sei, dass die Inflation langfristig auf 2% sinken werde, was sehr gut sei und die Richtigkeit der Maßnahmen der Zentralbank unterstreiche. Die Aussichten für eine Inflationssenkung bleiben optimistisch und die Inflationserwartungen sind gesunken. Der Moment, in dem die Fed die Kontrolle über die Inflation verlieren konnte, ist vorbei. Die Geldpolitik befindet sich derzeit am unteren Ende des Bereichs, der ausreichend einschränkend sein kann, um die Inflation auf das Ziel zuzubewegen. Das ist das Wichtigste, was Bullard letzten Freitag mitteilte, aber heute wird er sicherlich noch einige wichtige Aussagen machen.

Für den Markt helfen die Aussagen von Bullard und anderen FOMC-Mitgliedern derzeit nur zu verstehen, ob die Fed im Juni die Zinssätze erhöhen wird. Jerome Powell erklärte letzten Freitag seine Bereitschaft, für eine Pause zu stimmen, "um das Ausmaß der Auswirkungen hoher Zinssätze auf die Inflation zu bewerten". Wie wir sehen, nimmt Powell eine vorsichtige Haltung ein und möchte sich nicht überstürzen, da dies der Wirtschaft schaden könnte. Ich neige dazu zu glauben, dass viele FOMC-Mitglieder mit Powell übereinstimmen. Wenn James Bullard für zwei weitere Zinserhöhungen eintritt, ist die gewichtete Durchschnittsmeinung höchstens eine weitere Erhöhung, falls erforderlich. Und höchstwahrscheinlich wird diese eine Erhöhung im äußersten Fall aufgehoben, falls die Inflation plötzlich wieder anzieht.

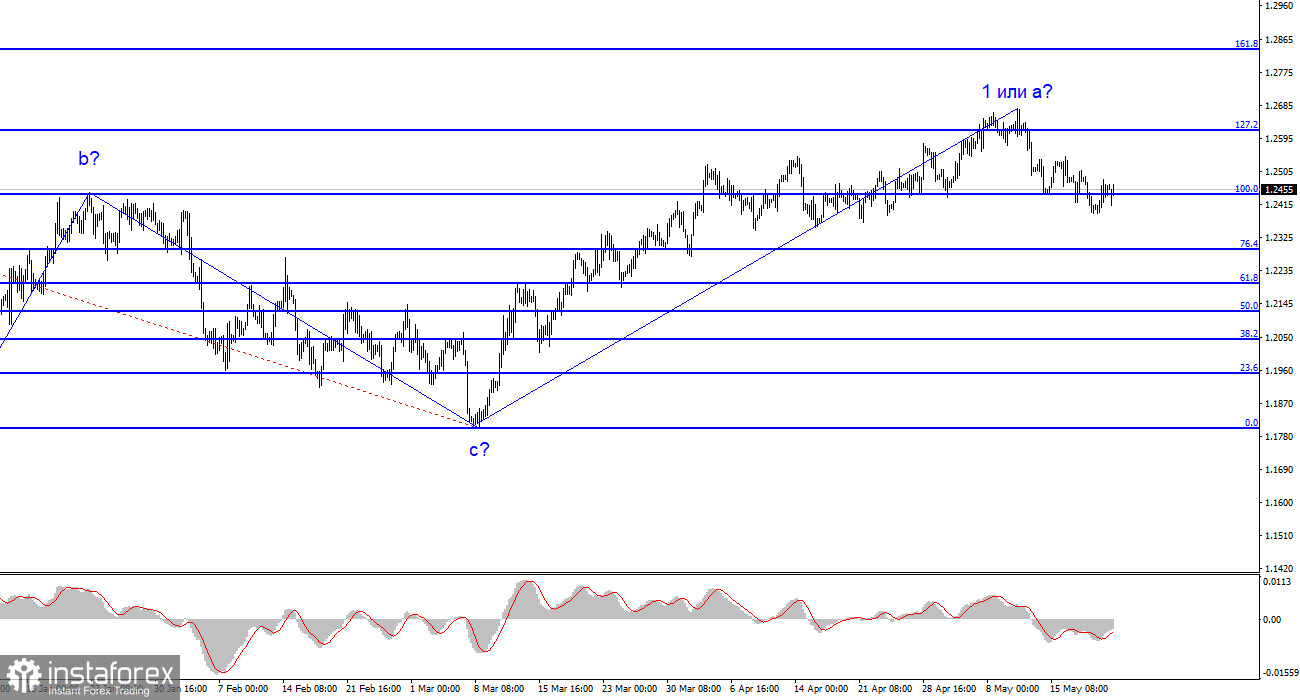

Aus allem Gesagten sehe ich keinen Grund, warum die Nachfrage nach US-Dollar nach einem langen Rückgang nicht weiter steigen könnte. Es wird interessant sein zu sehen, was Bullard, Bostic und andere FOMC-Mitglieder heute den Märkten berichten werden, aber eines ist bereits klar: Der Markt nähert sich jeglichen Kommentaren zur Geldpolitik sehr vorsichtig, daher sind keine starken Bewegungen zu erwarten. Andererseits wird es in dieser Woche nur wenige wirtschaftliche Neuigkeiten geben, und alle wichtigen Daten werden aus Großbritannien kommen. Daher kann man von einem Briten eine höhere Amplitude der Bewegung erwarten. Der für Mittwoch geplante Inflationsbericht könnte die Nachfrage nach Pfund stark senken, da ein starkes und erstes Abbremsen erwartet wird. Der Brite fiel in den letzten 2 Wochen ziemlich schwach, ich bin mir nicht einmal sicher, ob die vermutete Welle 2 oder b bereits begonnen hat, aber in dieser Woche könnte er seinen Rückgang beschleunigen.

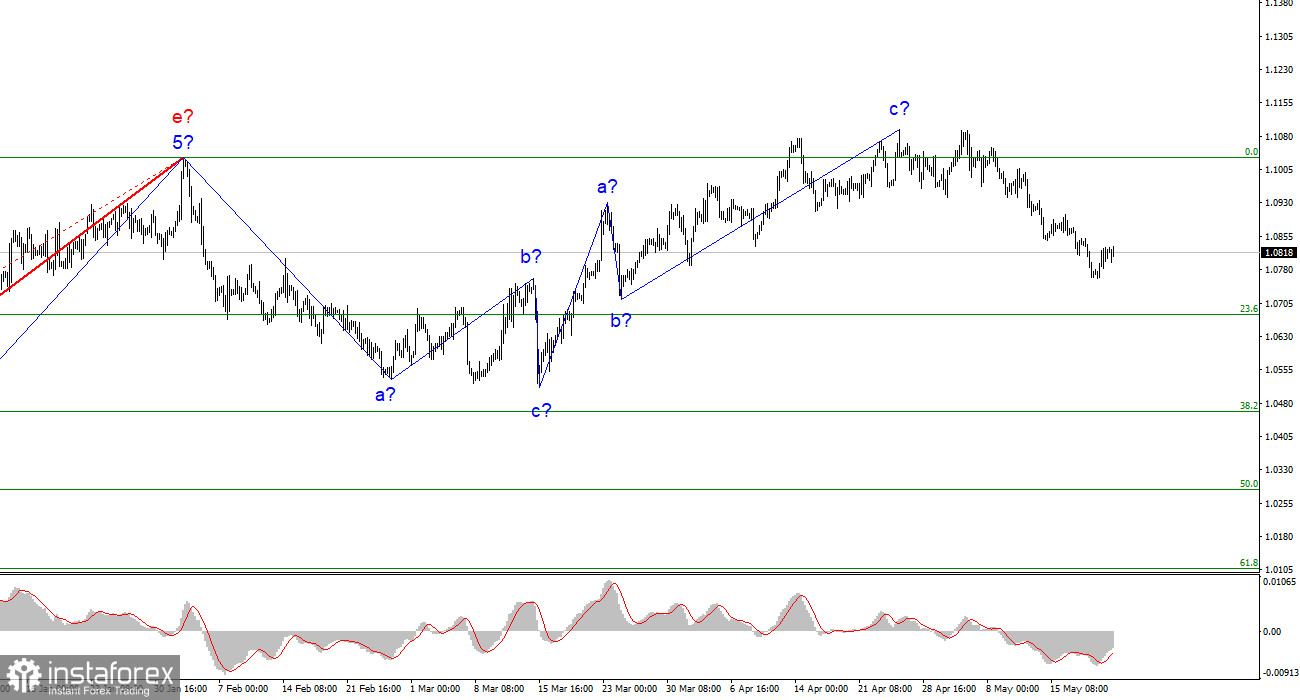

Basierend auf der durchgeführten Analyse komme ich zu dem Schluss, dass der Abwärtstrend abgeschlossen ist. Die Wellenmarkierung des Euro ist jedoch sehr verwirrend und es ist derzeit schwer zu sagen, innerhalb welchen Trends sich das Instrument befindet. Selbst nach einer Aufwärtsbewegung (die eine komplexe Welle b sein kann) kann der Aufbau einer neuen dreiwellige Struktur nach unten beginnen. Daher empfehle ich vorsichtige Käufe mit Zielen in der Nähe der 10. Figur bei MACD-Umkehrungen "nach oben".

Das Wellenbild des Pfund / Dollar-Instruments deutet darauf hin, dass der Abwärtstrend abgeschlossen ist (ausschließlich aufgrund der Korrelation von Euro und Pfund). Derzeit können Käufe mit Zielen oberhalb der 25. Figur bei MACD-Umkehrungen "nach oben" in Betracht gezogen werden. Ich schließe jedoch nicht vollständig aus, dass eine absteigende Welle e gebildet wird, deren Ziele 500-600 Punkte unter dem aktuellen Preis liegen.

Deutsch

Deutsch

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română