Die am Donnerstag veröffentlichten US-BIP-Daten für das erste Quartal zeigten einen deutlich stärkeren Rückgang als erwartet, was wahrscheinlich als starkes Signal für die Fed interpretiert wird, den Zyklus der Zinserhöhungen zu beenden.

Nach den Daten stieg das BIP im ersten Quartal dieses Jahres nur um 1,1% gegenüber einer Prognose von 2,0% und 2,6% für den vorherigen Betrachtungszeitraum. Unserer Meinung nach ist dies ein starkes Signal an die Fed, dass sie, wenn sie die Zinserhöhungen nicht beenden will, bereits auf der Juni-Sitzung eine Pause einlegen sollte. Was die Mai-Sitzung betrifft, so geht der Markt mit einer Wahrscheinlichkeit von fast 85% davon aus, dass der Leitzins nächste Woche um 0,25% angehoben wird.

Reicht die starke Verlangsamung des Wirtschaftswachstums für die Fed aus, um die Zinserhöhungen zu beenden?

Wir denken, dass dies noch nicht der Fall ist, aber es könnte passieren. Zuvor hatten einige Mitglieder der Zentralbank in ihren Reden tatsächlich eine solche Möglichkeit eingeräumt, aber der Zusammenbruch der Silicon Valley Bank führte bereits dazu, dass der Zinssatz nicht um erwartete 0,50%, sondern um 0,25% angehoben wurde. Und jetzt haben die Probleme der First Republic Bank erneut Bedenken hinsichtlich der Stabilität des amerikanischen Bankensystems aufgeworfen und damit die Erwartungen geweckt, dass der Regulator gezwungen sein wird, trotz der Tatsache, dass die Inflation noch nicht das Ziel von 2% erreicht hat, die Zinserhöhungen zu beenden.

Es ist wahrscheinlich, dass die Märkte gestern auf das BIP-Wachstum reagiert haben und mit einem Anstieg der Aktienindizes reagiert haben. Diese Tendenz könnte sich heute verstärken, wenn die veröffentlichten Daten des Basiskonsumpreisindex sowie die Zahlen zu den Einkommen und Ausgaben der Amerikaner im Vergleich zu den vorherigen betrachteten Perioden sinken. Darüber hinaus werden der PMI-Geschäftsaktivitätsindex in Chicago und der Verbrauchervertrauensindex der University of Michigan im Fokus des Marktes stehen.

Wenn all diese Indikatoren einen Rückgang zeigen oder im besten Fall den Prognosen entsprechen, könnte dies zu einer Fortsetzung des langsamen Anstiegs der Nachfrage nach Risikoaktiva führen, da sie vollständig in die oben genannte Entwicklung passen, bei der die Verschlechterung der amerikanischen Wirtschaft auf der Welle der anhaltenden Verlangsamung des Inflationswachstums die Fed dazu zwingen könnte, den Zyklus der Zinserhöhungen zu beenden.

Was kann man heute und bis zum Ende der Fed-Sitzung auf den Märkten erwarten?

Wir gehen davon aus, dass die Investoren insgesamt zurückhaltend sein werden, was zu einem Rückgang der Aktivität auf den Aktien- und Anleihemärkten führen könnte. Der Dollar wird wahrscheinlich um den ICE-Index in einer engen Spanne um 101,50 Punkte konsolidieren.

Tagesprognose:

EURUSD

Das Paar wird über dem Niveau von 1,1000 gehandelt. Wenn die Wirtschaftsdaten aus den USA unter den Erwartungen liegen, kann dies das Paar zu einem Anstieg auf 1,1125 anregen.

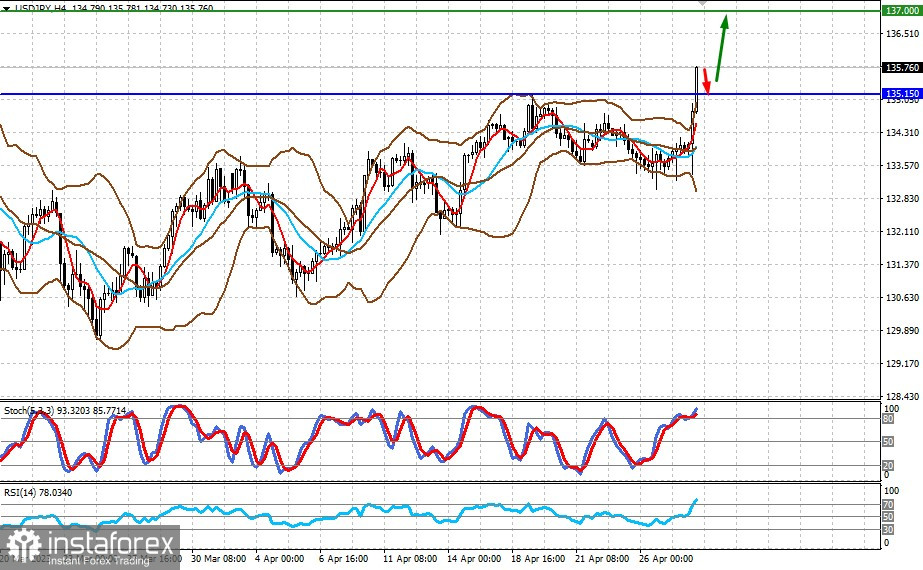

USDJPY

Das Paar stieg stark an, nachdem die Bank of Japan beschlossen hatte, den ultraweichen Kurs der Geldpolitik unverändert zu lassen. Auf dieser Welle kann das Paar nach einer kleinen Korrektur auf das Niveau von 135,15 weiter steigen und 137,00 erreichen. Deutsch

Deutsch

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română