Analýza makroekonomických zpráv:

Analýza fundamentálních událostí:

K fundamentálním událostem, na které je třeba poukázat, patří projevy Powella a guvernéra Bank of England Andrewa Baileyho. Nelze předpovědět, co budou Powell a Bailey projednávat. Lze jen předpokládat, že tón obou představitelů bude holubičí. Dočkat se holubičího tónu od Powella je však méně pravděpodobné než od Baileyho. Už jsme zmínili, že americká ekonomika zůstává stabilní, stejně jako trh práce. Míra nezaměstnanosti není dostatečně vysoká, aby spustila alarm. Fed může v září snížit úrokové sazby, ale pravděpodobně to nebude dělat na každém zasedání až do konce roku. Očekávání trhu jsou v tomto ohledu opět přehnaná. A dolar na jejich základě dál klesá.

Obecné závěry:

Během posledního obchodního dne tohoto týdne mohou oba měnové páry zaznamenat mírný pokles. Nelze nicméně předpovědět, jak trh zareaguje na projevy Powella a Baileyho. Jakýkoli výsledek by tedy měl být očekáván až večer. Existuje předpoklad, že případná Powellova holubičí rétorika mohla být už zohledněna, protože dolar celý týden klesá. V tom případě bychom dnes mohli být svědky dlouho očekávaného růstu dolaru. Je to ale jen spekulace.

Základní pravidla systému obchodování:

1) Síla signálu závisí na době, za kterou se vytvořil (odraz nebo průraz úrovně). Čím kratší doba, tím silnější signál.

2) Pokud byly po falešných signálech otevřeny poblíž určité úrovni minimálně dva obchody, pak by měly být všechny následné signály poblíž této úrovně ignorovány.

3) Na plochém trhu může jakýkoli měnový pár vygenerovat mnoho falešných signálů nebo také nevygenerovat žádné. Při prvních známkách plochého trhu je každopádně lepší obchody ukončit.

4) Obchody se otevírají v době mezi začátkem evropské seance a polovinou americké seance. Po této době musí být všechny obchody manuálně zavřeny.

5) V časovém rámci 1H jsou obchody založené na signálech MACD vhodné jen při značné volatilitě a zřetelném trendu, který je potvrzen buď trendovou linií, nebo trendovým kanálem.

6) Pokud leží dvě úrovně těsně u sebe (v rozmezí 5 až 20 pipů), měly by být považovány za zónu supportu nebo rezistence.

7) Po pohybu o 20 pipů v zamýšleném směru by měl být na breakeven nastaven stop-loss.

Co je v grafech:

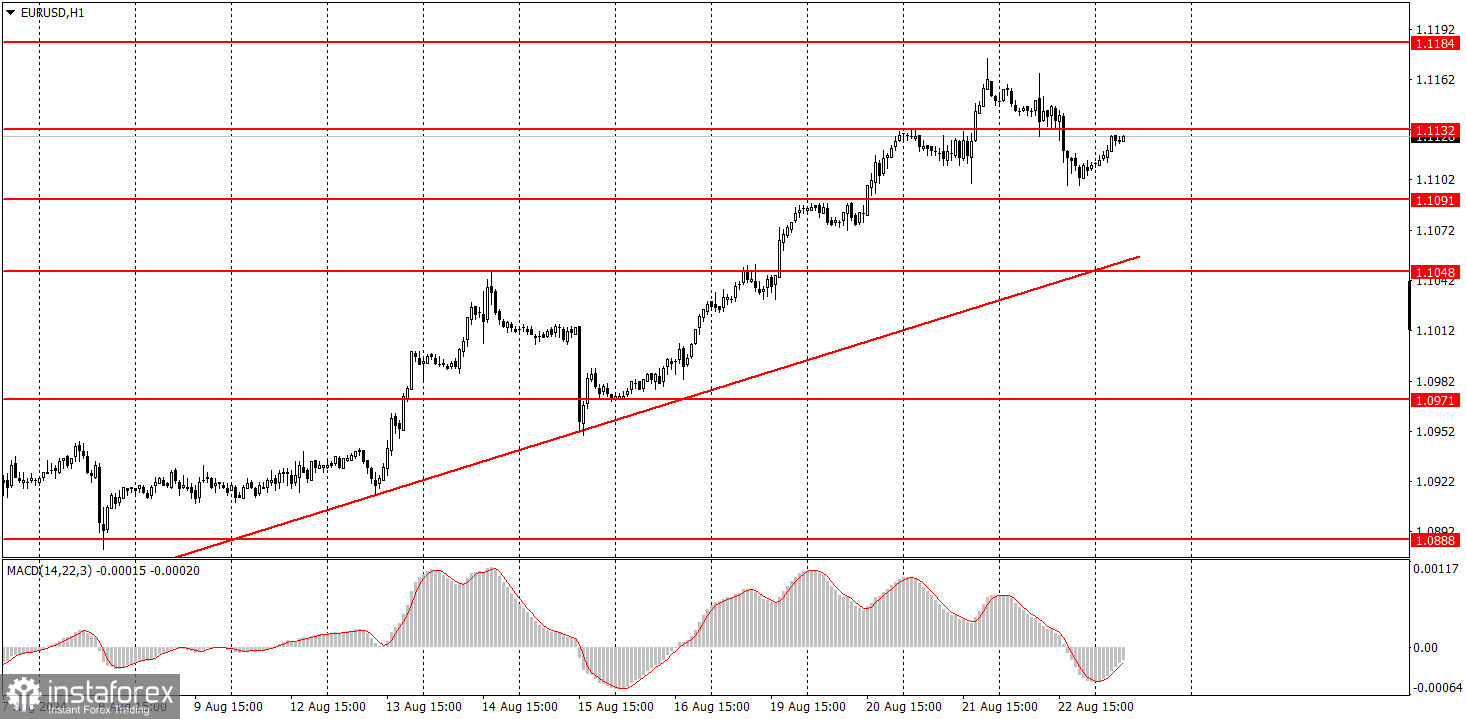

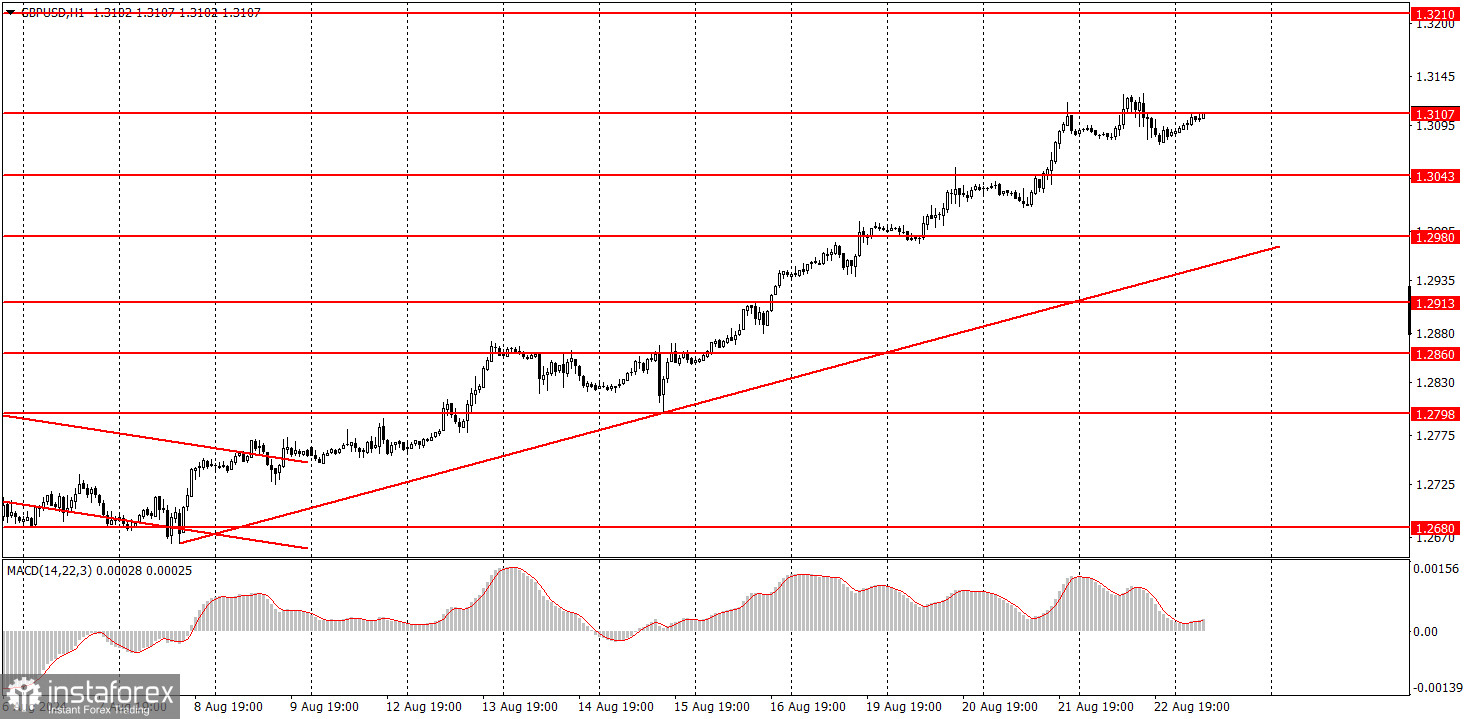

Úrovně supportu a rezistence mohou sloužit jako cíle nákupu nebo prodeje. Do jejich blízkosti lze umístit take profit.

Červené linie jsou kanály nebo trendové linie, které ukazují aktuální trend a preferovaný směr obchodování.

Indikátor MACD (14, 22, 3), který zahrnuje histogram i signální linii, funguje jako pomocný nástroj a může být použit i jako zdroj signálu.

Důležité projevy a zprávy (vždy zaznamenány v ekonomickém kalendáři) mohou významným způsobem ovlivnit pohyb měnového páru. Obchodování v době jejich zveřejnění proto vyžaduje zvýšenou opatrnost. Může být rozumné trh opustit a vyvarovat se tak náhlých cenových zvratů proti převládajícímu trendu.

Začátečníci by si měli vždy pamatovat, že každý obchod nemůže být ziskový. Základním kamenem trvalého obchodního úspěchu je stanovení jasné strategie spolu s rozumným řízením peněz.

Čeština

Čeština

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Українська

Українська Română

Română