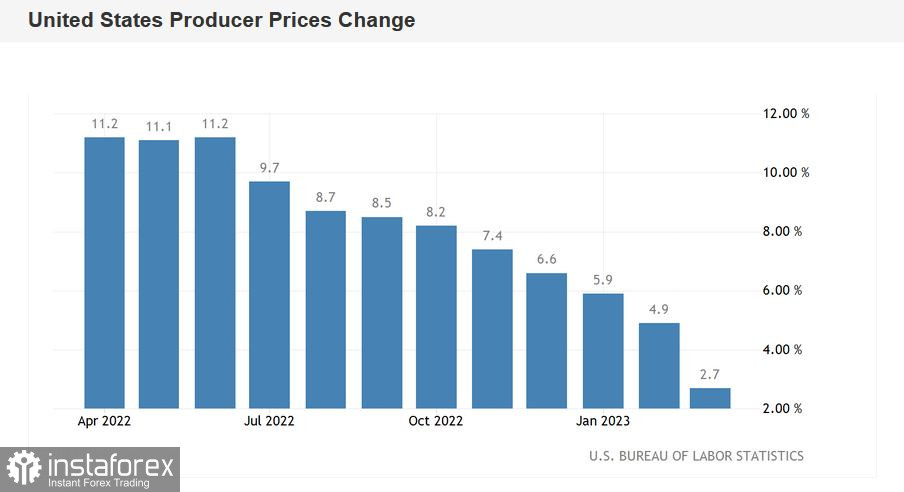

Ve čtvrtek pár EUR/USD překonal úroveň rezistence 1,1030, což odpovídá horní linii indikátoru Bollinger Bands na denním grafu. Cena aktualizovala roční maximum (1,1034), které bylo stanoveno na začátku února. Pár se posouvá k číslu 1,11 v důsledku předchozí hybnosti, kdy dolar ve středu na trhu klesal v reakci na Index spotřebitelských cen. V USA byla zveřejněna další inflační zpráva, která býkům poskytla větší podporu. Jedná se o Index cen výrobců, který vyšel v "červených číslech", odrážející zpomalení americké inflace.

"Červený" PPI

PPI tedy opět zklamal dolarové býky. Index vyšel na 2,7 % v ročním vyjádření oproti odhadu poklesu o 3,0 %. Jde o nejslabší tempo růstu od ledna 2021. Indikátor trvale klesá již devět měsíců v řadě. Jádrový PPI bez cen potravin a energií také výrazně klesl a dosáhl 3,4 % (nejslabší tempo růstu od března 2021). Tato složka zprávy od dubna loňského roku klesá.

Je pozoruhodné, že po dvou zprávách o inflaci se pravděpodobnost zvýšení sazeb na květnovém zasedání zvýšila, a to i přes výrazný pokles CPI a PPI. Podle údajů CME Group FedWatch Tool existuje 66% šance na čtvrtbodové zvýšení sazeb v květnu. Důvodem je zrychlení jádrové inflace. Jádrový CPI bez cen potravin a energií meziročně vzrostl na 5,6 %. Mezitím jádrový index posledních pět měsíců soustavně klesal. Tato skutečnost vedla k předpokladu, že Federální rezervní systém bude nucen sazby ještě jednou zvýšit, možná na příštím zasedání. Připomínáme, že aktualizovaná mediánová prognóza Fedu také předpokládá jedno další zvýšení sazeb v roce 2023.

Ale všechny tyto jestřábí okolnosti dolarové býky dobře naladí, ale nepopoženou. Navzdory růstu jestřábích očekávání se dolar na trhu nadále propadá.

Je Fed připraven udělat krok zpět?

Tato situace podle mého názoru souvisí s dlouhodobě rostoucími holubičími očekáváními. V poslední době se stále častěji objevují zvěsti, že Fed sníží sazbu s koncem letošního roku. A po nedávném prohlášení šéfa newyorského Fedu Johna Williamse (který má stálé hlasovací právo ve výboru a je považován za jednoho z nejvlivnějších představitelů Fedu) získaly tyto fámy na praktickém významu.

V rozhovoru pro Reuters Williams řekl, že pokud se inflace sníží, pak "bude Fed muset snížit sazby". Zároveň uznal, že centrální banka pravděpodobně v květnu opět zvýší sazbu, protože banka "potřebuje zaznamenat pokles jádrové inflace". Trh však zaměřil svou pozornost na holubičí aspekty jeho projevu. Williams ve skutečnosti připustil realizaci takového scénáře v průběhu aktuálního roku.

Připomínám, že po březnovém zasedání předseda Fedu Jerome Powell také takový vývoj událostí nepopíral. Diplomaticky poznamenal, že tento scénář "není tím hlavním".

Závěry

Index amerického dolaru pokračuje v propadu a reaguje na pokles inflačních ukazatelů. Po indexu CPI vyšel i PPI v červených číslech. Před tím vykazoval jádrový index PCE také klesající trend.

Inflace v USA zpomaluje, a to vytváří tlak na dolar, a to i přes mírné zrychlení jádrového indexu CPI. Celkově podle mého názoru trh došel k několika závěrům: 1) v květnu Fed pravděpodobně přistoupí k dalšímu čtvrtbodovému zvýšení sazeb; 2) bude to poslední zvýšení v tomto cyklu zpřísňování; 3) pokud současné tempo klesajících inflačních indikátorů přetrvá, Fed za pár měsíců znovu zavede diskuzi o snížení sazby (Williams to nedávno uvedl a připustil realizaci holubičího scénáře).

Všechny tyto závěry jsou na straně býků EUR/USD.

Technický obrázek páru vykazuje podobné signály. Na všech vyšších grafech (od H4 a výše) je pár buď nahoře, nebo mezi střední a horní linií indikátoru Bollinger Bands. Na denním grafu navíc indikátor Ichimoku vytvořil jeden ze svých nejsilnějších býčích signálů – "Parade of Lines". Proto by bylo moudré použít jakékoli opravné pullbacky k otevření dlouhých pozic – s prvním a prozatím hlavním cenovým cílem 1,1100.

Čeština

Čeština

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Українська

Українська Română

Română