Fed vstupuje do "týdne ticha" před svým zasedáním 25.-26. ledna. Trhy očekávají, že náznaky blížícího se zvýšení sazeb se odrazí v konečném dokumentu. Výnos 10letých amerických státních dluhopisů poprvé od ledna 2020, tedy od začátku paniky okolo covidu-19, přesáhl 1,8 %. To je vážný býčí faktor pro americký dolar.

Zástupci Fedu na konci minulého týdne aktivně komentovali zvýšení inflace na 7 %. Jejich projevy byly podobné a spočívaly v "potřebě co nejdříve zvýšit sazbu federálních fondů". V souladu s tím bude hlavním vodítkem pro investory prognóza spotové sazby na základě výsledků jednání. Předpokládá se, že sazba se letos zvýší 3 až 4krát, ale šéf JP Morgan Jamie Dimon v pátek řekl, že letos očekává 6 až 7 zvýšení. Na finančním trhu začíná dominovat tahle býčí nálada.

Americký dolar se zatím vedení neujal, ale dynamika v dalších dnech ukáže, co trhy od zasedání FOMC očekávají. Nejpravděpodobnějším vývojem událostí je opatrný růst amerického dolaru před jednáním nebo jeho obchodování v rozmezí a silný růst po vyhlášení výsledků.

NZD/USD

Náročné časy pro Nový Zéland se možná chýlí ke konci. Lze připomenout, že RBNZ jako první zvýšila sazbu již v létě v reakci na rychlé oživení ekonomiky a rostoucí inflaci, ale od začátku podzimu se vše změnilo. Obchodní aktivita znatelně klesla, HDP ve 3. čtvrtletí klesl o 3,7 % a další lockdown kvůli variantě Delta vedlo k poklesu komerční výstavby, najímání pracovníků a příjmů z exportu.

Novozélandský dolar se rychle změnil z oblíbence na měnovém trhu v outsidera. Výnosy novozélandských státních dluhopisů klesly, zatímco výnosy UST (americké státní dluhopisy) vzrostly, což poskytlo americkému dolaru v posledních 3 měsících výhodu.

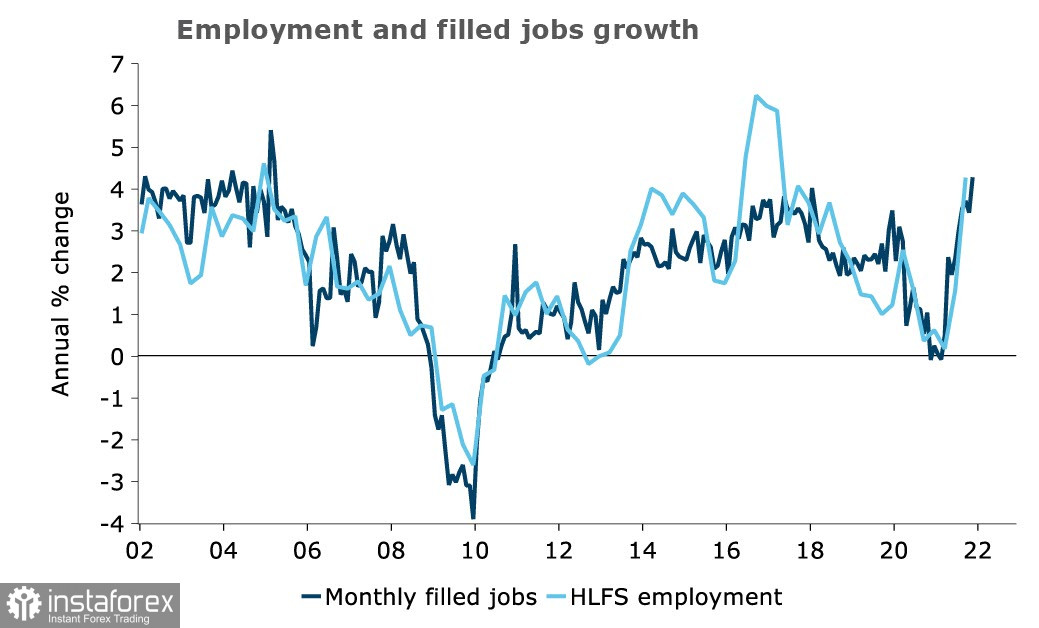

Ale s časem se všechno mění. První data, která byla k dispozici v lednu, ukazují, že inflační očekávání neklesají, a co je nejdůležitější, trh práce rychle roste. Existuje možnost, že nezaměstnanost klesne na 3 %, což je dodatečná podmínka pro tlak na inflaci, tj. trh práce odpovídá vyšší než nižší inflaci.

Pokud bude trend pokračovat, prognóza inflace pro 1Q (cca 5,8 % dle ANZ) bude výrazně překonána. A pokud ano, pak inflační rizika nebudou klesat, ale naopak budou dále růst, což automaticky znamená požadavek na další zvyšování sazeb RBNZ.

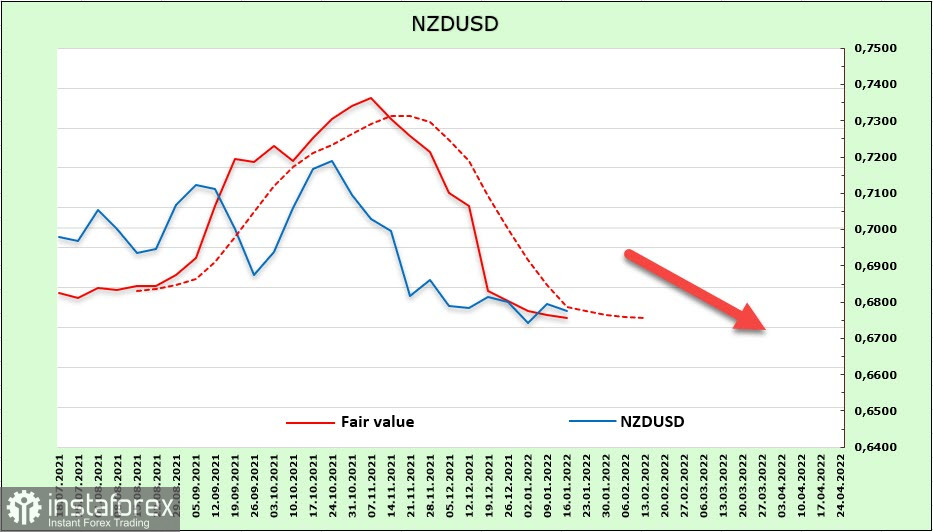

Zatím se ale nevytvořily podmínky pro přecenění. Čistá krátká pozice na NZD během sledovaného týdne mírně klesla (+18 milionů) na -584 milionů. Medvědí výhoda zůstává a odhadovaná cena je stále pod dlouhodobým průměrem, i když lze zaznamenat zpomalení dynamiky. Možná je novozélandský dolar jen krok od obratu.

Minulý týden byla za cíl považována spodní hranice medvědího kanálu na 0,6630/40 a stále zůstává. Novozélandský dolar se stále pohyboval směrem do středu kanálu a klesal. Pokus o dosažení hranice kanálu je v zásadě oprávněný a cíl se mírně posunul na 0,6610/30. Čas pro obrat směrem nahoru ještě nenastal.

AUD/USD

Z Austrálie zatím nejsou žádná nová data, ale dobré zprávy z Číny a rostoucí ceny ropy mají určitý vliv na očekávání. Čína vykázala ve 4. čtvrtletí růst HDP o 4 % r/r, což je o něco více, než se očekávalo. O 4,3 % vzrostla i průmyslová výroba a dříve byly potvrzeny prognózy zahraničního obchodu. Obecně je to pro Austrálii dobrý motor růstu, protože to implikuje růst exportu.

Ropa od začátku roku zdražila již o více než 10 %. Brent dnes ráno poprvé od října 2014 překonal úroveň 87 dolarů za barel, což je obecně dobré znamení obnoveného zájmu o riziko.

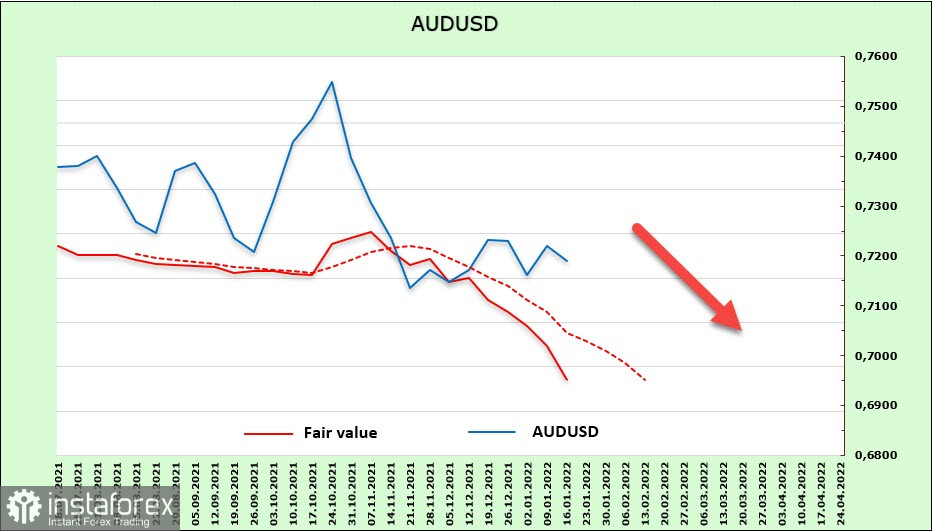

Při pohledu na vypořádací cenu ale žádné známky zvratu nenajdeme. Podle zprávy CFTC se čistá krátká pozice na AUD během reportovacího týdne opět zvýšila a dosáhla -6,6 miliardy. Je to velká medvědí výhoda, tzn. že spekulanti sázejí na další pokles. Dynamika výnosů australských státních dluhopisů ve srovnání s UST vypadá slabší. Pro obrat páru AUD/USD bude zapotřebí důvodu.

Australský dolar se v pondělí ráno obchoduje kolem středu medvědího kanálu a je nakloněn spíše dolů než nahoru. Nejbližší cíl je úroveň 0,6995, poté 0,6860/80. Růst je možný pouze v případě nových pozitivních dat, která zatím nejsou na trhu pozorována.

Čeština

Čeština

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Українська

Українська Română

Română