K posílení amerického dolaru může dnes přispět i šéf Federálního rezervního systému, pokud během letošního roku připustí dvojí, možná dokonce trojí zvýšení sazeb. V předchozích projevech se opakovaně zaměřoval na americký trh práce. Vzhledem ke kontroverzní povaze posledních nonfarms může být situace pro americký dolar příznivá; nebo taky ne – podle toho, jak Powell v Senátu udá tón. V pátek se ukázalo, že míra nezaměstnanosti v USA v prosinci klesla na 3,9 %. Jde o nejlepší výsledek od března 2020. Obchodníky potěšily i mzdy. Průměrná hodinová mzda vzrostla na 4,7 % (v ročním vyjádření) a na 0,6 % (v měsíčním vyjádření). Obě složky se dostaly do "zeleného pásma" a překonaly předpovídané hodnoty. Na druhou stranu, prosincové nonfarms odrazily slabý růst počtu zaměstnaných mimo zemědělský sektor. Tento ukazatel vzrostl jen o 199 000, kdežto prognózovaný růst činil 410 000. V soukromém ekonomickém sektoru bylo přitom vytvořeno 211 000 pracovních míst (prognóza – 365 000) a ve zpracovatelském sektoru 26 000 (prognóza – 35 000).Prosincové nonfarms, které byly zveřejněny v pátek, vyvinuly na americký dolar mírný tlak. Kontroverzní zpráva pomohla kupcům páru EUR/USD přiblížit se k horní hranici pásma 1,1260–1,1360. Zde ale impuls k růstu zeslábl: obchodníkům se nepodařilo konsolidovat nad úrovní 1,1360; tím spíš nedokázali otestovat úroveň rezistence 1,1400 a projevit tak své ambice. Cena se od "stropu" výše uvedeného rozpětí odtáhla a na začátku nového obchodního týdne začala pozvolna klesat. To vše ukazuje, že k průrazu směrem vzhůru je potřeba pádnější fundamentální důvod, poněvadž události tohoto týdne mohou přispět k posílení americké měny.

Dnes je makroekonomický kalendář pro tento pár prakticky prázdný. V průběhu evropské seance budou zveřejněna data z trhu práce v EU, zpráva ale přijde se zpožděním. Očekává se pokles listopadové míry nezaměstnanosti v EU na 7,2 %, tento fundamentální faktor ale nejspíš nevyvolá zvýšenou volatilitu. Během americké seance bude zveřejněn objem zásob ve velkoobchodních skladech v USA. Půjde ale o zastaralé (listopadové) údaje.

Větší bouři volatility očekáváme v úterý a ve středu. Zítra v Senátu vystoupí předseda Fedu Jerome Powell. A obrazně řečeno, bude prezentovat sám sebe. Bílý dům minulý týden oficiálně oznámil, že nominace Jeroma Powella a Lael Brainardové poslal Senátu ke schválení. Pokud senátoři Powella podpoří (což je velmi pravděpodobné), stane se příštím předsedou, respektive místopředsedou Federálního rezervního systému. Připomeňme, že loni na podzim poprvé připustil ukončení stimulačního programu. Tento projev pak byl výchozím bodem posílení pozic dolarových býků.

Věříme, že Powellův projev v Senátu situaci nezdramatizuje. Mohl by se zaměřit na aktuální pokles míry nezaměstnanosti a růst výše průměrné mzdy. V tomto kontextu by mohl připustit první kolo zpřísňování měnové politiky letos na jaře (dříve takové časové milníky uváděl Neel Kashkari). Americký dolar v tom případě získá výraznou podporu, i když se Powell ve svém projevu o druhém letošním zvýšení nezmíní.

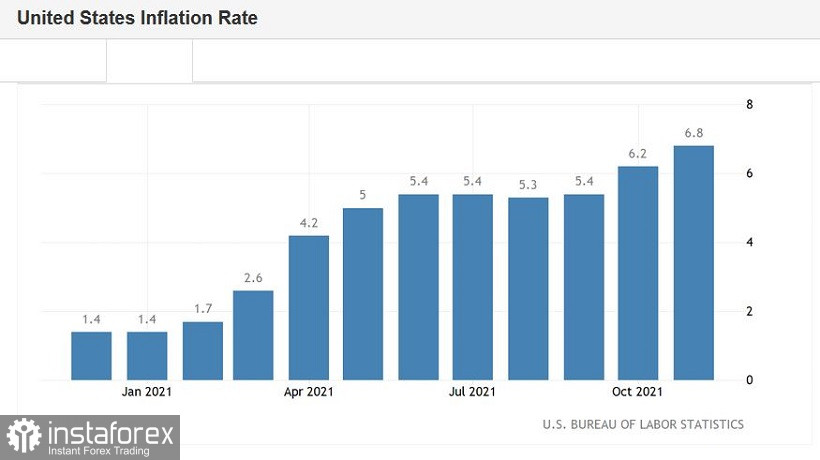

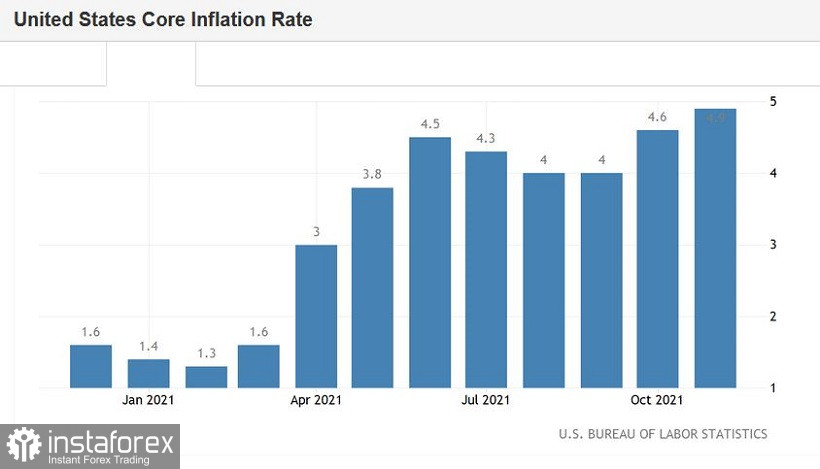

Ve středu budou zveřejněna klíčová data o růstu americké inflace. Připomeňme, že listopadový index CPI meziročně zrychlil na 6,8 %, což je nejvyšší hodnota za posledních 39 let. Jádrový index CPI se v meziročním vyjádření vyšplhal na 4,9 %. V tomto případě hovoříme o 30letém rekordu. Inflační tlaky byly rozsáhlé – rostly ceny potravin, energií, bydlení, automobilů (nových i ojetých), lékařské péče.

Prosincová inflace může znovu překvapit prudkým růstem. Podle předběžných prognóz by měl celkový index spotřebitelských cen v meziročním vyjádření vzrůst na 7 %. Jádrová inflace, která nezahrnuje volatilní ceny potravin a energií, by mohla rovněž vzrůst – na 5,4 %. Pokud se tato prognóza naplní (nemluvě o "zeleném pásmu"), může Fed na příštím zasedání zaujmout agresivnější postoj. Členové výboru mohou dokonce kontroverzní nonfarms interpretovat ve prospěch zpřísnění měnové politiky.

Projev předsedy Fedu Jeroma Powella v Senátu a zveřejnění údajů o růstu inflace v USA tudíž určí tón obchodování páru EUR/USD. Jedná se o hlavní události tohoto týdne. Pokud nyní předseda Fedu nevyloučí možnost dvojího zvýšení sazeb v letošním roce a index spotřebitelských cen vyjde alespoň na úrovni prognóz, americký dolar získá zřetelnou podporu přinejmenším k tomu, aby otestoval spodní hranici pásma 1,1260–1,1360. Podle mého názoru je dál vhodné využívat případné cenové skoky nahoru jako záminku k otevírání short pozic se střednědobými cíli v oblasti 1,1260–1,1240.

Čeština

Čeština

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Українська

Українська Română

Română