Názory centrálních bank se mění – mění se preference investorů. Jestliže dříve se členové FOMC dělili na ty, kteří chtějí sazby zvyšovat, a na ty, kteří se domnívají, že je třeba je udržet na stejné úrovni, nyní je situace jiná.

V rámci Fedu existují dvě skupiny: první očekává zpřísnění měnové politiky, druhá očekává, že tento proces bude probíhat rychle. Takový "jestřábí" posun nemůže neovlivnit pozice amerického dolaru, který rok 2021 zakončil jako nejvýkonnější z měn zemí G10 a v roce 2022 hodlá pokračovat v tom, co začal.

Zápis z prosincového zasedání FOMC, který vrátil zájem investorů o americký dolar a srazil dolů americké akciové indexy, ukázal, že Fed je přesvědčen o síle americké ekonomiky. Domnívá se, že vysoká inflace a rychlý návrat trhu práce k plné zaměstnanosti mohou vyžadovat zvýšení sazby z federálních fondů dříve nebo rychleji, než účastníci očekávali.

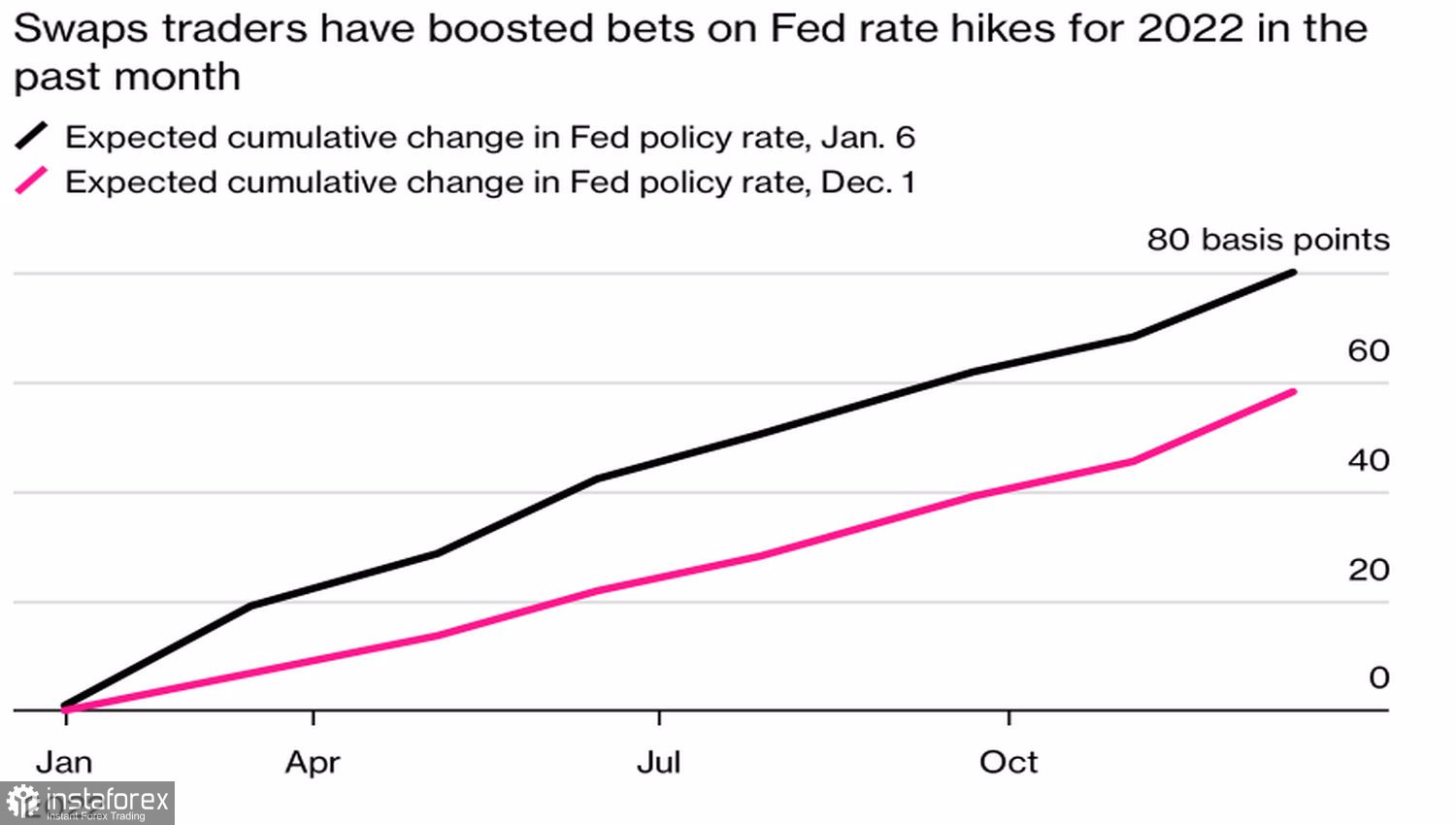

Někteří tvrdí, že snižování rozvahy o 8,8 bil. USD by mohlo začít ihned po prvním aktu měnové restrikce. To se stalo novým trumfem amerického dolaru a trh s futures zvýšil šance na zpřísnění měnové politiky v březnu a tři zvýšení sazeb v roce 2022.

Dynamika očekávání trhu s futures na sazby Fedu

I když inflace ve Spojených státech brzy dosáhne svého vrcholu a začne zpomalovat, Fed je zřejmě přesvědčen, že spotřebitelské ceny zůstanou na zvýšené úrovni déle, než se původně očekávalo. A tato okolnost diktuje módu měnové restrikce.

Na rozdíl od Fedu vládnou v ECB zcela jiné nálady. Zdá se, že ECB zamrzla v minulosti a je kopií včerejšího Fedu. To znamená, že v Radě guvernérů jsou "jestřábi", kteří chtějí zvyšovat sazby, a "holubice", které to nechtějí. Při pohledu na zrychlování inflace je neměnnost názorů ECB překvapivá, ale její nečinnost má svou logiku.

Prezidentka ECB Christine Lagardeová a její kolegové se domnívají, že rizika politických důsledků měnové restrikce mohou převážit nad riziky ekonomických důsledků nečinnosti. V důsledku obrovských pobídek vyskočil poměr veřejného dluhu k HDP ve Francii na 118 %, ve Španělsku na 120 %, v Portugalsku na 135 %, v Itálii na 155 % a v Řecku na 206 %. Rostoucí výnosy evropských dluhopisů zvýší náklady na obsluhu dluhu a budou pro vlády vážnou ranou.

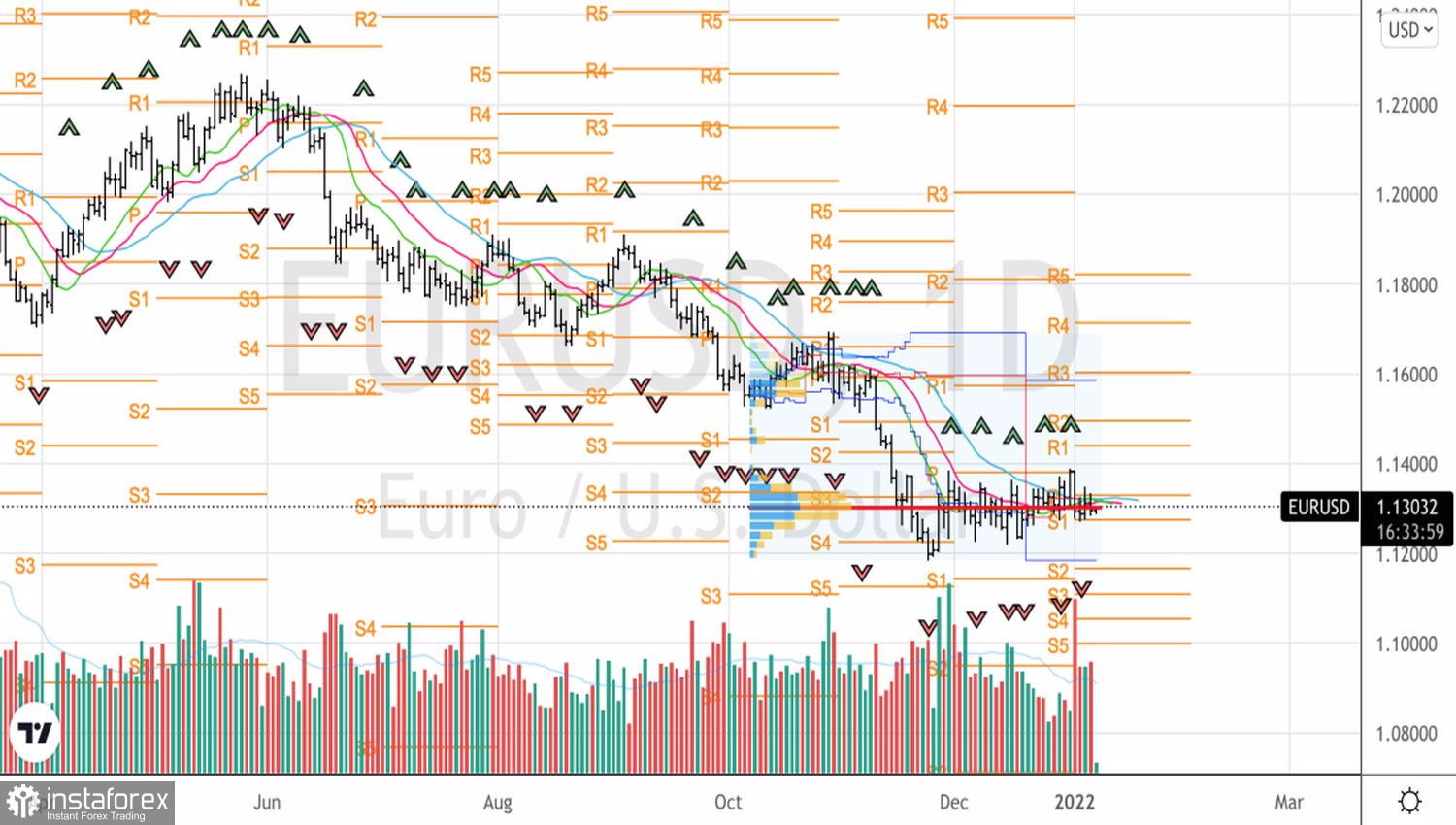

Pokud současné názory Fedu a ECB přetrvají, je možné, že EURUSD bude nadále klesat směrem k úrovni 1,1. Co může prolomit klesající trend? Je nepravděpodobné, že by ECB změnila svůj výhled. Zejména vzhledem k postupnému zpomalování inflace v eurozóně. Něco jiného je situace ve Washingtonu. Omikron, pokles růstu HDP nebo spotřebitelských cen, může Fed přimět k menší agresivitě.

Technicky vzato, aniž by se EURUSD dostal z obchodního rozpětí 1,123–1,138, nelze hovořit o oživení medvědího trendu ani o pullbacku, který by mohl vést k jeho prolomení. Prolomení supportu na úrovni 1,123 vytvoří předpoklady pro prodej eura vůči americkému dolaru směrem k 1,113 a 1,100.

EURUSD, denní graf

Čeština

Čeština

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Українська

Українська Română

Română