黄金不愿下跌,尽管国债收益率迅速上涨和美元走强。尽管FOMC官员的“鹰派”评论,他们不排除将联邦基金利率提高到6%以上。尽管美国商业活动在5月份飙升至13个月的最高水平,表明经济实力。看起来,贵金属处于不利环境中。需要立即摆脱它。但投资者并不急于这样做。

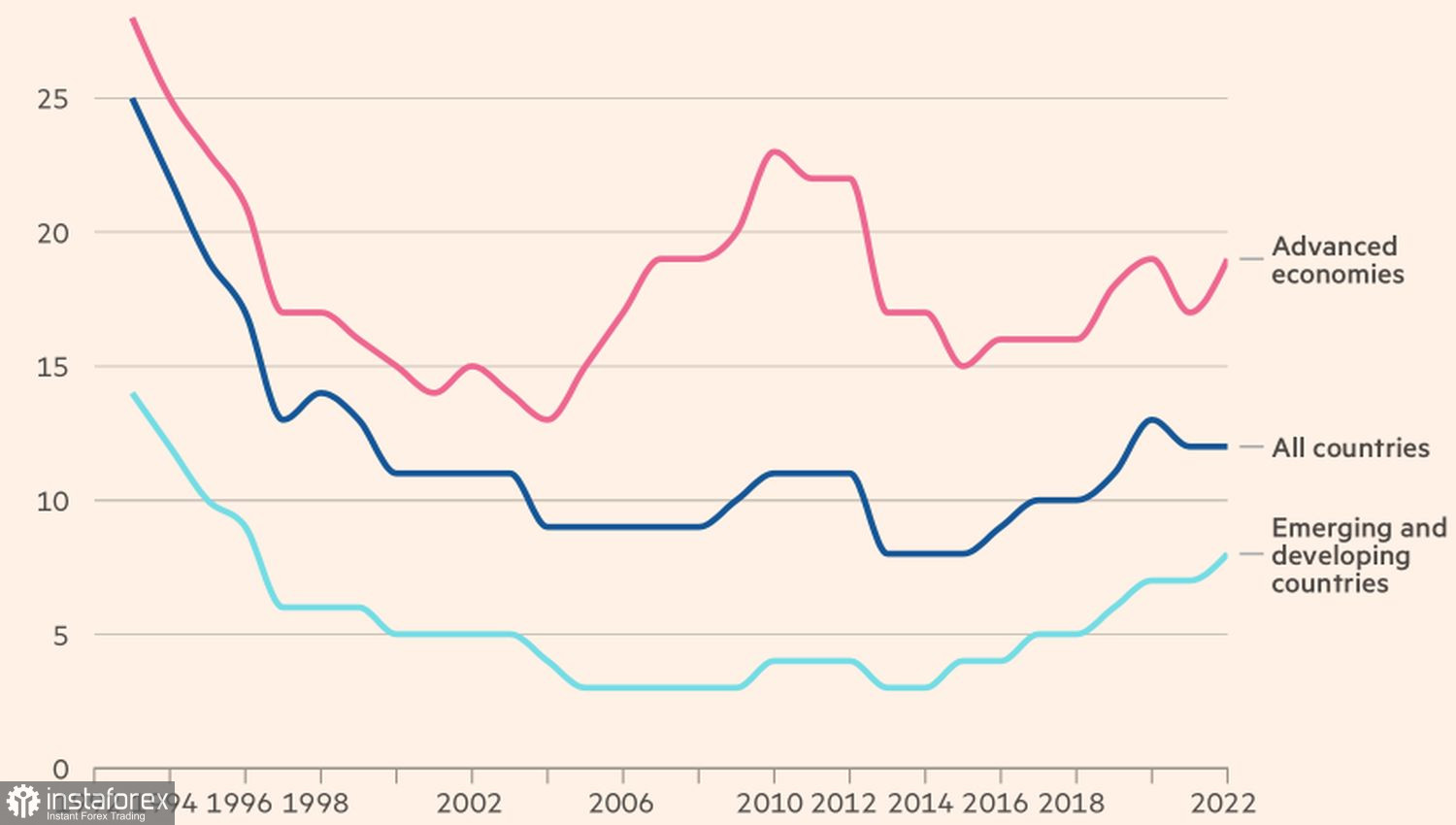

从古至今,黄金一直是各种动荡的避难所。疫情、乌克兰武装冲突、地缘政治紧张局势、通货膨胀风险、不断增长的全球债务、高利率和银行危机让黄金重新闪耀光芒。2022年,中央银行购买贵金属的规模前所未有。由于美国冻结了俄罗斯3000亿美元的黄金外汇储备,各国纷纷投向黄金。其在发达和发展中国家的储备中所占比重正在增加,而美元的比重则在下降。

黄金储备占比动态

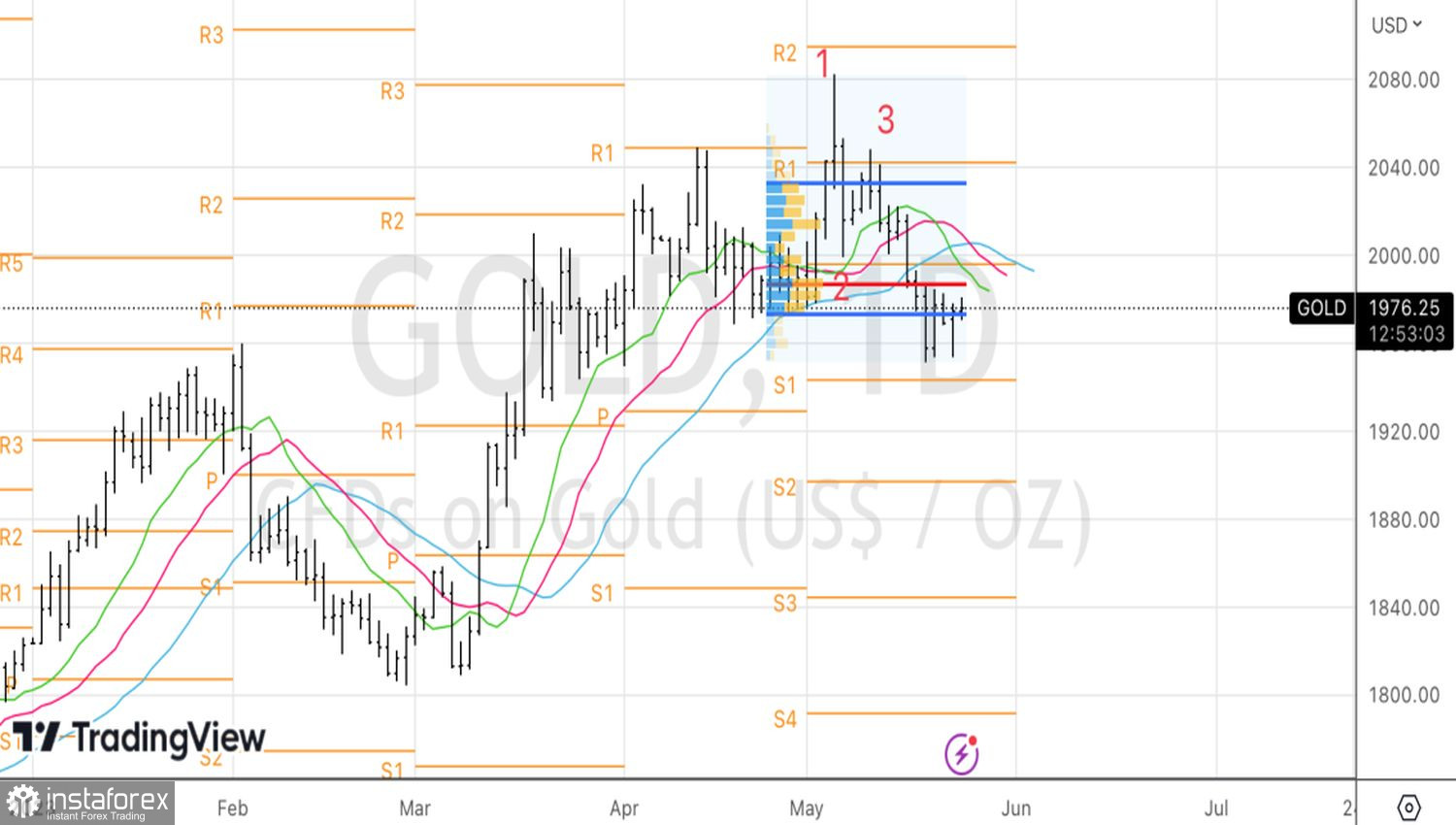

美国劳动力市场4月份的统计数据、联邦基金利率升息的机会增加以及国债收益率的上涨,使得XAU/USD从创纪录的高位回落。但这是有序的回落,而不是逃离。

人们非常清楚,如果发生违约,黄金将是最好的投资选择。这是专业投资者MLIV Pulse调查的结果。这是JP Morgan投资组合中贵金属比例增加的原因。该公司正在摆脱股票和能源商品,承认政府债务上限谈判失败的风险增加。

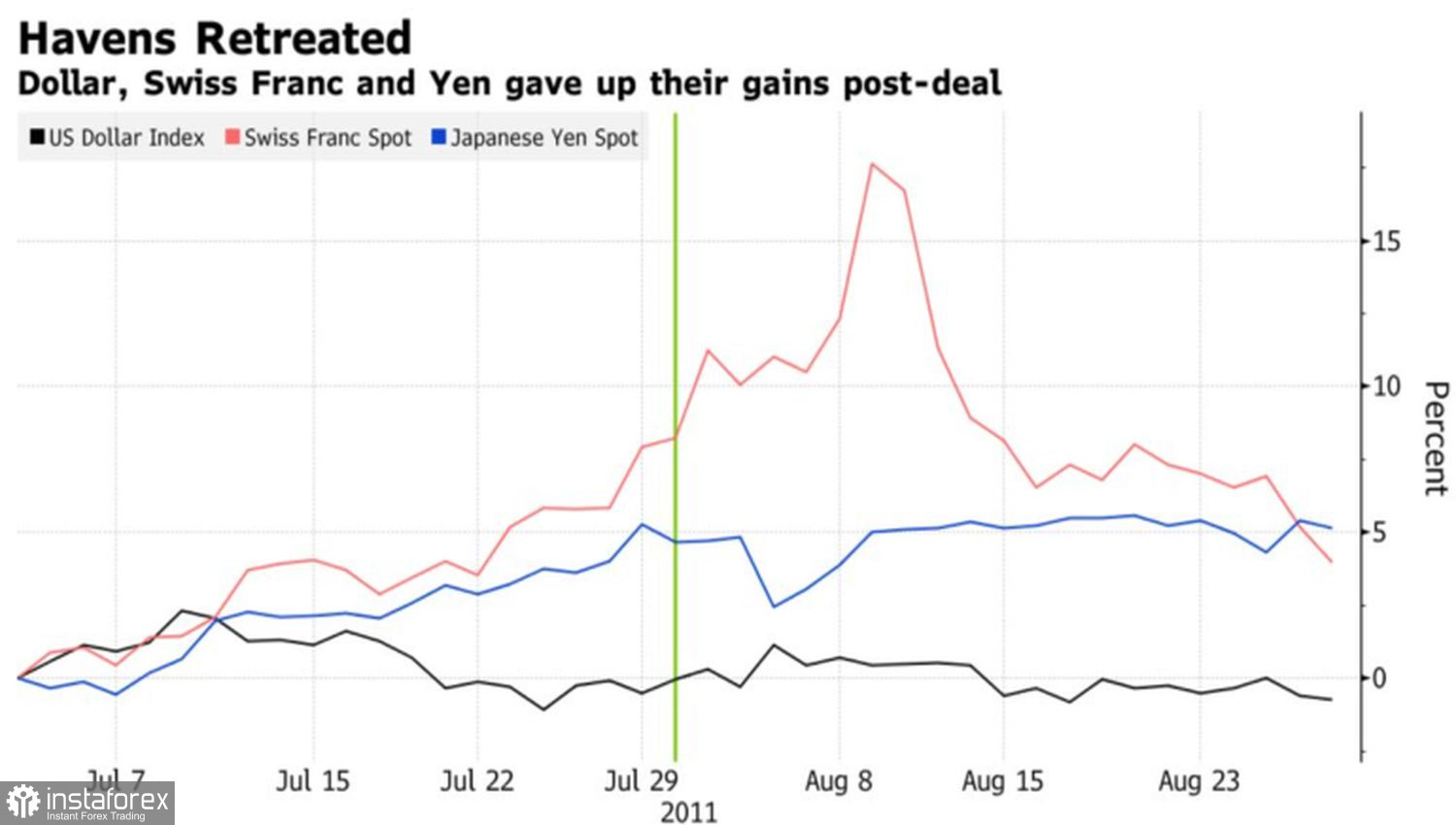

最终,历史证明,在X日期被错过的情况下,美元将输给其他避险资产,如日元、瑞士法郎、国债和黄金。就像2011年一样。

避险货币对债务上限危机的反应(2011年)

因此,尽管面临强烈的逆风,XAU/USD不愿下跌,这是投资者在迎接即将到来的违约风险时坚定的保护意愿所致。

跳过日期X,预计为6月1日,可能会在金融市场上引起严重动荡,并将金属价格推回超过每盎司2000美元的心理关口。正如珍妮特·耶伦所说,在夏季初,政府将用尽资金。它将无法履行其义务。违约的威胁将变得真实,而黄金将成为主要受益者。因此,将其保留在投资组合中是否更好呢?

技术上,长下影线的锤子形态表明,金属“多头”仍然具有力量。如果他们能够将报价提高到每盎司1987美元的公正价值以上,黄金将重新进入游戏。这将成为形成多头头寸的基础。

中文

中文

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română