Падение на американските акции: Второ поредно заседание

Американският фондов пазар отново спадна в петък, като Nasdaq Composite Index утвърди позицията си на територия на корекция. Причината беше слабият доклад за заетостта, който засили опасенията от възможна рецесия.

Разочароващи данни за работните места

Немесечната заетост се увеличи само с 114,000 през юли, според Министерството на труда, доста под очакваните от анализатори 175,000 и минималните 200,000 необходими за поддържане на популационния растеж. Степента на безработица се увеличи до 4.3%, най-високото равнище за последните три години.

Рискове за икономиката

Слабите данни за заетостта засилиха опасенията, че икономическият растеж забавя по-бързо от очакваното, като поставиха под въпрос решението на Федералния резерв да остави лихвените проценти неизменни на заседанието в сряда.

От оптимизъм към тревога

Инвеститорите бяха оптимистични месеци наред, посочвайки падащата инфлация и скромното забавяне на заетостта като причини за намаляване на лихвените проценти. Този оптимизъм помогна на акциите да се възстановят, като S&P 500 се увеличи с 12% за годината, а Nasdaq с почти 12% въпреки последните загуби.

Но с перспективата за намаляване на лихвите през септември след заседанието на Федералния резерв, инвеститорите са загрижени, че по-високите разходи за заемане вече могат да нанесат щети на икономическия растеж. Разочароващите отчетите за печалбите от гиганти като Amazon, Alphabet и Intel добавят към тези опасения, раздувайки пламъците на пазара.

Проклятието на високите очаквания

Главният инвестиционен директор на Ocean Park Asset Management, Джеймс Сейнт Обин, каза, че инвеститорите виждат последиците от прекалено оптимистичните очаквания. "Виждаме как проклятието на високите очаквания започва да действа. Меко приземяване изглеждаше като единствения сценарий, и всякакъв намек за различен изход е притеснителен," каза той.

Очаквания за намаляване на лихвите нарастват

Шансът за намаляване на лихвите с 50 базисни точки на заседанието на Федералния резерв през септември скочи до 69.5%, срещу 22% на предишното заседание, според FedWatch Tool на CME. "Всички свикнахме с идеята, че Федералният резерв ще намали лихвите. Въпросът сега е: закъсняха ли те твърде много? Намира ли се рецесия на хоризонта?" попита Сейнт Обин.

Предсказатели на рецесията

Слабите данни за заетостта задействаха така нареченото "Правило на Сахма," което често се разглежда като сигурен предсказател на рецесията. Това доведе до разпродажба на фондовите пазари.

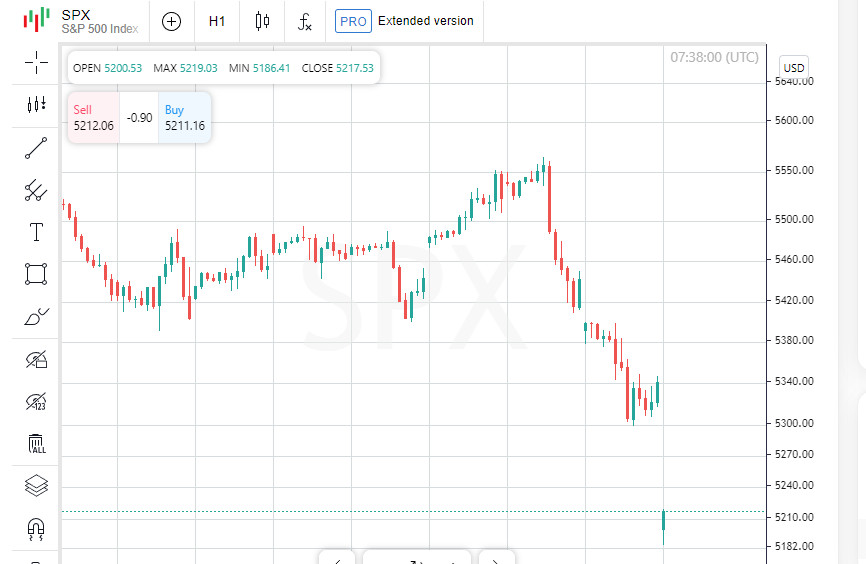

Основни индекси спадат

Dow Jones Industrial Average спадна с 610.71 точки, или 1.51%, до 39,737.26. S&P 500 загуби 100.12 точки, или 1.84%, до края на 5,346.56. Nasdaq Composite беше най-големият губещ сред основните индекси, губейки 417.98 точки, или 2.43%, до 16,776.16.

Технологични гиганти под натиск

Технологичните гиганти оказаха силен натиск върху пазара. Amazon спадна с 8.79%, а Intel спадна с 26.06% след разочароващи резултати за тримесечието и прогнози. Тези резултати увеличиха песимизма сред инвеститорите и ги принудиха да преоценят очакванията си за бъдещ икономически растеж.

Nasdaq Composite: Падане в корекция

След достигане на връх през юли, Nasdaq Composite падна с повече от 10%, сигнализирайки, че навлиза в корекция. Това става в контекста на нарастващи опасения за високи оценки на акциите на фона на отслабваща икономика.

S&P 500 и Dow: Най-големи спадове от март

S&P 500 затвори на най-ниското си ниво от 4 юни, отбелязвайки значителен спад. Междувременно, Dow Jones Industrial Average и бенчмаркът S&P 500 отчетоха най-големите си двудневни загуби от март 2023 насам.

Малки предприятия и полупроводници падат

Russell 2000, който следи малки компании, също спадна с 3.52% до триседмичен минимум, което е най-големият му двудневен спад от юни 2022 насам. Акциите на полупроводници също продължиха да падат, като индексът на Полупроводниците на Филаделфия затвори на тримесечен минимум, отбелязвайки най-големия си двудневен спад от март 2020 насам.

Изключения от общата тенденция

Въпреки общия спад, акциите на Apple се отличиха с ръст от 0.69%. Това се дължи на по-добри от очакваните продажби на iPhone през третото тримесечие и положителни перспективи за компанията, която залага на изкуствения интелект за привличане на нови клиенти.

Рискови сектори

От 11-те основни сектора на S&P 500, само защитните като потребителски стоки, комунални услуги и недвижими имоти показаха ръст. Най-голям спад имаше в сектора на потребителските стоки, където влиянието на Amazon доведе до най-големия двудневен спад от юни 2022 г.

Волатилността се увеличава: Wall Street е обезпокоен

CBOE Volatility Index, известен и като „индикатор за страхът“ на Wall Street, надскочи дългосрочната си средна стойност от 20 пункта, достигайки 29.66 – най-високото ниво от март 2023 г. Затварянето беше на 23.39, което индикира значителна тревога сред инвеститорите.

Възможности за покупка на спадащ пазар

Въпреки разпродажбите, някои участници на пазара видяха възможност за покупка. Джонатан Голуб, стратег в UBS, отбеляза в бележка до клиентите си, че историческият пазар обикновено се представя най-добре, когато индексът VIX се разширява, което представя краткосрочна възможност за инвестиране.

Песимистичните настроения преобладават

Спадащите акции превъзхождаха изкачващите се почти три към едно на Нюйоркската фондова борса – 2.92 към 1, докато на Nasdaq съотношението беше 4.52 към 1. S&P 500 отбеляза 62 нови 52-седмични върха и 15 нови минимума, докато Nasdaq Composite отбеляза 34 нови върха и 297 нови минимума.

Обем на търговията и очаквания за печалби

Обемът на търговията на американските борси достигна 14.75 милиарда акции, далеч над 20-дневната средна стойност от 11.97 милиарда акции.

Вниманието е насочено към предстоящите печалби

Инвеститорите ще следят отчети за печалбите на гиганти като Caterpillar и Walt Disney следващата седмица, които ще предоставят важна представа за здравето на потребителския и производствения сектор. Лидерите в здравеопазването, включително Eli Lilly, също се очаква да докладват, предоставяйки представа за здравето на фармацевтичния сектор и неговите перспективи.

Увеличаваща се волатилност и търсене на сигурност

Cboe Volatility Index, известен като „индикатор за страха“ на Wall Street, достигна най-високото си ниво от март 2023 г. в петък, подтикван от увеличеното търсене на опции, които защитават от потенциални загуби в фондовия пазар, което индикира, че инвеститорите се стремят да минимизират риска.

Укрепване на сигурните активи

С нарастващите опасения, инвеститорите се насочиха към сигурни облигации и други активи. Възвръщаемостта на бенчмарк облигацията на Министерството на финансите със срок от 10 години намаля до 3.79%, най-ниската стойност от декември. Този индикатор се движи обратно пропорционално на цените на облигациите, което индикира повишено търсене на сигурни активи.

Популярни стабилни сектори

Сред икономическа несигурност, традиционно считаните за стабилни сектори привлякоха увеличено внимание. Инвеститорите се насочиха към тези области в опит да защитят капитала си и да минимизират потенциалните загуби.

Секторно представяне: Здравеопазване и комунални услуги на възход

През последния месец секторът на здравеопазването отбеляза ръст от 4%, докато комуналните услуги се повишиха с повече от 9%. Тези сектори се превърнаха в убежища за инвеститорите сред икономическа несигурност. В същото време, индексът на полупроводниковите фабрики на Филаделфия (SOX) спадна с почти 17%, воден от сериозни загуби при популярни имена като Nvidia и Broadcom.

Очакване на бъдещето: Прибиране на печалбите или начало на корекция?

Някои инвеститори вярват, че текущите данни може просто да отразяват желание за прибиране на печалбите след значителното покачване на пазара през 2024 г. Този подход не изключва възможността за по-нататъшен растеж, но също така индикира възможното начало на корекция, особено в сектори, които преди това показаха уверен възход.

Български

Български

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română