Първата седмица от август показа, че на пазара продължават да съществуват устойчиви опасения, че американската икономика, въпреки позитивните изявления на представителите от Федералния резерв, както и публикацията на данни за БВП за последното тримесечие, все още остава крайно крехка и може да попадне в рецесия.

Първият и сериозен удар пазарът получи от рейтинговата агенция Fitch Ratings, която неочаквано намали дългосрочния кредитен рейтинг на САЩ от AAA до AA+. Действията на агенцията бяха критикувани от някои представители на финансовите власти в САЩ, като най-забележителният е гласът на министъра на финансите Дж. Йеллен. Фактически, инвеститорите станаха свидетели на факта, че зад позитивното се крият изключително сериозни проблеми. Това преосмисляне на ситуацията стана причина за реализиране на печалби на пазарите на акции, което може да доведе до значително коригиращо понижение на фондовите индекси.

Причината за това може да се дължи на публикуването на свежите данни за юли месец относно инфлацията в САЩ. Първо в четвъртък ще бъдат представени данните за потребителската инфлация, а след това вече в петък – за производствената инфлация.

Съгласно консензус-прогнозата, след значителното спадане на потребителската инфлация през юни месец, се очаква да се забележи заметно повишение на нейната стойност за юли месец. Така, изразявано в месечен показател, стойността може да нарасне с 0,2%, както предходния месец, докато годишното сравнение да се увеличи веднага до 3,3% от 3%. Индексът на производителските цени (PPI) също трябва да покаже забележителен ръст на месечна база и да прибави 0,2% в сравнение с 0,1% през юни месец. В годишно изражение той трябва да се повиши силно до 0,7% от 0,1% за предходния разглеждан период.

Сега става ясно защо Федералният резерв реши да повиши лихвените проценти на юлийското си заседание. Изглежда, че регулаторът получи сигнали, че инфлационното налягане, след спада през последните месеци, започва да се ускорява. Тук голяма роля играеха данните от пазара на труда. Това, по същество, е причината за повишаването на лихвените проценти въпреки обявяването на стойностите на инфлацията за юни, които показаха забележително намаление.

Какво ще бъде реакцията на пазарите, ако се потвърди прогнозата за повишение на инфлацията?

Предполагаме, че започналото на миналата седмица фиксиране на печалбите на акционерния пазар ще продължи със значително корекционно понижение. Така американският акционерен пазар може да изпита забележителен спад. Индексът на широкия пазар S&P 500 може да коригира до нивото от 4415.00, което ще отговаря на 23% отклонение спрямо Фибоначи, а след това, върху вълна на очакване за очередно повишаване на лихвените проценти от Федералния резерв с 0,25%, да падне още по-надълбоко до нивото от 4300.00, което ще бъде продължение на корекция от 38%.

Доходностите на облигациите също могат да се покачат. Доходността на бенчмаркът за 10-годишни облигации може да достигне местния връх от ноември миналата година от 4,30%

Индексът на долара в понеделник стабилизира на нивото от 102,00 след като през миналата седмица имаше повишена волатилност поради очакванията на инвеститорите относно данните за инфлацията в САЩ, които ще определят перспективите за икономическата и парично-кредитната политика на местните регулатори. Важно е да се отбележи, че в петък данните за заетостта показаха, че икономиката на САЩ добавила 187 000 нови работни места през юли, което е по-малко от пазарните очаквания за ръст от 200 000 работни места. В същото време трябва да се отбележи, че нивото на безработицата неочаквано спадна до 3,5%, а ръстът на заплатите забави по-малко, отколкото се очакваше.

Въпреки това, доларът се е повишил с над 2% от средата на миналия месец, като икономическата стабилност в САЩ и вероятността Федералният резерв да продължи да прилага ограничителна парично-кредитна политика за още известно време са поддържали търсенето на валутата.

На това общо настроение валутният курс на долара също ще продължи да получава подкрепа. Причината за това са очакванията за повишаване на лихвените проценти, може би вече на августовската среща на американската регулаторна инстанция. Индексът на долара ICE може да достигне 104,00 пункта и дори да продължи да се повишава до 105,50 пункта.

Като цяло, наблюдавайки пазарната картина, можем да предположим, че до публикуването на данните за инфлацията в Америка пазарите в най-добрия случай ще консолидират, а след това ще продължат да падат или, ако растежът на инфлацията не бъде потвърден, внезапно да се обърнат нагоре.

Прогноза за деня:

EUR/USD

Парата се намира над нивото на поддръжка при 1.0915 и е възможно да продължи да се търгува в страничния диапазон между 1.0915 и 1.1140 преди публикуването на данните за инфлацията в САЩ, с възможно надолу пробиване, ако данните потвърдят растежа на инфлацията.

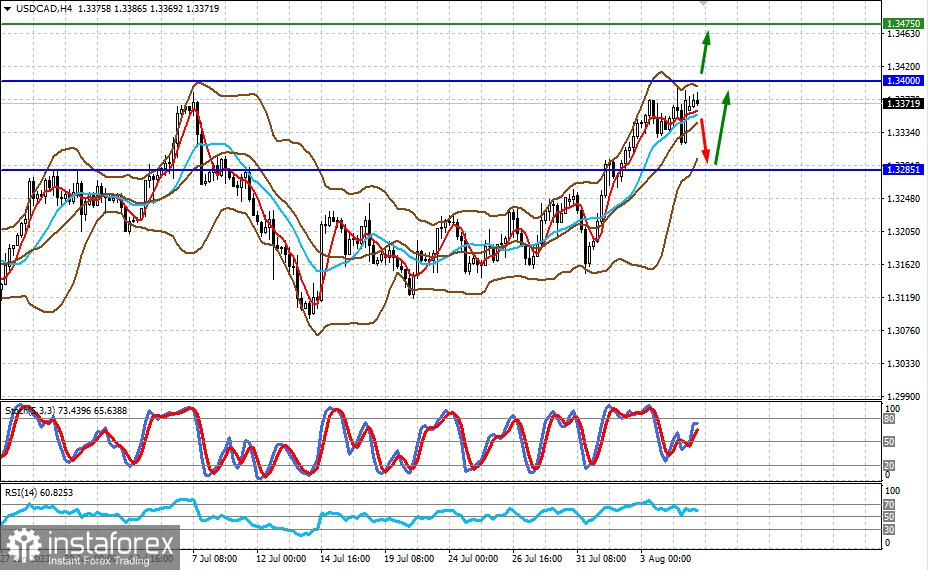

USD/CAD

Парата се намира под силното ниво на съпротива при 1.3400. Парата получава подкрепа от очакванията за продължаване на повишаването на лихвите от Федералния резерв на САЩ поради възможен обрат на инфлацията нагоре в Америка. В тази ситуация дори растежът на цените на петрола все още не може да оказва налягане върху пазара. Прогнозира се, че пазарът ще продължи да се търгува в диапазона между 1.3285 и 1.3400, който може да бъде пробит нагоре към 1.3475, ако прогнозата за растежа на инфлацията в САЩ се потвърди.

Български

Български

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română