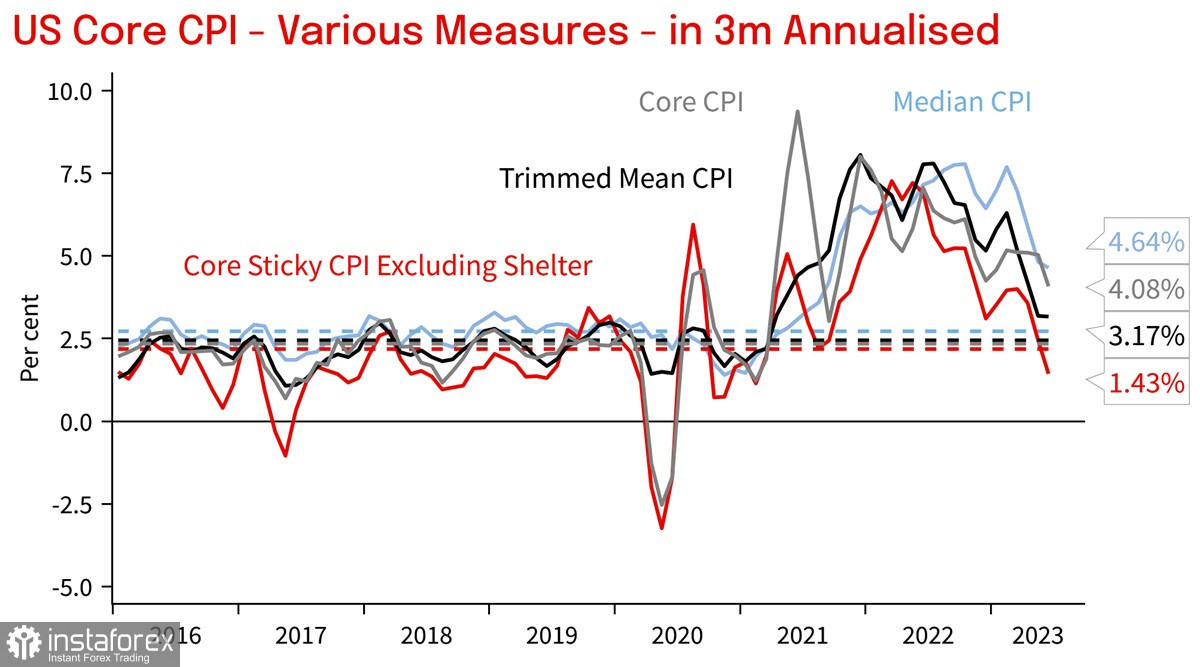

Индексът на потребителските цени в САЩ се оказа много по-слаб от прогнозите, което доведе до намаляване на доходностите и рязък ръст на търсенето на рискови активи.

Инфлацията спадна от 4% г/г до 3% (прогноз 3,1%), базовият индекс от 5,3% до 4,8% (прогноз 5,0%). Основната причина за спада е групата от волатилни стоки и услуги - цените на авиобилети, хотелски стаи и употребявани автомобили. Фючърсите на ставката на Федералния резерв, интересно е, промениха малко - вероятността за повишаване на ставката през юли дори леко нарасна до 92%, а началото на цикъла на понижаване се отлага от май на март 2024 година.

Може би се крие в това, че устойчивостта на инфлацията все още е сериозен въпрос. Председателят на Федералния резерв на Ричмънд, Баркин, излезе с коментар след публикуването и призова да не се обръща внимание на спада на инфлацията, тъй като когато пазарът на труда остане прекалено напрегнат, инфлацията може да се върне на високи нива, а после ще е необходимо да се положат значително повече усилия. Мейстър от Федералния резерв на Кливланд каза практически същото - в момента, когато нарастването на заплатите е между 4,5% и 5,0%, а ръстът на производителността е под 1,5%, е преждевременно да се говори за ценова стабилност.

Пазарите, въпреки всичко, реагираха с буря. Доларът се поевтиня значително, фючърсите за петрол от септември прекосяват прага от 80 долара на барел, нарасна търсенето на суровинни валути. Новозеландският долар рязко се издигна, въпреки че Резервът на Нова Зеландия запази лихвената ставка на ниво 5,5% и подчерта, че очаква намаляване на инфлацията от върховете.

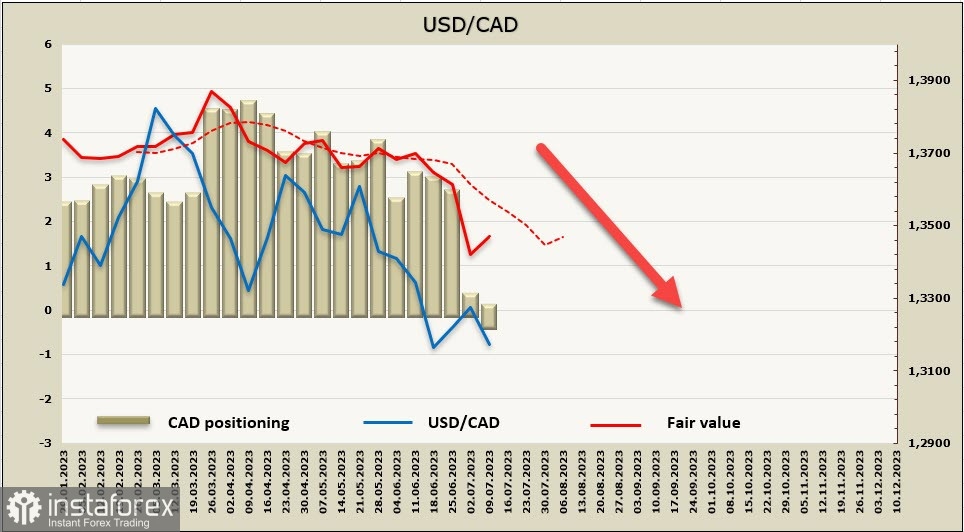

USD/CAD

Канадската централна банка, както се очакваше, повиши лихвената си ставка с 0,25% на заседанието си в сряда до 5,00%. Прогнозата за началото на цикъла на понижение беше отложена за неопределено бъдеще, а според анализаторите на Scotiabank ще трябва да очакваме още едно повишение през септември или октомври.

Основната причина за такива оценки е високата вероятност инфлацията в Канада да забавя значително по-бавно, отколкото в САЩ, и икономическият растеж да бъде по-устойчив. В обновените прогнози на Канадската централна банка се твърди, че БВП-то ще нарасне с 1,8% тази година, с 1,5% следващата година, а през 2025 г. - с 2,5%, всичко това в условията на очаквания за рецесия в САЩ.

Също така трябва да се има предвид, че пазарът на труда в Канада изглежда по-устойчив още от времето на ковид ограниченията, възстановяването му беше по-бързо и достигна по-високи нива, отколкото в САЩ.

Като цяло, се очаква седмицата да завърши с положителен резултат за канадския долар и факторите, които биха могли да обърнат румънската валута по посока на ослабване, намаляха.

Коротката чиста позиция по CAD най-накрая е ликвидирана, седмичната промяна е +0,51 млрд., образувана е дълга позиция от 270 млн. Позиционирането все още е нейтрално, но тенденцията е в полза на по-нататъшен растеж на търсенето на канадския долар. Прогнозната цена е забележително по-ниска от дългосрочното средно.

USD/CAD продължава да търгува надолу, въпреки че все още не успя да достигне целта от 1.3040/60 , определена седмица по-рано. Очакваме да продължи да се понижава, като следващата цел след преминаването на долната граница на канала ще бъде техническият ниво от 1.30.

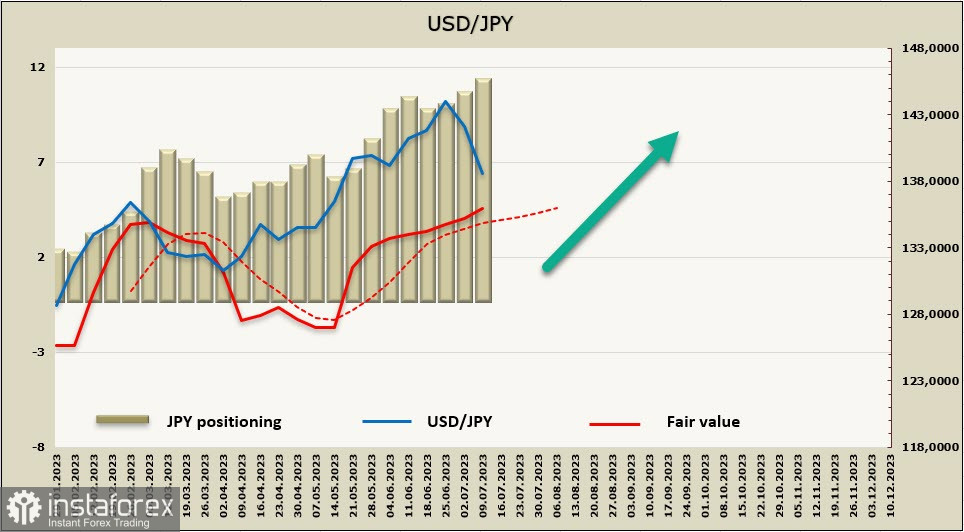

USD/JPY

Банката на Япония публикува последния си регионален икономически доклад на 10-ти юли. Един от ключовите моменти са коментарите на управляващите на регионалните отдели на BоJ относно темповете на нарастване на средната заплата, което е ключов момент за разбирането на позицията на Банката на Япония относно методите за реагиране на високата инфлация.

По голямата част от докладите се указва, че има всеобщо повишение на средната заплата от около 5%, в някои случаи тя се повишава с 7%, тъй като високата инфлация намалява реалния доход на домакинствата. Наистина, през май месец средната заплата в цялата Япония нараства с 2,5% г/г спрямо 0,8% в април.

В същото време в коментарите ясно се посочва, че промяната в политиката на контрол върху доходностната крива означава излагане на ненужни рискове на стабилността. Никой не иска да поеме отговорност и въпросът дали ще бъдат предприети практически мерки на юлското заседание остава отворен. От гледна точка на курса на йената, тази неопределеност не позволява да се предскаже нейното засилване.

Чистата къса позиция по йената се увеличи с 0,7 милиарда за отчетната седмица до -10,5 милиарда, позиционирането е смело мечино. Разчетната цена е по-висока от дългосрочното средно и е насочена нагоре.

Йената рязко коригираше надолу, основната причина за това е слабостта на американския долар и растежът на японския акционерен пазар, където продължава да идва в големи количества чуждестранен капитал.

Подкрепата се основава на местното високо ниво от 137,80 от 8-ми март. Докато цената се поддържа над тази ниво, технически, падането е корекционно и след формиране на основова, вероятно ще има още един импулс нагоре. Ако йената обаче се понижава под 137,80, в този случай можем да приемем, че биковият импулс е приключил. Движението на цената показва, че вероятността за възобновяване на растежа все пак остава по-висока.

Български

Български

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română